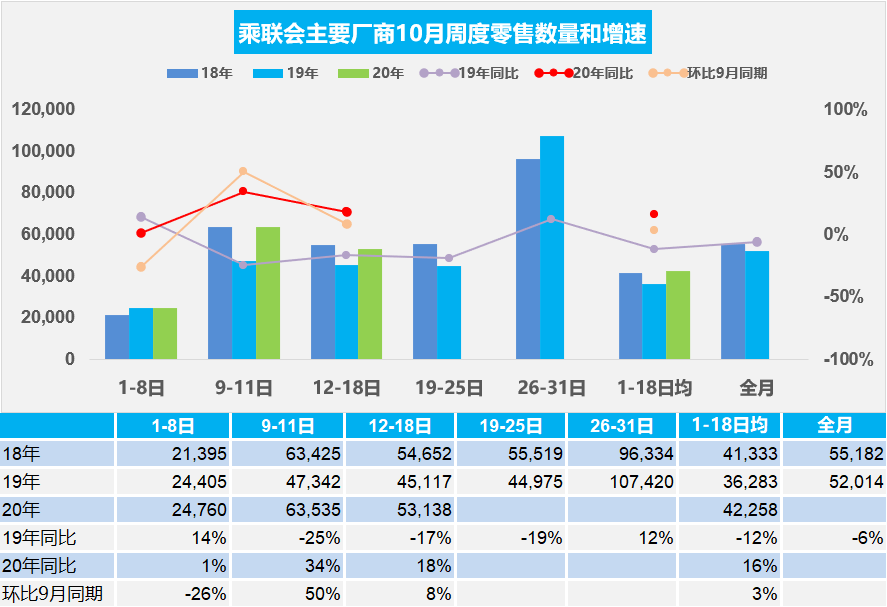

1.10月乘用車市場周度零售走勢

10月第一周的日均零售是2.5萬輛,同比增長1%,環(huán)比9月第一周下降26%。第一周國慶雙節(jié)期間的零售表現(xiàn)平穩(wěn)。

10月第二周的日均零售是6.4萬輛,同比增長34%,環(huán)比9月同期銷量增長50%,表現(xiàn)較強(qiáng)。

10月第三周的日均零售是5.3萬輛,同比增長18%,環(huán)比9月同期銷量增長8%。

10月一至三周的日均零售是4.2萬輛,同比增長16%,環(huán)比9月同期銷量增長3%,表現(xiàn)較強(qiáng)。

“金九銀十”的車市一般是9月相對較強(qiáng),今年的中秋恰好在10月,對“金九”的貢獻(xiàn)更大,10月的產(chǎn)銷增長瓶頸較明顯。因此目前10月二至三周的銷量持續(xù)較強(qiáng)也是很好的市場表現(xiàn)。

10月市場仍將保持積極向好的發(fā)展態(tài)勢:一方面,在9月終端強(qiáng)勢發(fā)力下,庫存有所下降,10月將開始進(jìn)入年末廠商的備貨補(bǔ)庫階段,從而促進(jìn)產(chǎn)銷的增長;另一方面,車企促銷和宣傳活動持續(xù)開展,北京車展帶來的新品投放熱潮和市場關(guān)注度提升,有望進(jìn)一步加速市場需求釋放。由于地方政府促消費(fèi)熱情高,國慶車市通過廠商經(jīng)銷商店的地方聯(lián)展帶動新車消費(fèi)。今年10月的平均節(jié)日因素效果后二至三周的零售交車總體較好。

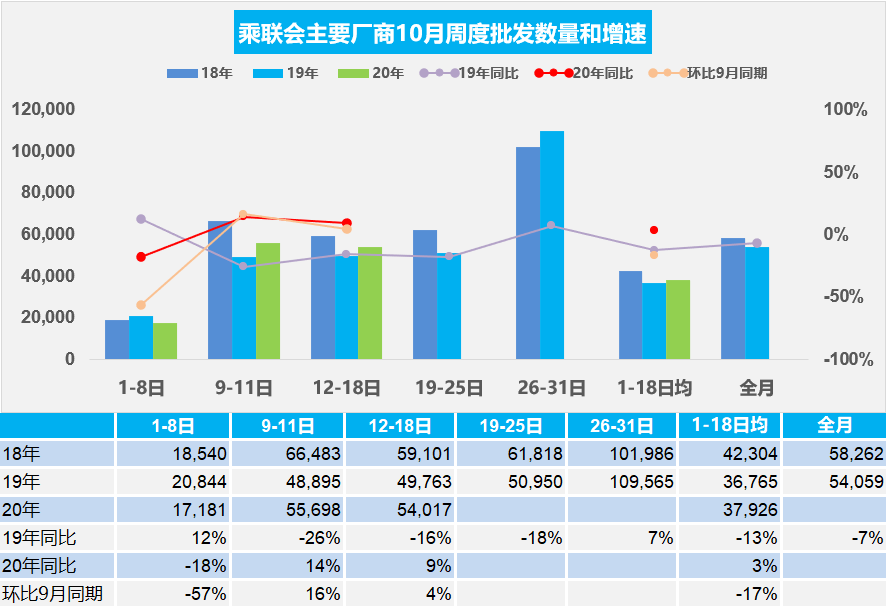

2.10月乘用車市場周度批發(fā)走勢

10月第一周主要廠商批發(fā)銷量達(dá)到日均1.7萬輛,同比去年10月下降18%。環(huán)比9月第一周下降57%。

10月第二周主要廠商批發(fā)銷量達(dá)到日均5.6萬輛,同比去年10月增長14%。環(huán)比9月第二周增長16%,環(huán)比數(shù)據(jù)相對喜人。由于部分企業(yè)放假稍長,因此廠商銷量稍低。

10月第三周主要廠商批發(fā)銷量達(dá)到日均5.4萬輛,同比去年10月增長9%。環(huán)比9月第三周增長4%,環(huán)比數(shù)據(jù)相對一般。

隨著經(jīng)濟(jì)加速恢復(fù),居民收入持續(xù)增加,年底預(yù)計(jì)將出現(xiàn)全年最大購車需求。目前看廠商銷量走勢仍是平穩(wěn)推進(jìn),產(chǎn)銷相對順暢。由于市場零售較好,經(jīng)銷商進(jìn)貨節(jié)奏較好。行業(yè)狀態(tài)從進(jìn)貨節(jié)奏看明顯改善。但銷量較好的品牌受到產(chǎn)量限制,很可能出現(xiàn)庫存不足和供不應(yīng)求的現(xiàn)象,個別車型終端成交價(jià)格有望上漲。

3.四季度車市增速接近三季度

今年是復(fù)雜艱難的一年,新冠疫情和國際形勢的復(fù)雜變化疊加了新的困難、風(fēng)險(xiǎn)以及不確定性和不穩(wěn)定性。在這種形勢下,中國的汽車產(chǎn)業(yè)和汽車企業(yè)迎難而上,在抗擊疫情的同時努力保持了產(chǎn)業(yè)鏈、供應(yīng)鏈的穩(wěn)定運(yùn)行,而且呈現(xiàn)了不斷加快回升的態(tài)勢。

今年三季度增速超預(yù)期,主要原因:一是去年受國六切換提前透支帶來的低基數(shù)影響;二是今年疫情后在國家一系列政策促進(jìn)下,國內(nèi)經(jīng)濟(jì)回暖迅速,消費(fèi)潛力進(jìn)一步釋放推升行業(yè)收入和盈利,居民消費(fèi)信心極大增強(qiáng);三是雙節(jié)假期和北京車展新品的驅(qū)動,加上廠商各地聯(lián)展促銷帶來的促進(jìn)。

四季度利好也很多。經(jīng)濟(jì)的持續(xù)向好增長,四季度必然優(yōu)于三季度。今年新品上市的節(jié)奏延到三季度,真正上量要到四季度。各地政策持續(xù)發(fā)力,且基本在12月到期,隨著時間臨近,消費(fèi)者購車搶政策末班車的效應(yīng)更明顯。

今年四季度抑制高增長因素也較多,首先是四季度并沒有到期退出的全國性重要刺激政策;其次2021年春節(jié)在2月份,1月還有集中購買的時間;從疫情后企業(yè)穩(wěn)健經(jīng)營角度看,考慮到部分頭部企業(yè)或提前完成年計(jì),或戰(zhàn)略放棄20年年計(jì),有可能會將部分銷售轉(zhuǎn)移至明年1月。

從零售角度,因?yàn)?9年四季度特別是12月零售很高,預(yù)計(jì)今年四季度同比增速會下降,低于三季度;同時,考慮近期市場恢復(fù)較好,預(yù)計(jì)四季度零售不錯,環(huán)比增速與三季度接近。

展望四季度的同比增速預(yù)計(jì)稍低于三季度的同比增速。2019年由于存在國六切換,二、三季度存在著透支轉(zhuǎn)移的情況,所以同期三季度的基數(shù)相對較低,20年三季度增速在8%左右,預(yù)計(jì)四季度將維持在6%左右的增速水平,略低于三季度。

4.海外二次疫情爆發(fā)對國內(nèi)車市或有缺貨影響

從需求角度是促進(jìn)購車消費(fèi):海外二次疫情對國內(nèi)車市消費(fèi)是促進(jìn),因?yàn)榇蠹覍徿囆枨蟮膭傂栽鰪?qiáng),汽車是交通工具,也是安全工具。目前居民消費(fèi)信心迅速恢復(fù),加上三季度車市超預(yù)期的超高增速給車企和經(jīng)銷商帶來極大的信心,后續(xù)四季度隨著年末沖刺和備貨周期的到來,車市盈利將進(jìn)一步改善,國內(nèi)內(nèi)生動力驅(qū)動四季度車市將進(jìn)一步提升。而且國際留學(xué)、旅游這一類的消費(fèi)會再度被壓制,從而轉(zhuǎn)為國內(nèi)的消費(fèi),對車市是潛在利好。國內(nèi)從陸續(xù)出現(xiàn)的地方小規(guī)模疫情看,公眾對公共交通安全的擔(dān)憂顧慮情緒,可能利好原本趨于萎縮的入門級家轎市場。

從企業(yè)角度是加力中國市場:海外車市受疫情影響的低迷和中國車市蓬勃復(fù)蘇形成鮮明的對比,在疫情二次爆發(fā)之際,部分國外企業(yè)已瞄準(zhǔn)中國市場,力保中國區(qū)合資企業(yè)銷量,加大營銷支持力度,希望通過中國市場能為其后續(xù)的經(jīng)營維系。

從供應(yīng)鏈角度影響不大。汽車產(chǎn)業(yè)是高度全球化的產(chǎn)業(yè),如果海外疫情導(dǎo)致汽車配件工廠停工,會加大國內(nèi)車企生產(chǎn)放緩的風(fēng)險(xiǎn)。但預(yù)計(jì)海外二次疫情爆發(fā)對國內(nèi)車市不利影響有限,之前在三四月預(yù)判對零部件影響較明顯,但實(shí)際上,海外并未大面積停工,恢復(fù)也快。同時,國內(nèi)車企積極想辦法包括尋找替代性資源,最后影響有限。但歐洲二次疫情爆發(fā),對于豪華品牌來說是個打擊,勢必會影響他們的銷量,但是終端價(jià)格會上漲。

低庫存問題可能出現(xiàn)壓力。部分廠商目前的產(chǎn)銷很緊張,經(jīng)銷商的訂單有被削減情況,而且一些廠商已經(jīng)明確告知四季度別想多要車!總體看,四季度平穩(wěn)較好的情況是很好的。

5.新勢力車企近期表現(xiàn)優(yōu)秀

按照乘聯(lián)會統(tǒng)計(jì),9月新能源乘用車批發(fā)銷量突破12.5萬輛,同比增長99.6%,環(huán)比8月增長24.1%。9月新能源車市多元化發(fā)力,從9月數(shù)據(jù)來看,結(jié)束了特斯拉“獨(dú)占鰲頭”的局面,取而代之的是新能源市場的百花爭鳴:新能源前三分別是上汽通用五菱、比亞迪、特斯拉,而蔚來、小鵬、威馬等新勢力也有很好的表現(xiàn)。

近期新勢力車企表現(xiàn)優(yōu)秀。受國家政策影響以及技術(shù)突破,新勢力造車無論是口碑還是銷量表現(xiàn)都十分亮眼,以致不斷有新企業(yè)入局,加上地方政府支持,短期內(nèi)整體會有較大增長。

蔚來、理想等新勢力頭部企業(yè)已形成一定的品牌影響力,并通過圈層營銷等方式擴(kuò)大目標(biāo)受眾。新勢力銷量提升比特斯拉強(qiáng),也是輿論導(dǎo)向發(fā)生的變化對購車決策的影響。

但目前不能沾沾自喜,特斯拉目前銷量較穩(wěn)定,每個月穩(wěn)定在1萬+,新勢力不斷推出新產(chǎn)品看起來似乎增速很高,但是個別新勢力產(chǎn)品單一,新勢力之前積壓了很多訂單,產(chǎn)能釋放,導(dǎo)致數(shù)據(jù)比較好看。

目前第一梯隊(duì)中的幾個品牌,銷量都處在一個攀升期,短期內(nèi)能夠在市場中占據(jù)一席之地。但長遠(yuǎn)來看,造車新勢力整體處境都不容樂觀。一方面,面臨傳統(tǒng)車企不斷突飛猛進(jìn)的追趕;另一方面,特斯拉Model 3官降至25萬區(qū)間的威脅更是不容小覷。