1、6月全國乘用車市場回顧

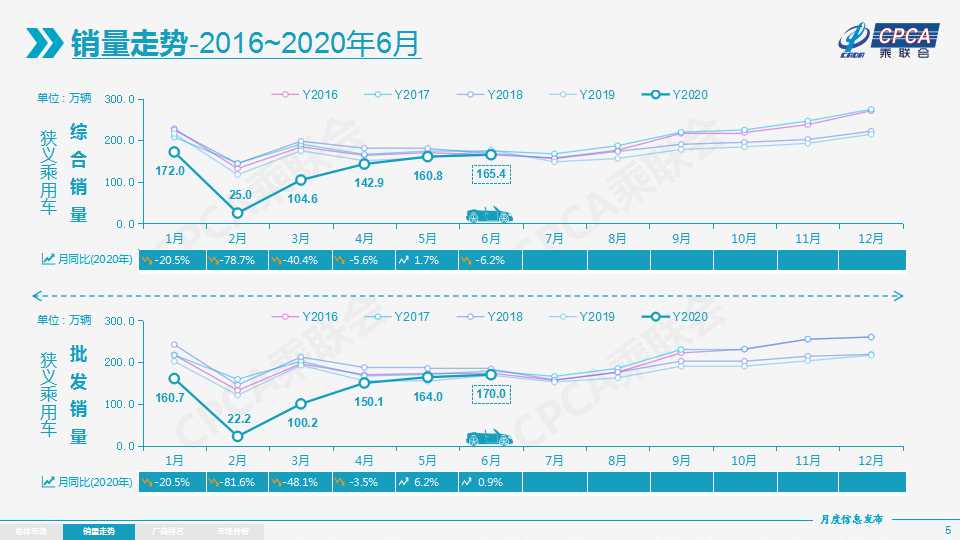

零售:6月乘用車市場零售達到165.4萬輛,環比5月的零售增長2.9%,由此實現3-6月的持續4個月零售環比增長。6月零售同比下降6.2%,但19年6月國五低價甩貨導致零售基數偏高是非正常的,因此分析主要看6月環比走強,上半年全國乘用車市場銷量的V型走勢體現出疫情后的促消費政策引導市場恢復效果良好。

6月份全國乘用車市場打破往年淡季市場下行規律,呈現恢復性增長,這是政策與市場多因素推動的效果。6月的重慶車展等各地展會已經正常啟動,以及各地五花八門促消費政策的持續推進,加之強勢品牌的產銷提升,推動零售走強。

疫情下的區域需求結構再平衡將初步顯現,中西部地區由于外出務工人員滯留,就地創業謀工的增加,購車群體在中西部開始集中釋放。

6月中旬北京局部突發疫情和南方雨水偏多,對行業產銷、零售增長帶來了一定的影響。

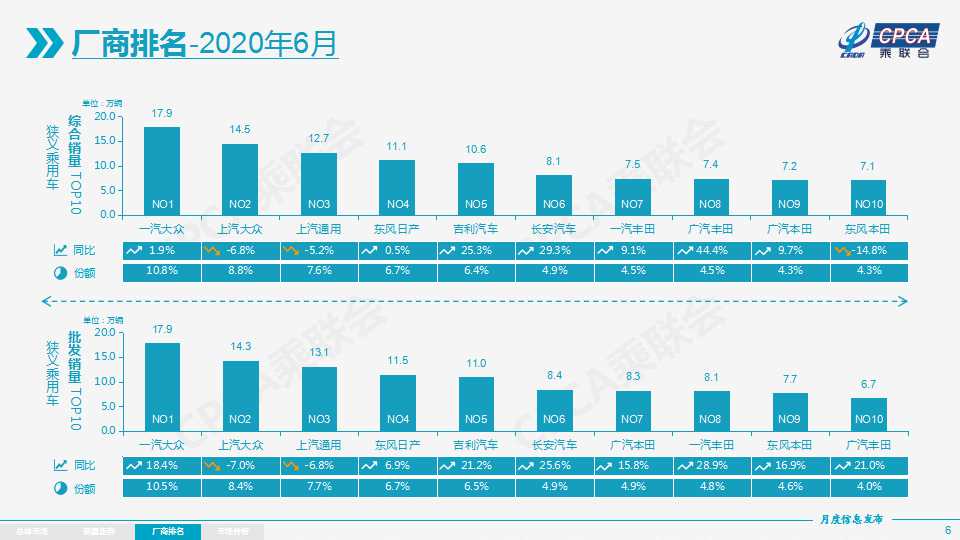

6月豪華車零售同比增長27%,環比增長9%,市場份額創出14.9%的歷史新高。消費升級的高端換購需求和豪華車型促銷折扣價格下探,帶來的價格優勢迅速引領細分市場回暖。6月主流合資品牌零售同比下降7%,環比增長3%;但自主品牌總體壓力較大,6月零售同比下降16%,且環比5月持平,市場份額32%,創出了近年來的新低。

6月日系品牌零售份額25.9%,低于德系品牌的27%;但日系批發份額達到26.4%,高于德系的25.9%,日系主力品牌全面走強。

20年1-6月的全國乘用車市場累計零售770萬輛,零售同比累計下降23%,今年累計銷量同比凈減224萬輛,約占去年零售總量11個百分點。今年零售下降主要是受到春節偏早和疫情因素的影響,分季度看,一季度損失208萬輛,二季度損失只有17萬輛。

出口:6月乘用車出口3.9萬臺,同比下降35%。從5月海關汽車出口看,對發展中國家出口偏低,出口西歐部分國家較強。

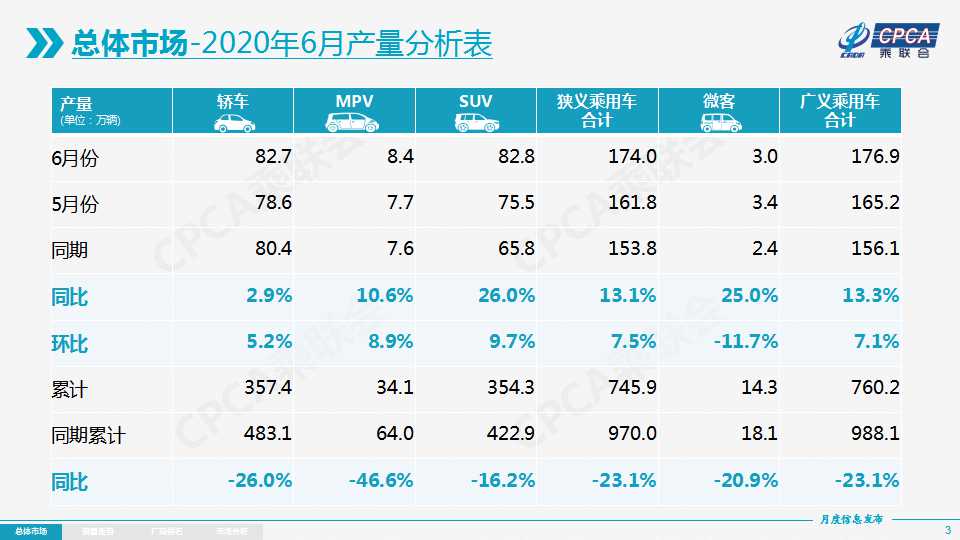

生產:6月乘用車生產174.0萬輛,同比增長13.1%;1-6月累計生產745.9萬輛,同比下降23.1%,產量減少230萬輛。6月豪華車生產同比增長37%,目前歐洲汽車零部件的供應鏈逐步復產,供應鏈斷鏈風險基本消除。

批發:6月廠家批發銷量170.0萬輛,同比增長0.9%,環比增長3.7%。這也是持續兩個月的批發正增長。1-6月累計批發銷量766.0萬輛,同比下降22.9%,同比減少了222萬輛。6月是上半年結束,部分廠家和經銷商都在實施各種強有力的措施促進銷量的提升。

庫存:6月廠家庫存增加了3.9萬輛, 6月國五生產截止前的生產增長不大,日系品牌生產表現出色。6月的渠道庫存相對增加0.7萬輛,4-6月的經銷商庫存持續小幅補充。

新能源:6月新能源乘用車批發銷量8.56萬輛,同比下降34.9%,環比增長20.1%。其中插電混動銷量1.77萬輛,同比下降11%。純電動的批發銷量6.7萬輛,同比下降40%。6月電動車高端化趨勢明顯,A級及以下電動車同比下降56%,B級及以上電動車同比增長8倍。6月獨資與合資新能源表現較強,成為新能源車市重要力量。

6月普通混合動力乘用車批發3萬輛,同比增長了50%。

2.7月全國乘用車市場展望

7月有23個工作日,與去年7月一致,是今年工作日產銷最長的月份。由于2月疫情期間的休假較多,今年夏季高溫假的時間相對會縮短。

受疫情影響,海外游大部分轉為國內自駕游,自駕游必須配備空間大、性能好的新車,新購與換購的需求近期也會凸顯。7月初是高考季,高考后購車、換車出游也是部分家庭的新選擇。

7月預計將進入極端天氣高發期,高溫天氣或將影響白天進店客流;車企或將傾向于以戶外夜展和商圈集客等手段來聚攏人氣。

由于去年國六提早實施,導致經銷商低價甩貨,進而致使區域價格混亂,7月后價格復原導致銷量偏低。今年上半年終端價格維護較好,下半年市場慣性平穩走強是值得期待的。

隨著北京疫情的全面受控和響應級別逐步下調,各地營銷活動逐步恢復。今年的成都車展首次在7月底舉辦,夏季新車的發布也會相對提早,強大的新品傳播將推動下半年車市走強。

今年1-5月汽車制造業利潤下降33.5%,但五月汽車制造業盈利同比回升到27.7%,國際疫情帶來的資源價格下降對車企降成本也是利好。隨著企業經營改善,也使下半年車企有更多的資源推動市場走強。

3.乘商分化的促消費仍需加力

今年的車市呈現乘用車市場弱,卡車市場強的“乘弱卡強”的特征。尤其是4-5月的卡車市場銷量同比增長分別達到33%和53%,6月卡車仍保持正增長,這充分體現汽車市場的生產類與消費類產品市場脫節的特征。

拉動卡車市場報復性增長的原因是多元的:

首先是電商物流拉動公路運輸的需求增長。疫情影響下的居民消費電商化趨勢進一步強化和拉動物流運輸。1-5月,社會消費品零售總額下降13.5%;但實物商品網上零售額增長11.5%,占社會消費品零售總額的比重為24.3%;在實物商品網上零售額中,食品類和使用類商品分別增長37.0%和14.9%,服裝類商品下降6.8%,各地消費券對社零消費刺激已經得到多機構的測算驗證。食品類的高增長對物流體系的要求很高,生鮮冷鏈等運輸也是體系化的倉對倉、倉到站、店到家的卡車組合配送體系。在物流的倉對倉運輸領域,重卡優勢更明顯。重卡市場超火爆景象已經延伸到進口車,今年5月雖然乘用車進口下滑50%,但進口重卡同比增長61%,體現物流的高端重卡需求在高漲。

其次是國三柴油車淘汰的影響。近期各地采取強力措施打擊假國三,帶來巨大換購增量。2018年,國務院發布了《打贏藍天保衛戰三年行動計劃》,其中提及2020年底前,京津冀及周邊地區、汾渭平原淘汰國三及以下排放標準營運中型和重型柴油貨車100萬輛以上。北方重點區域市場上的國三車可能要遠遠超過100萬。由于柴油假國三問題嚴重,因此很多地方采取多管齊下的政策,讓國三老舊貨車舉步維艱,不得不換車。這也導致換車剛性需求的增加,一季度沒換車,之后必須加速更新,否則無法上路正常經營,預計該利好因素或將持續到年底。

第三是地方發債刺激基建。今年全年國債、特別國債和地方債發行額加總達到約8.5萬億元。發行進度與2018、2019年相比,今年的地方債提前下達、金額數較大,進度明顯快于2018年和2019年。專項債的大規模發行、使用,對穩投資、穩經濟起到了重要作用。地方債資金主要投向各類工程和基礎設施項目,刺激基建、工程類車輛和工程機械的需求進入上升周期。

同時,今年的治理超載力度仍較大,營運客戶需要購買適應新法規標準的新車。

今年卡車市場呈現疫后報復性反彈特征,乘用車市場呈現消費低迷的恢復性增長特征。隨著疫情影響下的中國經濟內循環趨勢增強,促進消費才能拉動經濟增長,以家庭購車為載體,盤活總體銷量流量的促消費意義重大。因此下半年仍需要政策支持乘用車消費。

4.車企分化加劇主要是新車消費高端化

2017年乘用車車市零售達到近年來峰值的2320萬輛,隨后回落到2019年的1968萬,下行速度過快。尤其是2020年的1-5月車市下行壓力加大,疫情導致需求差異化,促使車市分化進一步加劇。

近期高端25萬以上銷量份額持續增長,入門級乘用車銷量份額劇烈下滑。較2017年總量的峰值,2020年上半年8萬元以下乘用車市場零售量下降63%,遠大于總體市場下降33%的幅度。很多消費者是根據心理承受價位買車的。8萬元以下占乘用車市場的比例,從2017年至2020年的分別是:28%、25%、19%、16%,這對大部分自主品牌車企來說都是巨大的環境沖擊,帶來產能利用率下降和經銷商虧損劇增,容易導致產銷體系崩盤。

消費者的購買力是逐步升級的,尤其是如今換購群體的比例在逐步增大,消費均價逐年走高的傾向十分明顯。隨著車市下行壓力下的競爭加劇,高端品牌車型的價格下壓趨勢進一步突顯:豪華品牌銷售均價從2017年的35萬元下降到33.5萬元,合資品牌的均價從13.8萬降到13.5萬,自主品牌新車在性價比提升的同時,交易均價也從2017年的8萬元,上升到2020年的9.3萬元。豪華與合資車價雙向下壓,而自主均價在提升,帶來的結果就是自主品牌的價格優勢不再,8萬元以下需求明顯趨弱,高端突圍又艱難。未來低端市場成長關鍵點或將落在入門新能源車型的個人客戶競爭上。

從自主品牌與合資品牌的產品結構對比來看,自主品牌轎車主要是在8萬元以下,占到自主轎車總量60%,而合資品牌8萬元以下轎車占比僅有10%。因此目前主流轎車車型中的自主品牌很少,預計自主品牌SUV市場也會出現類似趨勢。

5.新能源車下半年正增長是大概率現象

6月新能源車市場雖然同比仍是34.9%的負增長,但從7月開始的下半年新能源車月均增速預計將保持正增長。

2020年上半年的新能源車市場低迷首要原因是受基數偏高的影響。2019年6月底是新能源車補貼銳減的時間節點,400公里以上車型綜合補貼從3月的7.5萬降到二季度的4.5萬,隨后再降到2.5萬的低額補貼,低于歐美新能源補貼的中位水平。新能源車銷量從補貼轉向市場的硬著陸,銷量下滑壓力急劇增大。第二是受疫情影響,國際油價暴跌,新能源車的性價比下降,加之一些安全性負面信息,消費者選擇新能源車熱情下降;第三是由于疫情的影響導致出行偏好從公共車型轉向私人出行,整個出租網約車更換新車受到一定影響,進而降低了新能源市場的需求量;第四是各地的促銷政策和疫情期間不限號或增加牌照投放量的措施,促進了傳統車的購買量,進而削弱了新能源車的優勢。

下半年新能源車市場消費環境較上半年改善,帶動新能源車下半年三、四季度環比二季度銷量會出現正增長,二季度與去年下半年銷量相近,因此下半年新能源車同比必然實現正增長。

下半年的雙積分政策推動力度加大,從對比優勢看,插混仍是短期合資品牌和豪華品牌實現雙積分達標的重要措施。國內新能源車的插電混動市場份額在20%以上,近期的合資品牌插混在蓄勢爆發,新勢力增程式電動車增量速度也較快,基本能彌補傳統自主品牌插混下滑的銷量損失。

純電動出租網約車市場在上半年受到疫情的較大影響,A級新能源車也因此損失較大銷量。預計下半年出租網約車市場會有一定的恢復增量。

6月特斯拉在純電動市場銷量份額23%,而下半年特斯拉仍是純增量,下半年的電動車市場會明顯高于去年下半年水平。

A00級微型電動車市場自19年下半年開始萎縮嚴重,但隨著五菱等汽車銷量領軍企業加大A00級電動車市場投入,A00級微型電動車替代高端老年代步車市場的效果逐步體現,A00級電動車有望重續輝煌。

6.新能源積分價格將飆升

近日工業和信息化部發布關于《乘用車企業平均燃料消耗量與新能源汽車積分并行管理辦法》修正案。隨著方案的發布,新能源積分交易價格將大幅提升。

前期新能源積分偏低的交易價格,是雙積分政策體系尚未協同運作情況下的異常的低價,與企業的成本付出不成比例。

隨著補貼下降,中小企業的新能源積分獲取難度增大。很多大企業新能源積分尚未有效獲得,新能源積分的價值大增,新能源積分交易價格會在去年超低的交易價格基礎上,實現暴增。

由于2019年的新能源積分可以直接結轉到2020年,而近期部分車企的新能源產銷量較低,未來的小規模生產新能源車獲取積分難度加大,純電動單車最高基礎分值也從5分降到3.4分,因此現有積分還是很寶貴的。

由于疫情影響新能源車的投放節奏,企業的新能源積分可以用2021年生產的抵沖2020年的虧欠積分,因此2021年的新能源車市場銷量必然會高增長,這也是雙積分政策的最佳效果。

7.新勢力回歸線下開店

國內乘用車4S經銷店的占地面積大、裝修成本高、運營成本偏高、庫存壓力大,近期這些問題總被吐槽。但4S店模式的服務標準高,接待規范等帶來的良好消費者體驗是交口稱贊的,絕大部分消費者都樂于在4S店看車和購車。4S店是提升消費者對整車企業品牌價值認可的有效渠道,也是功不可沒的。

汽車網上銷售一直是銷售模式的創新舉措,但隨著線上與線下的融合,線下實體店的價值被重新認可。近日部分國內外新勢力車企表示:計劃大幅提升線下門店的開辦數量,輻射到主要的大中型城市。甚至原來準備全面關閉線下門店的車企也是回歸加速開店的線路,這是很好的市場化選擇。即使蘋果、華為、小米等標準化的手機產品,其共同選擇的渠道策略也是直營與分銷的多元化并存。

雖然4S店的進銷差價在6%左右甚至更小的差價,但市場競爭下的品牌促銷、路演、廣告等成本遠高于進銷差價,加之車企營銷部門設計的經銷店運營與返利體系,線下店頭運營是不可或缺的。僅靠超強產品力實現的官網銷售是難以為繼的,未來多渠道的銷售,尤其是線下體驗仍是繞不開的環節。

*轉載或引用本官網的原創文章,請注明出處。