1、12月全國乘用車市場回顧

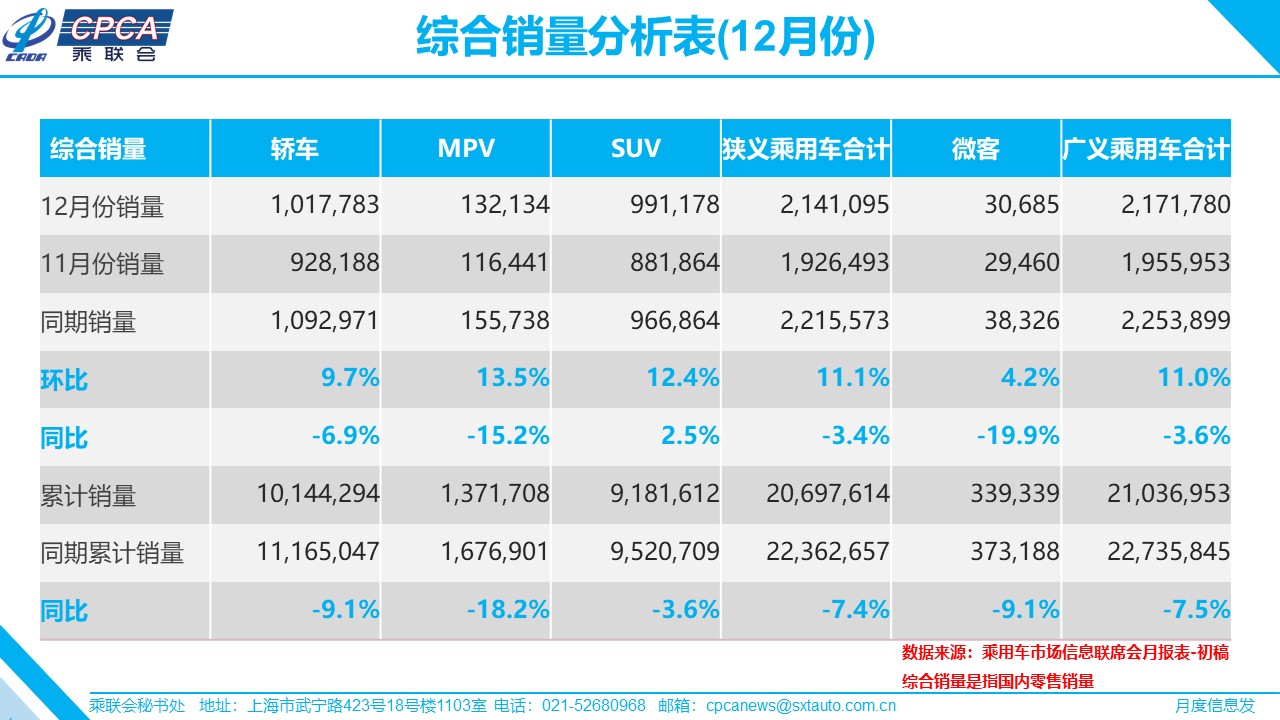

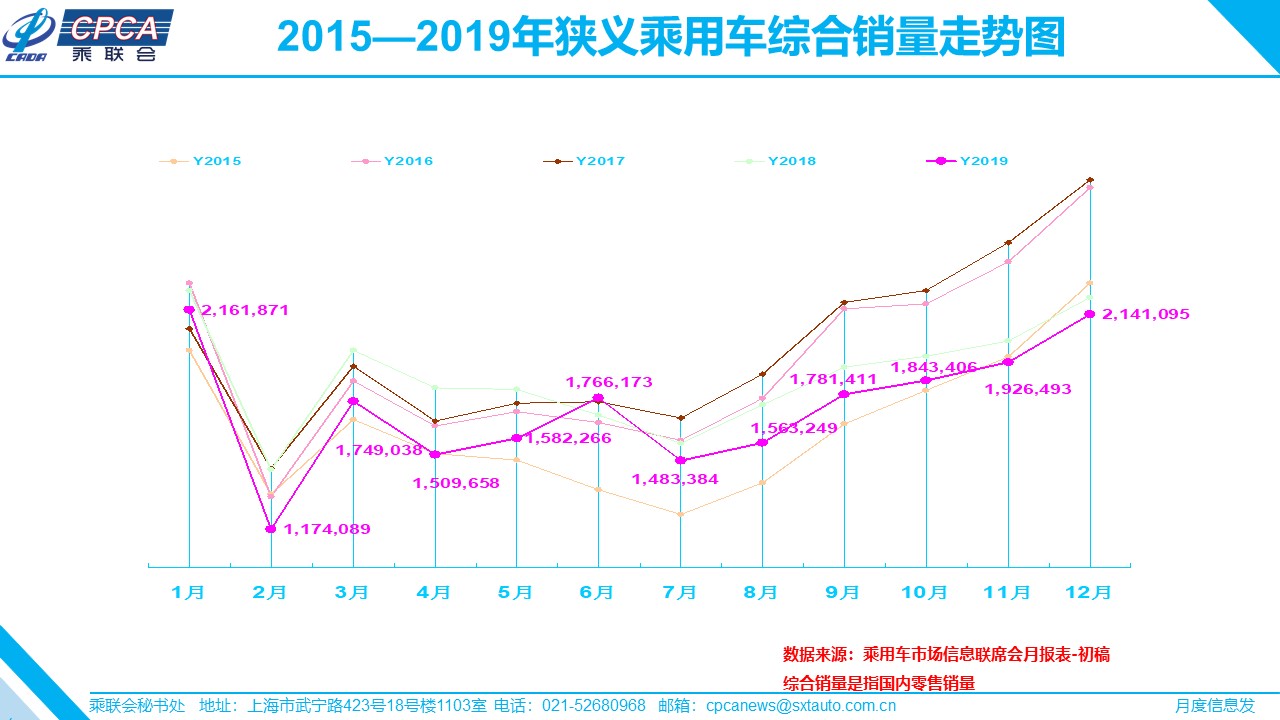

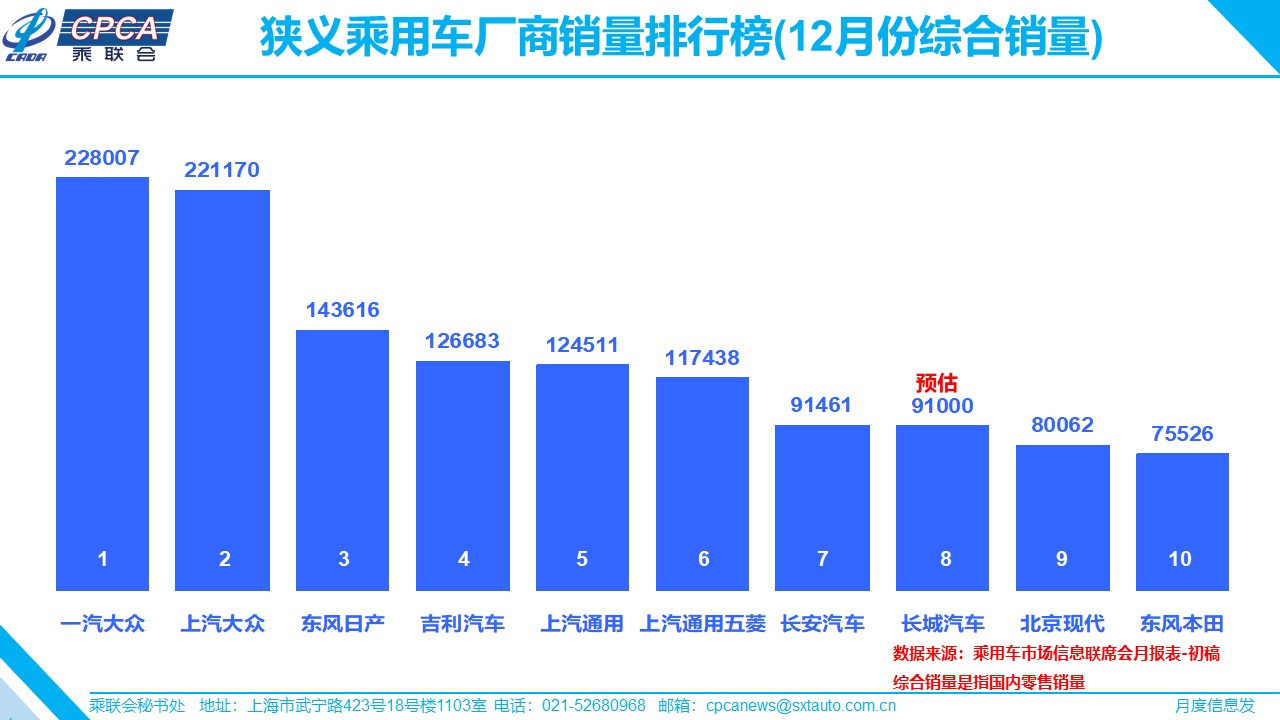

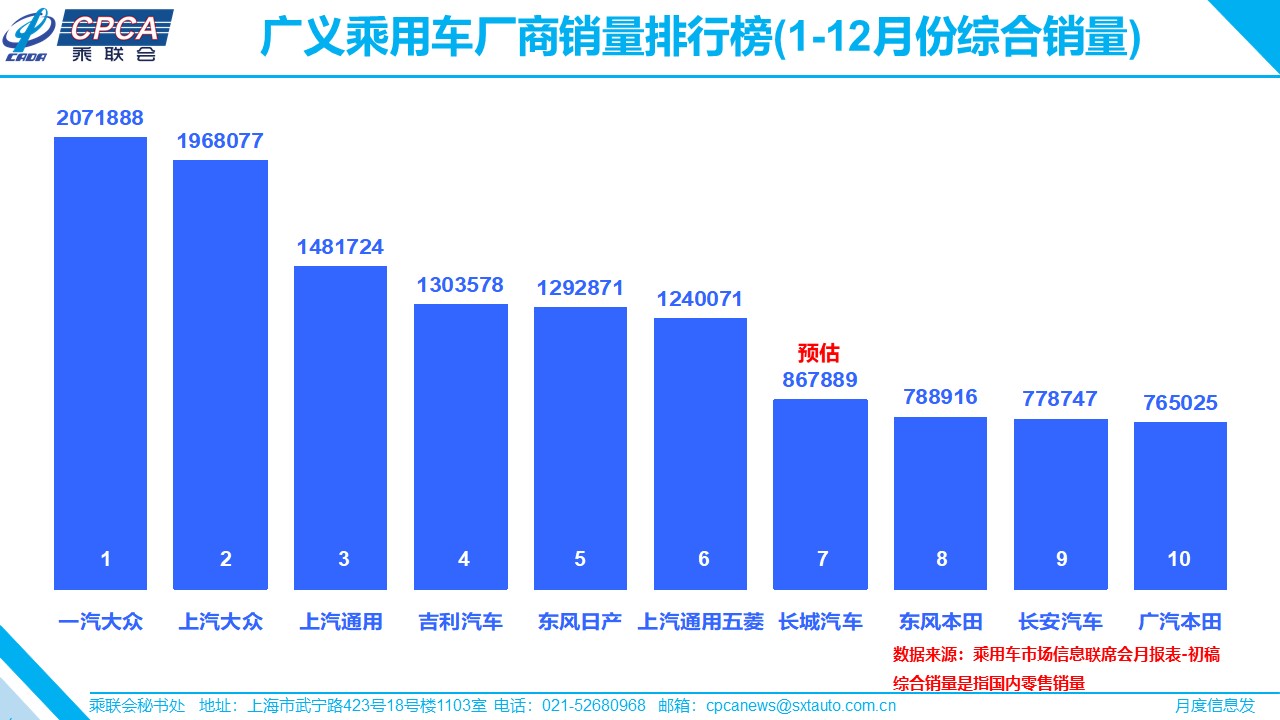

零售:12月全國乘用車市場零售214.1萬臺,同比下降3.4%,較11月同比增速基本持平;12月零售環比增長11.1%,是歷年環比增長的低位水平,今年12月的走勢特別穩健。今年1-12月狹義乘用車零售同比下降7.4%,較18年的-3%的增速下降較大,是超預期的下滑。

12月的零售仍屬偏弱走勢,應有的春節前回暖走勢未達正常水平。近期消費信心不強、隨著豬肉等價格相對高位,教育醫療等消費水平提升,加之中西部房地產銷售持續增長,居民家庭消費結構性擠壓加大,汽車等大宗消費品消費熱情不高。

12月SUV零售同比增長2.5%,其中B級SUV同比去年12月提升22%,A級SUV同比去年12月增長5%,大眾等合資SUV較強,自主的吉利、長安等SUV表現突出。

12月轎車零售仍同比下降6.9%,其中德系轎車同比去年12月增3%,自主轎車同比微增。12月MPV同比下滑15.2%,其中美系MPV環比同比均較好。

12月消費升級稍好,但入門級消費乏力仍較明顯。豪華品牌零售同比去年12月增速16%,主流合資品牌同比下降6%,自主品牌同比下降3%。

從車系版塊看,2019年德系和日系份額均提升2個百分點以上,自主品牌主力廠家表現優秀,但其他品牌分化較大。

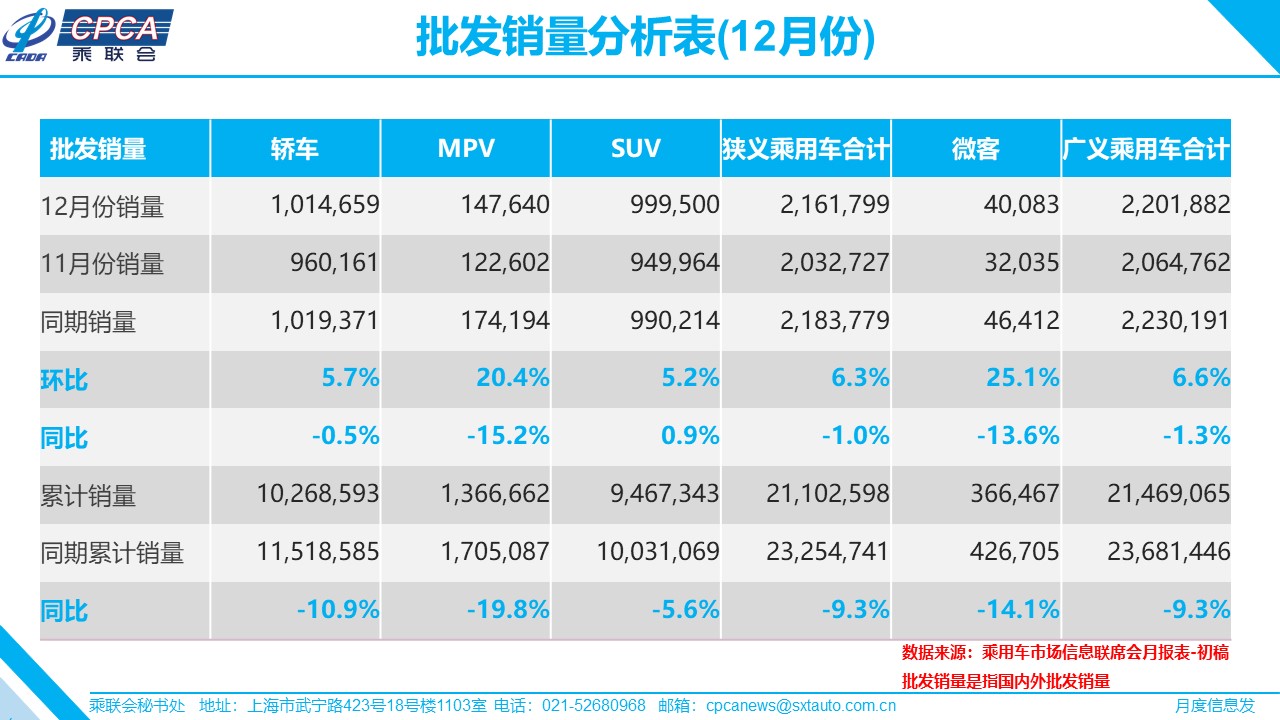

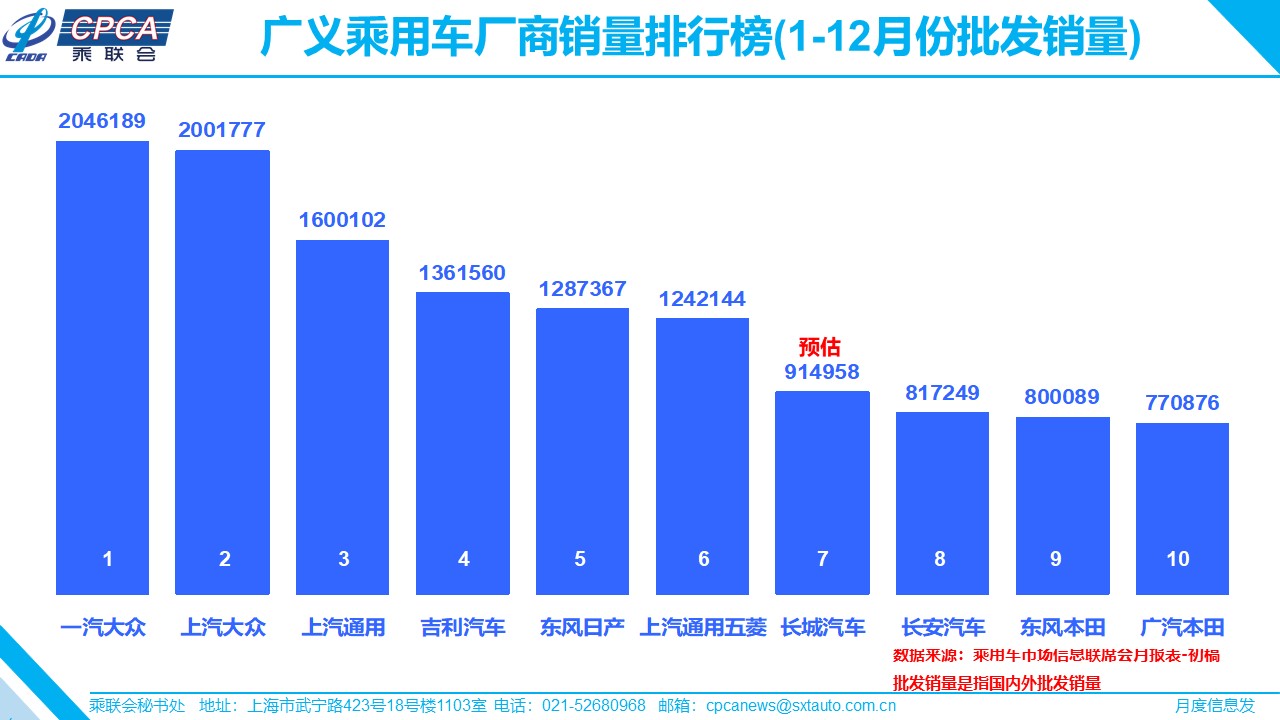

批發:12月廠家批發銷量216.2萬臺,同比下降1.0%,環比增長6.3%,相對歷年的12月拉升,今年12月的批發環比拉升不強,全年市場走勢也趨于理性。

12月渠道庫存下降2萬臺,相對于歷年12月下降10萬臺以上的規模。19年12月零售偏弱減緩了渠道庫存下降速度。2019年全年渠道庫存下降14萬臺,而2018年是增長23萬臺,因此2019年渠道去庫存還是較好的。

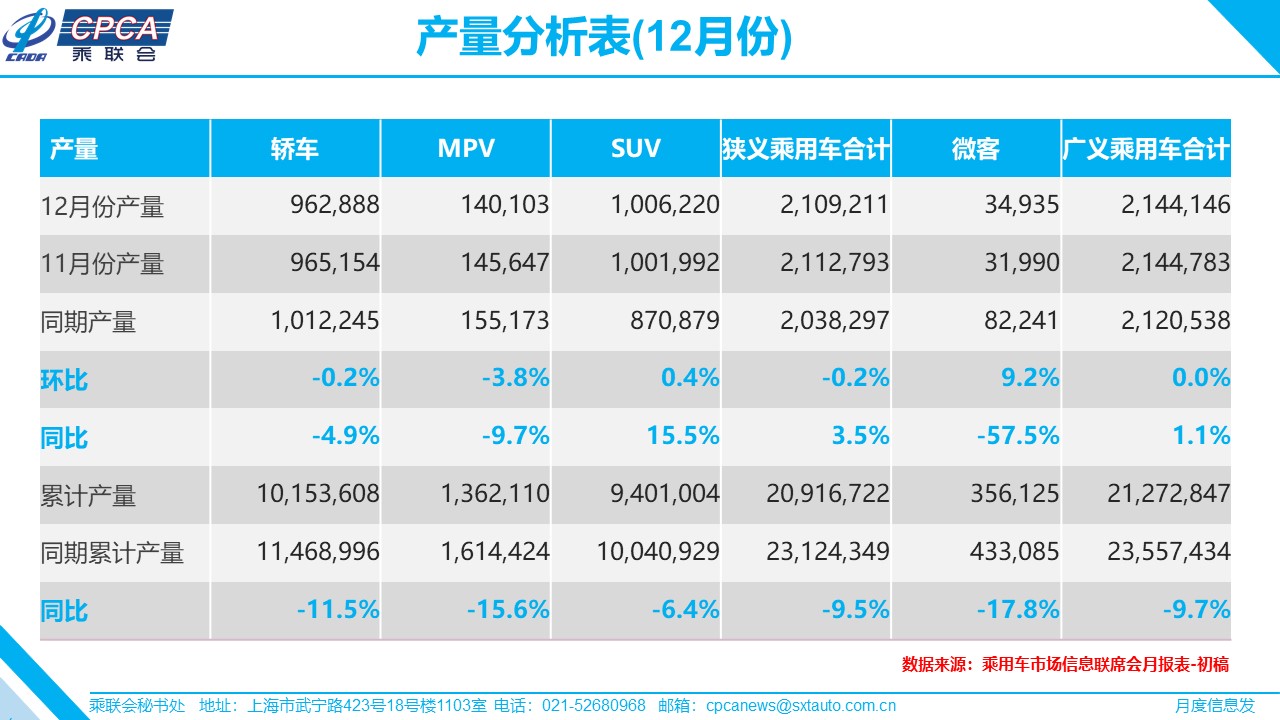

產量:12月乘用車生產210.9萬臺,同比18年12月增長3.5%,這是繼11月后連續出現正增長。12月廠家庫存較11月下降8萬臺。2019年廠家庫存下降25萬臺,而2018年也下降15萬臺,廠家去庫存減壓特征明顯。

新能源:12月新能源乘用車批發銷量13.7萬臺,同比下降15.1%,環比11月增長73.5%。12月新能源銷量環比拉升主要是由于車企抓住年末時機增量。12月純電動乘用車批發11.9萬臺,增速同比增長-8%,環比增長76%;其中A級電動車同比增長60%,A00級同比下降70%;近期限購城市新能源需求放緩且低線級市場新車需求相對低迷。12月插混車型批發銷量1.5萬臺,同比下降50%,環比增長30%。

19年1-12月新能源乘用車批發106.0萬臺,同比增速5.1%。目前新能源市場仍處于退坡后的持續調整期,疊加二手新能源車的低價沖擊, A00級純電動份額從49%下降到26%,A級電動車從33%上升到56%。網約車出租等市場規模擴大較快,代步私人消費市場仍有較大壓力。

12月普通混合動力乘用車批發2.8萬臺,同比去年12月增長40%;2019年1-12月普通混合動力車型累計28.5萬臺,增速33%。

2、2020年1月全國乘用車市場展望

由于2020年春節在1月24日,是歷年最早的春節,因此2020年是車市的小年。今年1月有17個工作日,相比去年少了5個工作日,加之臨近春節的日歷日僅有23天,較去年過節提早11天,春節前消費按照以往消費習慣,農歷小年(1月17日)之后,到店客流等明顯下降,實際消費天數減少,這理論上抑制了1月的產銷增速在-30%左右。

雖然春節前的消費是首購用戶的集中爆發期,車市表現必然較強,但近期生活成本的上升導致可選消費品的支出受阻。好在今年政府強調一定不能拖欠工資和貨款,因此春節前的勞動所得還是能落袋為安的,也會對車市有促進。由于1月的新能源車一般不會沖刺,因此1月的銷量仍主要靠傳統車實現。

由于今年春節提早加上年前消費促銷較大等多因素影響,1月廠家銷量開門紅的難度較大,預計乘用車市場總體1月零售負增長10%左右。雖然19年末市場不強導致可結轉的余糧少,但各廠家仍然會通過協調19年年末的產銷節奏,來力爭2020年開門不太差,也有利于2020年車市行業的穩定,讓開門表現更強,贏得先發制人的市場聲量,以求達到對全年信心提振的效果。

由于今年1月的新能源車不會沖刺,因此1月的銷量貢獻仍主要靠傳統車實現。伴隨新能源車保有量規模的持續擴大,在返鄉大潮中為用戶做好更周到細致的服務準備,也將會為新能源車用戶構筑起更健康的用車體驗。

3、全國乘用車市場零售增速已經見底

2018年乘用車市場同比下滑3%,2019年全年零售降幅持續擴大,同比下滑8%,展開2019年季度表現看,主要集中在2019年上半年,消費、稅收成為近期車市的至暗時刻。雖然近期車市銷量仍是負增長,但2019年下半年乘用車市場的增速表現看,消費市場已經筑底,稍顯回升態勢。這其中的廠家生產增速、批發銷量增速、零售增速都是企穩回暖。

2019年的車市艱難主要是部分地區出人意料的搶先國六切換,國五庫存較大導致車市庫存車切換壓力較大,這些切換地區在6月底前的零售車型的國六占比僅有不到一半,7月國六車型就達到95%以上。部分車型尤其是自主品牌車型出現國六斷檔,產品序列出現階段性斷層,被迫丟失市場份額,經銷商經營壓力進一步加大,造成自主品牌的19年上半年同比下降30%的慘象,自主品牌總體市占份額也出現了近五年的新低,個別月份低于38%。伴隨下半年車市企穩,終端零售緩慢復蘇,降幅收窄,經銷商才有喘息之機。

從生產角度看,汽車工業增加值在1-7月呈現持續負增長4%左右水平,8月開始全面轉正,11月甚至達到7%的高位,汽車生產的谷底回暖先于市場零售,這也是廠家必須未雨綢繆安排產銷的特征。

乘聯會預測車市將從2019年的最慘谷底走出,目前樂觀判斷是1%,2020年乘用車增速相較2019年的-8%必然大幅改善,車市頹勢逐步扭轉,這是建立在內外部環境相對穩定,同時在各項支持政策取得良好成效的基礎上,做出的樂觀判斷。

4、中國車市2020年有正增長堅實基礎

中國車市自2002年進入高速增長期,駛入快車道,歷經18年的快速增長,積累較高的保有客戶基數,隨著居民收入的不斷增加,脫貧攻堅深入推進,全面建成小康社會的宏偉目標即將實現,人民對美好生活的向往成為新奮斗目標,汽車市場新消費群體結構也發生了新變化,換購需求日趨增加,產品技術迭代日益加快,交通路網建設日漸成熟,這些都是支撐我們車市持續健康發展的基石。

針對有車群體的換車特征做過分析,根據交易數據得到的判斷是,新車車主平均更新車輛的周期是5年多, 8年更新的屬于相對延遲狀態,而10年更新屬于達到美國等發達國家的水平。

如果按照5年使用周期的均值估算,2020年在2100萬輛車里,應該有2000萬輛是更新車輛,增換購占比超95%,僅100萬臺新購;如果按照8年使用周期估算,2020年里應該有1366萬輛是更新車輛,增換購占比超65%,僅有640萬臺是新購或增購;如果按照10年使用周期估算,應該是有1133萬輛是更新車輛,增換購占比超55%,有1000萬新購增購用戶。因此,即使受年齡結構的變化影響,存在年輕群體人口不足等壓力,但8年換購的支撐力依然強大。

中美貿易戰得到階段性的緩解, 2020年中國經濟發生更劇烈的黑天鵝事件的概率降低。全面實現2020年中國經濟發展目標必須要靠刺激內需、鼓勵高效合理投資,因此激勵車市發展的體制機制障礙和消費信心不足等問題都會得到緩解。

中央經濟會議要求2020年要堅持穩中求進工作總基調,堅持以供給側結構性改革為主線,推動高質量發展,我們相信中國車市2020年在乘用車千人保有量174臺的較低基礎上,在前期積累的大量換購群體的有利條件下,在中國汽車流通協會的二手車交易改善的建議推動下,在全國乘用車廠家努力實現高質量增長的愿望下,2020年的中國乘用車市場有望實現正增長。

5、歐美新能源補貼加碼對中國的啟示

德國和美國都傳出大力鼓勵新能源車發展的政策刺激措施,雖然目前是草案階段,但也體現了歐美國家對發展新能源車的重視程度。

尤其是美國針對新能源車補貼政策的可持續延續的問題,應該說是給予了足夠的支持,確保美國新能源車企業在做大之后可持續發展,實際他并沒有給美國其他企業更多的優惠,而是說促進強勢企業更可持續的拿到高額補貼,因此鼓勵整車頭部企業做強是關鍵。雖然美國草案的否定可能性大,與特朗普政府的政策取向不一致,但也是有參考意義的。

促進車市消費需要給消費者購車理由。中國個人所得稅的免稅項目應該能有對購車的免稅支持,類似購房、上學的減免稅政策,形成普惠性小額鼓勵。

作為全球最大的新能源汽車市場,中國如何保持先發優勢,如何平穩度過無補貼時代迫在眉睫。中國需要創新新能源車的補貼與社會支持舉措,確保中國在與美國、德國等國家的新能源競賽中保持優勢地位。

6、零售區域車市龍頭分析

目前全國出現類似北京、上海、廣東等全國的銷售價格洼地,實際上就是渠道比較復雜的典型特征。

目前乘用車市場零售的渠道特征,是以廠家授權4S店一網和獨立二網相結合為主要特色,區域市場的竄貨并非新零售渠道拉動的結果,而是體現了在互聯網日趨發達的情況下車市逐漸往低線級城市延展和下沉。

目前4S店的單店投入大、地點聚集在人口密集、相對發達的區域,以單品牌經營、金融產品單一為主要特征。為了實現廠家的銷售和考核目標,新購銷量增長又主要發生在三四五線城市,銷售渠道逐漸下沉,因此月末甩貨二網銷售和區域竄貨成為常態。

由于自4S店的車型對外進入二網批發流程,多形態的城市小展廳正在成為發展趨勢,導致二網的銷售比較火爆,形成我們廠家的批發銷量與經銷商的零售數據,保險與終端的注冊上牌數據形成一定節點上規模、需求結構上的差異呈現擴大化趨勢,因此也就出現了目前區域銷售占龍頭地位的特色。

從華北地區的廠家銷量和保險、公安上牌三個口徑來看,華北龍頭仍然是傳統的京津地區。華北的銷售特征很明顯是以北京跟天津為代表的虹吸效應和全國的價格洼地,產生“部分人到北京買車逛北京,或天津買進口車吃海鮮,然后再開車回家”的京津購車特色旅游現象。上海地區應該是廠家批發量相對較高的,而保險的數據也是明顯大于上牌的數據,作為長三角龍頭的上海充分體現了各類先導營銷的試驗場作用。

7、汽車行業國企混改是主動改革

近期隨著車市低迷,部分企業生產運營出現問題。但根據國家政策要求,汽車行業早已經未雨綢繆,逐步啟動國企混改,為行業發展增添動力。

國企混改的企業并非都是遇到生存壓力,而是國務院從前幾年就開始倡導國有企業混合所有制改革。以‘混資本’促進‘改機制’,切實提高國企競爭力、創新力、控制力、影響力和抗風險能力,夯實社會主義基本經濟制度的微觀基礎。

但國企混改并不容易,11月8日,國務院國資委發布公告稱印發了《中央企業混合所有制改革操作指引》,汽車行業“混改”的實操更為順利,成功案例快速涌現。因此近期的國企改革加速并非簡單的市場壓力,這也是政策推動的主動調整。

零售:12月全國乘用車市場零售214.1萬臺,同比下降3.4%,較11月同比增速基本持平;12月零售環比增長11.1%,是歷年環比增長的低位水平,今年12月的走勢特別穩健。今年1-12月狹義乘用車零售同比下降7.4%,較18年的-3%的增速下降較大,是超預期的下滑。

12月的零售仍屬偏弱走勢,應有的春節前回暖走勢未達正常水平。近期消費信心不強、隨著豬肉等價格相對高位,教育醫療等消費水平提升,加之中西部房地產銷售持續增長,居民家庭消費結構性擠壓加大,汽車等大宗消費品消費熱情不高。

12月SUV零售同比增長2.5%,其中B級SUV同比去年12月提升22%,A級SUV同比去年12月增長5%,大眾等合資SUV較強,自主的吉利、長安等SUV表現突出。

12月轎車零售仍同比下降6.9%,其中德系轎車同比去年12月增3%,自主轎車同比微增。12月MPV同比下滑15.2%,其中美系MPV環比同比均較好。

12月消費升級稍好,但入門級消費乏力仍較明顯。豪華品牌零售同比去年12月增速16%,主流合資品牌同比下降6%,自主品牌同比下降3%。

從車系版塊看,2019年德系和日系份額均提升2個百分點以上,自主品牌主力廠家表現優秀,但其他品牌分化較大。

批發:12月廠家批發銷量216.2萬臺,同比下降1.0%,環比增長6.3%,相對歷年的12月拉升,今年12月的批發環比拉升不強,全年市場走勢也趨于理性。

12月渠道庫存下降2萬臺,相對于歷年12月下降10萬臺以上的規模。19年12月零售偏弱減緩了渠道庫存下降速度。2019年全年渠道庫存下降14萬臺,而2018年是增長23萬臺,因此2019年渠道去庫存還是較好的。

產量:12月乘用車生產210.9萬臺,同比18年12月增長3.5%,這是繼11月后連續出現正增長。12月廠家庫存較11月下降8萬臺。2019年廠家庫存下降25萬臺,而2018年也下降15萬臺,廠家去庫存減壓特征明顯。

新能源:12月新能源乘用車批發銷量13.7萬臺,同比下降15.1%,環比11月增長73.5%。12月新能源銷量環比拉升主要是由于車企抓住年末時機增量。12月純電動乘用車批發11.9萬臺,增速同比增長-8%,環比增長76%;其中A級電動車同比增長60%,A00級同比下降70%;近期限購城市新能源需求放緩且低線級市場新車需求相對低迷。12月插混車型批發銷量1.5萬臺,同比下降50%,環比增長30%。

19年1-12月新能源乘用車批發106.0萬臺,同比增速5.1%。目前新能源市場仍處于退坡后的持續調整期,疊加二手新能源車的低價沖擊, A00級純電動份額從49%下降到26%,A級電動車從33%上升到56%。網約車出租等市場規模擴大較快,代步私人消費市場仍有較大壓力。

12月普通混合動力乘用車批發2.8萬臺,同比去年12月增長40%;2019年1-12月普通混合動力車型累計28.5萬臺,增速33%。

2、2020年1月全國乘用車市場展望

由于2020年春節在1月24日,是歷年最早的春節,因此2020年是車市的小年。今年1月有17個工作日,相比去年少了5個工作日,加之臨近春節的日歷日僅有23天,較去年過節提早11天,春節前消費按照以往消費習慣,農歷小年(1月17日)之后,到店客流等明顯下降,實際消費天數減少,這理論上抑制了1月的產銷增速在-30%左右。

雖然春節前的消費是首購用戶的集中爆發期,車市表現必然較強,但近期生活成本的上升導致可選消費品的支出受阻。好在今年政府強調一定不能拖欠工資和貨款,因此春節前的勞動所得還是能落袋為安的,也會對車市有促進。由于1月的新能源車一般不會沖刺,因此1月的銷量仍主要靠傳統車實現。

由于今年春節提早加上年前消費促銷較大等多因素影響,1月廠家銷量開門紅的難度較大,預計乘用車市場總體1月零售負增長10%左右。雖然19年末市場不強導致可結轉的余糧少,但各廠家仍然會通過協調19年年末的產銷節奏,來力爭2020年開門不太差,也有利于2020年車市行業的穩定,讓開門表現更強,贏得先發制人的市場聲量,以求達到對全年信心提振的效果。

由于今年1月的新能源車不會沖刺,因此1月的銷量貢獻仍主要靠傳統車實現。伴隨新能源車保有量規模的持續擴大,在返鄉大潮中為用戶做好更周到細致的服務準備,也將會為新能源車用戶構筑起更健康的用車體驗。

3、全國乘用車市場零售增速已經見底

2018年乘用車市場同比下滑3%,2019年全年零售降幅持續擴大,同比下滑8%,展開2019年季度表現看,主要集中在2019年上半年,消費、稅收成為近期車市的至暗時刻。雖然近期車市銷量仍是負增長,但2019年下半年乘用車市場的增速表現看,消費市場已經筑底,稍顯回升態勢。這其中的廠家生產增速、批發銷量增速、零售增速都是企穩回暖。

2019年的車市艱難主要是部分地區出人意料的搶先國六切換,國五庫存較大導致車市庫存車切換壓力較大,這些切換地區在6月底前的零售車型的國六占比僅有不到一半,7月國六車型就達到95%以上。部分車型尤其是自主品牌車型出現國六斷檔,產品序列出現階段性斷層,被迫丟失市場份額,經銷商經營壓力進一步加大,造成自主品牌的19年上半年同比下降30%的慘象,自主品牌總體市占份額也出現了近五年的新低,個別月份低于38%。伴隨下半年車市企穩,終端零售緩慢復蘇,降幅收窄,經銷商才有喘息之機。

從生產角度看,汽車工業增加值在1-7月呈現持續負增長4%左右水平,8月開始全面轉正,11月甚至達到7%的高位,汽車生產的谷底回暖先于市場零售,這也是廠家必須未雨綢繆安排產銷的特征。

乘聯會預測車市將從2019年的最慘谷底走出,目前樂觀判斷是1%,2020年乘用車增速相較2019年的-8%必然大幅改善,車市頹勢逐步扭轉,這是建立在內外部環境相對穩定,同時在各項支持政策取得良好成效的基礎上,做出的樂觀判斷。

4、中國車市2020年有正增長堅實基礎

中國車市自2002年進入高速增長期,駛入快車道,歷經18年的快速增長,積累較高的保有客戶基數,隨著居民收入的不斷增加,脫貧攻堅深入推進,全面建成小康社會的宏偉目標即將實現,人民對美好生活的向往成為新奮斗目標,汽車市場新消費群體結構也發生了新變化,換購需求日趨增加,產品技術迭代日益加快,交通路網建設日漸成熟,這些都是支撐我們車市持續健康發展的基石。

針對有車群體的換車特征做過分析,根據交易數據得到的判斷是,新車車主平均更新車輛的周期是5年多, 8年更新的屬于相對延遲狀態,而10年更新屬于達到美國等發達國家的水平。

如果按照5年使用周期的均值估算,2020年在2100萬輛車里,應該有2000萬輛是更新車輛,增換購占比超95%,僅100萬臺新購;如果按照8年使用周期估算,2020年里應該有1366萬輛是更新車輛,增換購占比超65%,僅有640萬臺是新購或增購;如果按照10年使用周期估算,應該是有1133萬輛是更新車輛,增換購占比超55%,有1000萬新購增購用戶。因此,即使受年齡結構的變化影響,存在年輕群體人口不足等壓力,但8年換購的支撐力依然強大。

中美貿易戰得到階段性的緩解, 2020年中國經濟發生更劇烈的黑天鵝事件的概率降低。全面實現2020年中國經濟發展目標必須要靠刺激內需、鼓勵高效合理投資,因此激勵車市發展的體制機制障礙和消費信心不足等問題都會得到緩解。

中央經濟會議要求2020年要堅持穩中求進工作總基調,堅持以供給側結構性改革為主線,推動高質量發展,我們相信中國車市2020年在乘用車千人保有量174臺的較低基礎上,在前期積累的大量換購群體的有利條件下,在中國汽車流通協會的二手車交易改善的建議推動下,在全國乘用車廠家努力實現高質量增長的愿望下,2020年的中國乘用車市場有望實現正增長。

5、歐美新能源補貼加碼對中國的啟示

德國和美國都傳出大力鼓勵新能源車發展的政策刺激措施,雖然目前是草案階段,但也體現了歐美國家對發展新能源車的重視程度。

尤其是美國針對新能源車補貼政策的可持續延續的問題,應該說是給予了足夠的支持,確保美國新能源車企業在做大之后可持續發展,實際他并沒有給美國其他企業更多的優惠,而是說促進強勢企業更可持續的拿到高額補貼,因此鼓勵整車頭部企業做強是關鍵。雖然美國草案的否定可能性大,與特朗普政府的政策取向不一致,但也是有參考意義的。

促進車市消費需要給消費者購車理由。中國個人所得稅的免稅項目應該能有對購車的免稅支持,類似購房、上學的減免稅政策,形成普惠性小額鼓勵。

作為全球最大的新能源汽車市場,中國如何保持先發優勢,如何平穩度過無補貼時代迫在眉睫。中國需要創新新能源車的補貼與社會支持舉措,確保中國在與美國、德國等國家的新能源競賽中保持優勢地位。

6、零售區域車市龍頭分析

目前全國出現類似北京、上海、廣東等全國的銷售價格洼地,實際上就是渠道比較復雜的典型特征。

目前乘用車市場零售的渠道特征,是以廠家授權4S店一網和獨立二網相結合為主要特色,區域市場的竄貨并非新零售渠道拉動的結果,而是體現了在互聯網日趨發達的情況下車市逐漸往低線級城市延展和下沉。

目前4S店的單店投入大、地點聚集在人口密集、相對發達的區域,以單品牌經營、金融產品單一為主要特征。為了實現廠家的銷售和考核目標,新購銷量增長又主要發生在三四五線城市,銷售渠道逐漸下沉,因此月末甩貨二網銷售和區域竄貨成為常態。

由于自4S店的車型對外進入二網批發流程,多形態的城市小展廳正在成為發展趨勢,導致二網的銷售比較火爆,形成我們廠家的批發銷量與經銷商的零售數據,保險與終端的注冊上牌數據形成一定節點上規模、需求結構上的差異呈現擴大化趨勢,因此也就出現了目前區域銷售占龍頭地位的特色。

從華北地區的廠家銷量和保險、公安上牌三個口徑來看,華北龍頭仍然是傳統的京津地區。華北的銷售特征很明顯是以北京跟天津為代表的虹吸效應和全國的價格洼地,產生“部分人到北京買車逛北京,或天津買進口車吃海鮮,然后再開車回家”的京津購車特色旅游現象。上海地區應該是廠家批發量相對較高的,而保險的數據也是明顯大于上牌的數據,作為長三角龍頭的上海充分體現了各類先導營銷的試驗場作用。

7、汽車行業國企混改是主動改革

近期隨著車市低迷,部分企業生產運營出現問題。但根據國家政策要求,汽車行業早已經未雨綢繆,逐步啟動國企混改,為行業發展增添動力。

國企混改的企業并非都是遇到生存壓力,而是國務院從前幾年就開始倡導國有企業混合所有制改革。以‘混資本’促進‘改機制’,切實提高國企競爭力、創新力、控制力、影響力和抗風險能力,夯實社會主義基本經濟制度的微觀基礎。

但國企混改并不容易,11月8日,國務院國資委發布公告稱印發了《中央企業混合所有制改革操作指引》,汽車行業“混改”的實操更為順利,成功案例快速涌現。因此近期的國企改革加速并非簡單的市場壓力,這也是政策推動的主動調整。