1、9月全國(guó)乘用車市場(chǎng)回顧

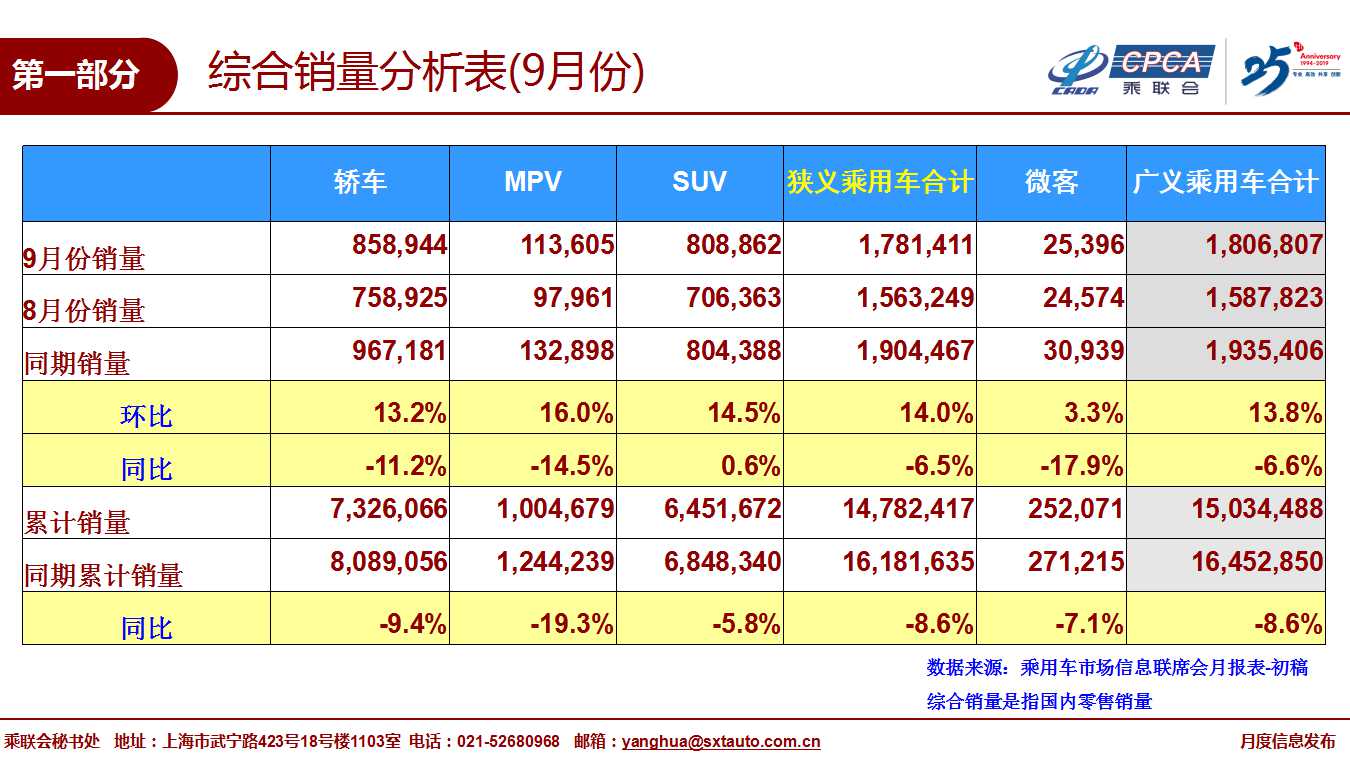

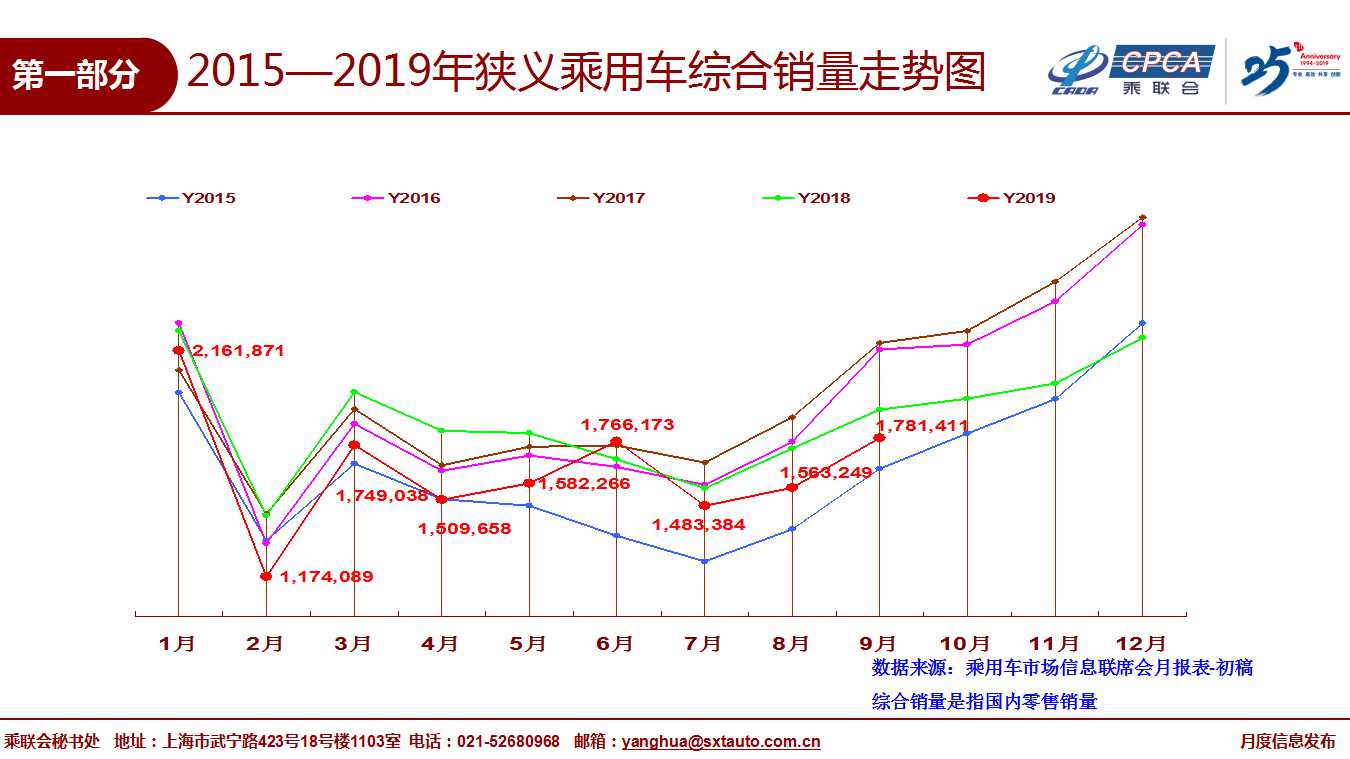

零售:9月全國(guó)乘用車市場(chǎng)零售178.1萬(wàn)臺(tái),同比下降6.5%,今年1-9月狹義乘用車零售同比下降8.6%,9月零售同比增速稍好于8月增速和1-9月累計(jì)增速,由于基數(shù)因素同比降幅進(jìn)一步收窄,終端消費(fèi)逐步恢復(fù),乘用車市場(chǎng)企穩(wěn)。

9月的零售環(huán)比8月增長(zhǎng)14.0%,為歷年新低,出現(xiàn)小幅回升的主要因素有兩方面,供給端各主機(jī)廠隨著國(guó)六車型推出已三個(gè)月,借勢(shì)中秋節(jié)及70周年國(guó)慶熱點(diǎn)的消費(fèi)熱情,加大廠家激勵(lì),推出各類促銷政策手段,吸引到店客流;需求端主要是消費(fèi)信心仍處于恢復(fù)期,短期內(nèi)帶來(lái)的購(gòu)買力難以恢復(fù)到高點(diǎn),因此從供需兩側(cè)的因素形成環(huán)比小幅回升的結(jié)果。從外部因素分析,汽車消費(fèi)受到中西部和低線級(jí)市場(chǎng)房?jī)r(jià)同比高漲,持續(xù)的房地產(chǎn)壓力對(duì)購(gòu)車和用車消費(fèi)產(chǎn)生分流影響,尤其是對(duì)自主品牌和入門級(jí)車型帶來(lái)影響較大。

9月SUV市場(chǎng)零售同比增長(zhǎng)0.6%,合資新品表現(xiàn)優(yōu)秀;9月轎車零售仍同比下降11.2%,相對(duì)19年累計(jì)降幅9.4%較差,原因是新能源車等因素的A級(jí)及以下轎車下滑較大。

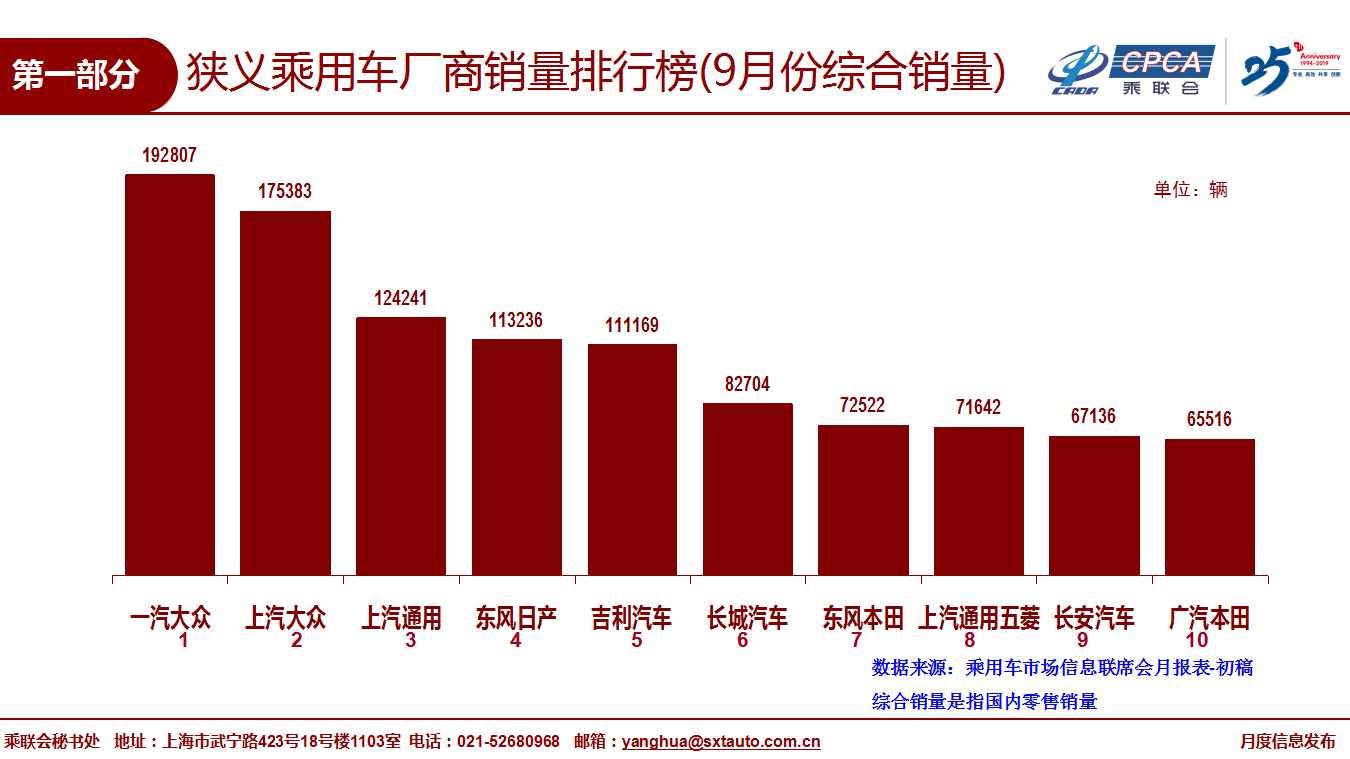

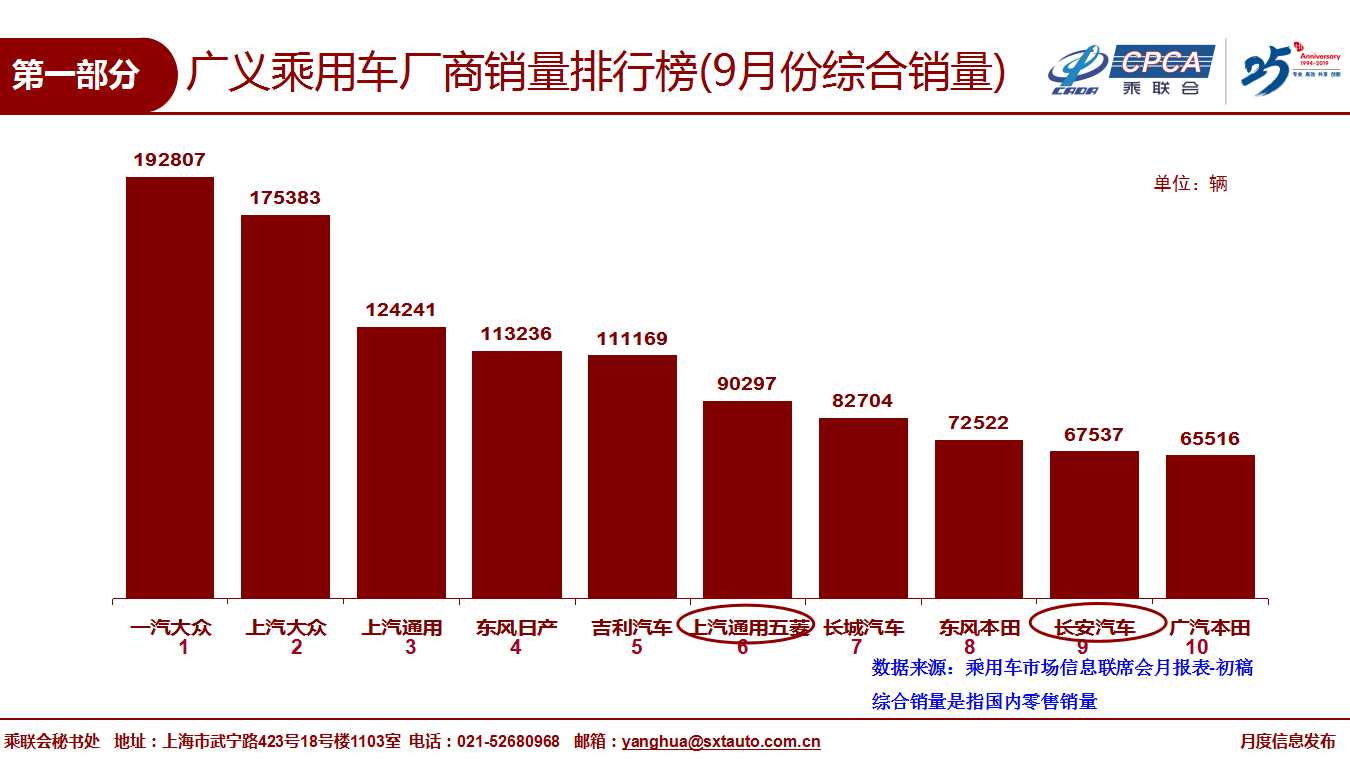

9月消費(fèi)升級(jí)稍好,但入門級(jí)消費(fèi)乏力仍較明顯,豪華品牌零售同比去年9月增速8%,主流合資品牌同比下降8%,自主品牌同比下降13%。

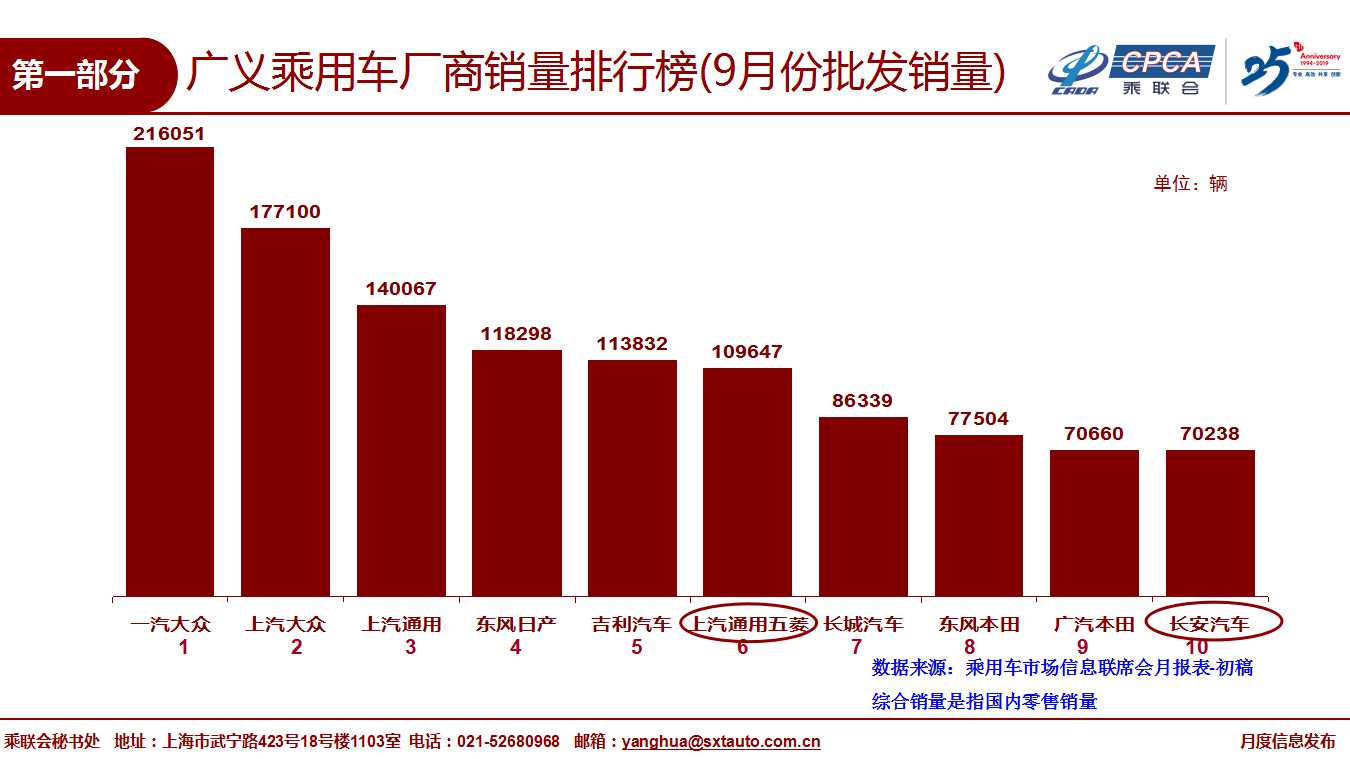

批發(fā):9月廠家批發(fā)銷量190.2萬(wàn)臺(tái),同比下降6.0%,環(huán)比增長(zhǎng)17.2%,相對(duì)歷年的9月環(huán)比增長(zhǎng)20%左右的金九銀十表現(xiàn),今年9月的批發(fā)環(huán)比提升不強(qiáng),對(duì)于全年市場(chǎng)走勢(shì)也趨于理性。

9月渠道庫(kù)存上升7.4萬(wàn)臺(tái),9月零售偏弱體現(xiàn)市場(chǎng)恢復(fù)走勢(shì)節(jié)點(diǎn)延后,經(jīng)銷商謹(jǐn)慎提車,緩解二、三季度高庫(kù)存帶來(lái)的資金壓力,改善經(jīng)營(yíng)健康度。

車企分化走勢(shì)加劇,SUV增長(zhǎng)紅利不復(fù)存在,新能源市場(chǎng)高增長(zhǎng)也逐步降溫,合資向下布局入門級(jí)市場(chǎng),存量競(jìng)爭(zhēng)白熱化,自主品牌份額逐漸被擠壓。多數(shù)企業(yè)體量持續(xù)低于盈虧平衡點(diǎn),預(yù)計(jì)部分企業(yè)將逐步深化車型精簡(jiǎn)及整合平臺(tái)策略優(yōu)化成本。

產(chǎn)量:9月乘用車生產(chǎn)184.6萬(wàn)臺(tái),同比18年9月下降6.9%,環(huán)比8月增11.2%,廠家?guī)齑孑^8月下降6.1萬(wàn)臺(tái)。雖然部分企業(yè)國(guó)六車型的逐步到位,但企業(yè)生產(chǎn)安排極其謹(jǐn)慎,亟待市場(chǎng)反饋速度升級(jí)。

新能源:9月新能源乘用車批發(fā)銷量6.5萬(wàn)臺(tái),同比下降33.4%,環(huán)比8月下降8%。9月純電動(dòng)乘用車批發(fā)增速同比增長(zhǎng)-31%,環(huán)比降12%;A級(jí)電動(dòng)車同比下降1%;限購(gòu)城市新能源需求放緩且低線級(jí)市場(chǎng)新車需求相對(duì)低迷。9月插混車型同比下降44%,環(huán)比增長(zhǎng)6%;其中合資品牌插混9月同比增長(zhǎng)80%,自主品牌插混同比下降60%,合資品牌插混份額達(dá)到45%。普通混合動(dòng)力乘用車批發(fā)2.9萬(wàn)臺(tái),同比去年9月增長(zhǎng)61%,環(huán)比8月增長(zhǎng)26%。

19年1-9月新能源乘用車批發(fā)77.8萬(wàn)臺(tái),同比增速29.4%。由于6月底補(bǔ)貼退坡帶來(lái)的銷售成本大幅上漲,疊加二手新能源車的擾動(dòng),產(chǎn)銷各環(huán)節(jié)很難快速應(yīng)對(duì)這樣的成本變化。

2、10月全國(guó)乘用車市場(chǎng)展望

今年9月終端需求逐步恢復(fù),回穩(wěn)走勢(shì)低于預(yù)期,形成金九不強(qiáng)的現(xiàn)象。今年10月有19個(gè)工作日,相比去年多一個(gè)工作日,促進(jìn)車市進(jìn)一步回升。

9月由于喜迎建國(guó)70年,部分9月發(fā)車放緩到10月,有利于10月的增長(zhǎng)。同時(shí),9月訂單和到店的增加,經(jīng)銷商信心會(huì)逐步恢復(fù),對(duì)四季度仍然持有樂(lè)觀態(tài)度,增加了10月庫(kù)存增量的動(dòng)力。10月批發(fā)增量部分是儲(chǔ)備年末的消費(fèi)小搶購(gòu)的庫(kù)存增量,加上明年春節(jié)較早(1月25日),為了囤積車輛資源,也會(huì)拉動(dòng)四季度產(chǎn)銷明顯改善。

10月的外部環(huán)境較復(fù)雜,國(guó)內(nèi)經(jīng)濟(jì)平穩(wěn)可控,隨著貿(mào)易談判的階段性成果,消費(fèi)信心進(jìn)一步恢復(fù),市場(chǎng)回暖還是有更大期待的。今年成都車展集客和拉升人氣效果較差,10月車市更多需要依靠通過(guò)廠家經(jīng)銷商店的地方聯(lián)展帶動(dòng)新車消費(fèi)。預(yù)計(jì)四季度廠家也將持續(xù)優(yōu)化經(jīng)銷商庫(kù)存結(jié)構(gòu)、縮短發(fā)車周期、提供更具吸引力的汽車金融方案釋放零售潛力。

新能源產(chǎn)品方面,隨著老款新能源車清庫(kù)退出市場(chǎng),新出的電動(dòng)車性能普遍得到增強(qiáng),插混的性價(jià)比大幅提升,但價(jià)格體系的壓力和新能源車退潮的輿論壓力較大,不利于年末增量。

3、從乘聯(lián)會(huì)周度零售數(shù)據(jù)看市場(chǎng)逐步改善

近期我們對(duì)乘聯(lián)會(huì)周度零售數(shù)據(jù)的有效性進(jìn)行多角度驗(yàn)證,從3年的連續(xù)數(shù)據(jù)對(duì)比看的準(zhǔn)確度極高,自主與合資廠家的數(shù)據(jù)質(zhì)量總體都是很好。

從9月的周度零售數(shù)據(jù)進(jìn)度看,雖然仍是第一周的年同比降19%屬較低,但好于8月同日止的第一周的年同比降26%;受到成都車展和中秋的拉動(dòng),9月第二周的年同比降10%,好于8月第二周的年同比降15%的增速表現(xiàn);第三周的車市零售的年同比降18%,但好于8月同日止的第一周的年同比降28%。由此前三周的累計(jì)零售同比增速下降16%,好于8月的前三周零售下滑23%的走勢(shì),這充分體現(xiàn)了車市在逐步走低的基數(shù)基礎(chǔ)上的增速表現(xiàn)逐步改善。

最后一周的零售同比增速實(shí)現(xiàn)7%的正增長(zhǎng),但低于8月最后一周的同比增速13%,這體現(xiàn)了車市的增長(zhǎng)節(jié)奏逐步回歸平穩(wěn)的軌道,經(jīng)銷商的零售節(jié)奏趨勢(shì)改善,市場(chǎng)向好態(tài)勢(shì)明顯。

4、新能源車保值率會(huì)逐步改善

新能源車尤其是電動(dòng)車,保值率偏低是較大的消費(fèi)者購(gòu)買顧慮問(wèn)題。由于電動(dòng)車的電池壽命難以達(dá)到傳統(tǒng)車的15年以上使用年限,加之電動(dòng)車的技術(shù)提升快,其保值率相對(duì)傳統(tǒng)車稍低也是正常的。

新能源車補(bǔ)貼是推動(dòng)高成本新能源車被消費(fèi)者接受的重要的促進(jìn)措施。補(bǔ)貼也導(dǎo)致新能源車實(shí)際購(gòu)買價(jià)格遠(yuǎn)低于指導(dǎo)價(jià),部分新能源車可能就是相對(duì)指導(dǎo)價(jià)較大折扣買的,因此二手車的折價(jià)自然顯得很突出。未來(lái)隨著補(bǔ)貼的逐步下降,新車的價(jià)格也會(huì)逐步的下降,因此保值率會(huì)逐步的上升。

未來(lái)隨著新能源車產(chǎn)品提升和市場(chǎng)規(guī)模擴(kuò)大,產(chǎn)品多樣性持續(xù)豐富、車企維護(hù)殘值率等措施,新能源車保值率偏低問(wèn)題會(huì)逐步改善。同期消費(fèi)者也在逐漸熟悉和適應(yīng)新能源車的駕駛習(xí)慣,也有助于降低新能源車的使用折損。

產(chǎn)品優(yōu)勝劣汰加速折價(jià)改善。隨著新能源市場(chǎng)的“洗牌”,小型企業(yè)及其產(chǎn)品的退出,強(qiáng)勢(shì)品牌新能源產(chǎn)品的規(guī)范性帶來(lái)二手車折價(jià)率的一定回升。

二手車交易需要完整的車輛檢測(cè)和信息透明。在汽車流通協(xié)會(huì)推動(dòng)下,隨著二手車交易的體系完善,新能源車二手車誠(chéng)信檢車和銷售是必然趨勢(shì),這也確保了二手車的賣車賣個(gè)好價(jià),買車買的放心。

5、19年自主品牌乘用車均價(jià)提升較快

2019年乘用車市場(chǎng)下滑壓力較大,自主品牌首當(dāng)其沖,但自主品牌產(chǎn)品銷售均價(jià)仍有提升。2019年自主品牌產(chǎn)品銷售均價(jià)是8.7萬(wàn)元,提升9%,表現(xiàn)相對(duì)較強(qiáng)。從需求客戶的消費(fèi)選擇和主機(jī)廠產(chǎn)品策略引導(dǎo)兩方面,產(chǎn)品升級(jí)都推動(dòng)了汽車市場(chǎng)消費(fèi)升級(jí)的步伐。同時(shí),產(chǎn)品檔次偏低的車型競(jìng)爭(zhēng)力下降導(dǎo)致需求萎縮,市場(chǎng)趨冷的環(huán)境下,高端車型的抗風(fēng)險(xiǎn)能力相對(duì)較強(qiáng),也推動(dòng)了主要自主品牌總體實(shí)力的提升。

根據(jù)乘聯(lián)會(huì)廠家銷量數(shù)據(jù)分析,2019年8月狹義乘用車的銷售額為2384億元,同比下滑2%,1-8月銷售額1.86萬(wàn)億元,同比下降6%,稍好于車市的銷量表現(xiàn)。

2019年自主品牌價(jià)格提升相對(duì)較快,2017年自主品牌均價(jià)在7.8萬(wàn)元,2018年自主品牌均價(jià)在8.4萬(wàn)元,2019年自主品牌均價(jià)在9.3萬(wàn)元,其中自主品牌的傳統(tǒng)燃油車,2017年均價(jià)是7.6萬(wàn)元,2018年的均價(jià)是8萬(wàn)元,2019年均價(jià)是8.7萬(wàn)元,2019年的均價(jià)提升9%,表現(xiàn)相對(duì)較強(qiáng),同期很多低端自主品牌的車型出現(xiàn)了銷量萎縮甚至停產(chǎn)的情況。

目前看,車型均價(jià)偏高的自主品牌發(fā)展勢(shì)頭較好,實(shí)力較強(qiáng)、品牌形象和溢價(jià)能力更強(qiáng)、抗風(fēng)險(xiǎn)能力也更大。

因此總體來(lái)看,在車市存量市場(chǎng)持續(xù)白熱化競(jìng)爭(zhēng)的環(huán)境下,不能僅靠低價(jià),要推動(dòng)消費(fèi)升級(jí)與產(chǎn)品提升,這是自主品牌克服環(huán)境壓力的較好對(duì)應(yīng)措施,也對(duì)自主品牌未來(lái)的車型投放策略和品牌向上的執(zhí)行能力提出了更嚴(yán)苛審慎的要求。

6、雙積分政策推動(dòng)協(xié)同發(fā)展

乘用車企業(yè)平均燃料消耗量與新能源汽車積分并行管理辦法征求意見稿二稿發(fā)布。此版意見進(jìn)一步完善企業(yè)傳統(tǒng)能源乘用車節(jié)能水平與新能源汽車正積分結(jié)轉(zhuǎn)的關(guān)聯(lián)關(guān)系。發(fā)展新能源車要解決幾個(gè)均衡性關(guān)系,實(shí)現(xiàn)協(xié)同發(fā)展。

發(fā)展新能源車一定要協(xié)同調(diào)動(dòng)內(nèi)資企業(yè)和合資企業(yè)的積極性。一定要讓內(nèi)資企業(yè)的傳統(tǒng)燃油車節(jié)能步伐不能懈怠,必須同步提升自主品牌的傳統(tǒng)燃油車節(jié)能減排水平,實(shí)現(xiàn)自主品牌傳統(tǒng)車與新能源車內(nèi)外兼修。

同時(shí)一定確保合資品牌的新能源車有一定規(guī)模,這樣有利于產(chǎn)業(yè)鏈的培育,實(shí)現(xiàn)自主與合資協(xié)同發(fā)展新能源。電動(dòng)車要實(shí)現(xiàn)節(jié)能與高性能全面發(fā)展,對(duì)高端電動(dòng)車鼓勵(lì)更好的突破。

目前看新能源積分相對(duì)充裕,因此對(duì)低油耗車的折算優(yōu)惠有所收回,如此綜合考慮,旨在促進(jìn)合資品牌保持發(fā)展新能源車的熱情,同時(shí),也是對(duì)自主品牌持續(xù)發(fā)展新能源車的支持。

7、新能源車短期進(jìn)入階段調(diào)整期

新能源車短期進(jìn)入階段調(diào)整期。車市增長(zhǎng)的核心是產(chǎn)品供給和消費(fèi)者有效需求釋放的動(dòng)態(tài)平衡。目前自主品牌新能源車產(chǎn)品提升較快,在消費(fèi)者使用環(huán)節(jié)主要關(guān)注點(diǎn)上基本實(shí)現(xiàn)無(wú)明顯短板;但性價(jià)比優(yōu)勢(shì)和產(chǎn)品未來(lái)升級(jí)方向隨著補(bǔ)貼調(diào)整和外資新能源的逐步布局而有較大壓力。而傳統(tǒng)車市場(chǎng)的低迷和諸如小型SUV細(xì)分市場(chǎng)規(guī)模的萎縮,也將驅(qū)使車企探索更多樣的銷售運(yùn)營(yíng)模式。限購(gòu)城市新能源需求放緩且低線級(jí)市場(chǎng)新車需求相對(duì)低迷。網(wǎng)約車市場(chǎng)的供給快速增長(zhǎng),但需求不強(qiáng),進(jìn)一步制約新能源車發(fā)展速度。

尤其是現(xiàn)階段新能源車的購(gòu)買主要是支持環(huán)保和傳統(tǒng)車限購(gòu)的擠壓需求,隨著新能源車的各種問(wèn)題可能被個(gè)別媒體夸大描述,形成較大的使用擔(dān)憂心理,不利于車市消費(fèi)。

新能源車著火事件和充電不便利等問(wèn)題已經(jīng)在逐步改善;二手車殘值也是逐步企穩(wěn),法規(guī)要求也在迭代中臻于至善,這對(duì)新能源車市場(chǎng)的發(fā)展本來(lái)是相對(duì)利好。但大量前期投放新能源車的一些負(fù)面因素干擾市場(chǎng)認(rèn)可度,有待車企通過(guò)公開透明的處理流程、快速負(fù)責(zé)的處理態(tài)度共同營(yíng)造良性的市場(chǎng)環(huán)境。

隨著2020年的國(guó)內(nèi)新能源車競(jìng)爭(zhēng)進(jìn)一步充分,新能源認(rèn)可度會(huì)進(jìn)一步提升,新能源乘用車的谷底回升的潛力仍較大。高端車型領(lǐng)域有諸多車型開始進(jìn)入實(shí)際交付階段,自主、合資、外資同臺(tái)競(jìng)技,將共同推動(dòng)中國(guó)新能源車獨(dú)立走強(qiáng)于世界。