乘用車:9月1-8日,乘用車市場零售38.8萬輛,同比去年9月同期增長10%,較上月同期增長5%,今年以來累計零售1,385.3萬輛,同比增長2%;9月1-8日,全國乘用車廠商批發37.0萬輛,同比去年9月同期增長1%,較上月同期增長41%,今年以來累計批發1,631萬輛,同比增長4%。

新能源:9月1-8日,新能源車市場零售21.4萬輛,同比去年9月同期增長56%,較上月同期增長11%,今年以來累計零售622.3萬輛,同比增長36%;9月1-8日,全國乘用車廠商新能源批發19.4萬輛,同比去年9月同期增長41%,較上月同期增長28%,今年以來累計批發687.3萬輛,同比增長32%。

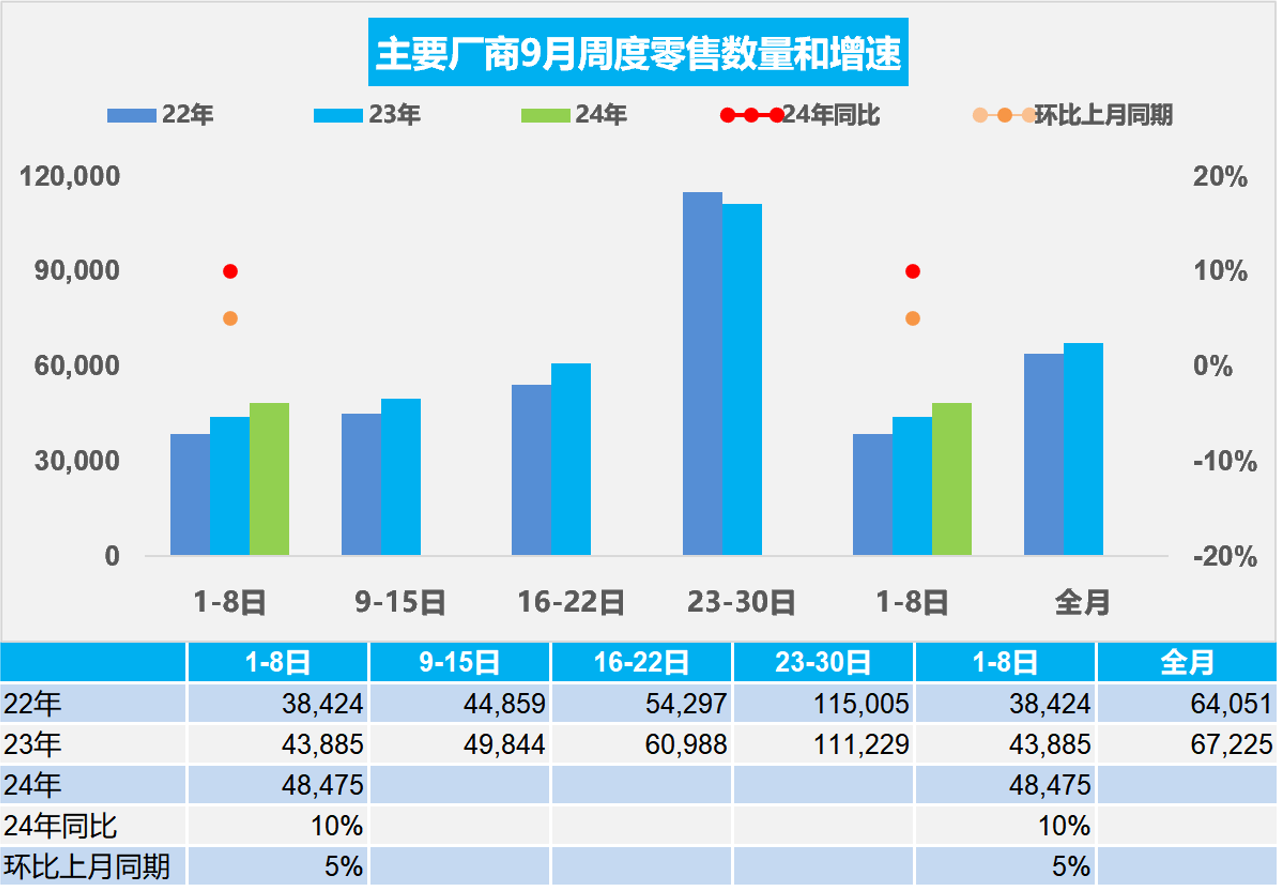

1.2024年9月全國乘用車市場零售平穩起步

9月第一周乘用車市場日均零售4.8萬輛,同比去年9月同期增長10%,較上月同期增長5%。

9月1-8日,乘用車市場零售38.8萬輛,同比去年9月同期增長10%,較上月同期增長5%;今年以來累計零售1,385.3萬輛,同比增長2%。

隨著房地產的持續回落,居民投資房產的規模繼續下降,消費受投資擠壓問題逐步緩解,有更多的資金做儲蓄和消費。在現金為王和及時享樂的思潮碰撞之下,車市消費有相對更強的消費能力保障;技術升級帶來的高性價比車型涌入中國車市,疊加促消費政策的落地,前期購車群體從“有沒有”到“好不好”的需求將得到有效地釋放,推動消費升級的良好增長。

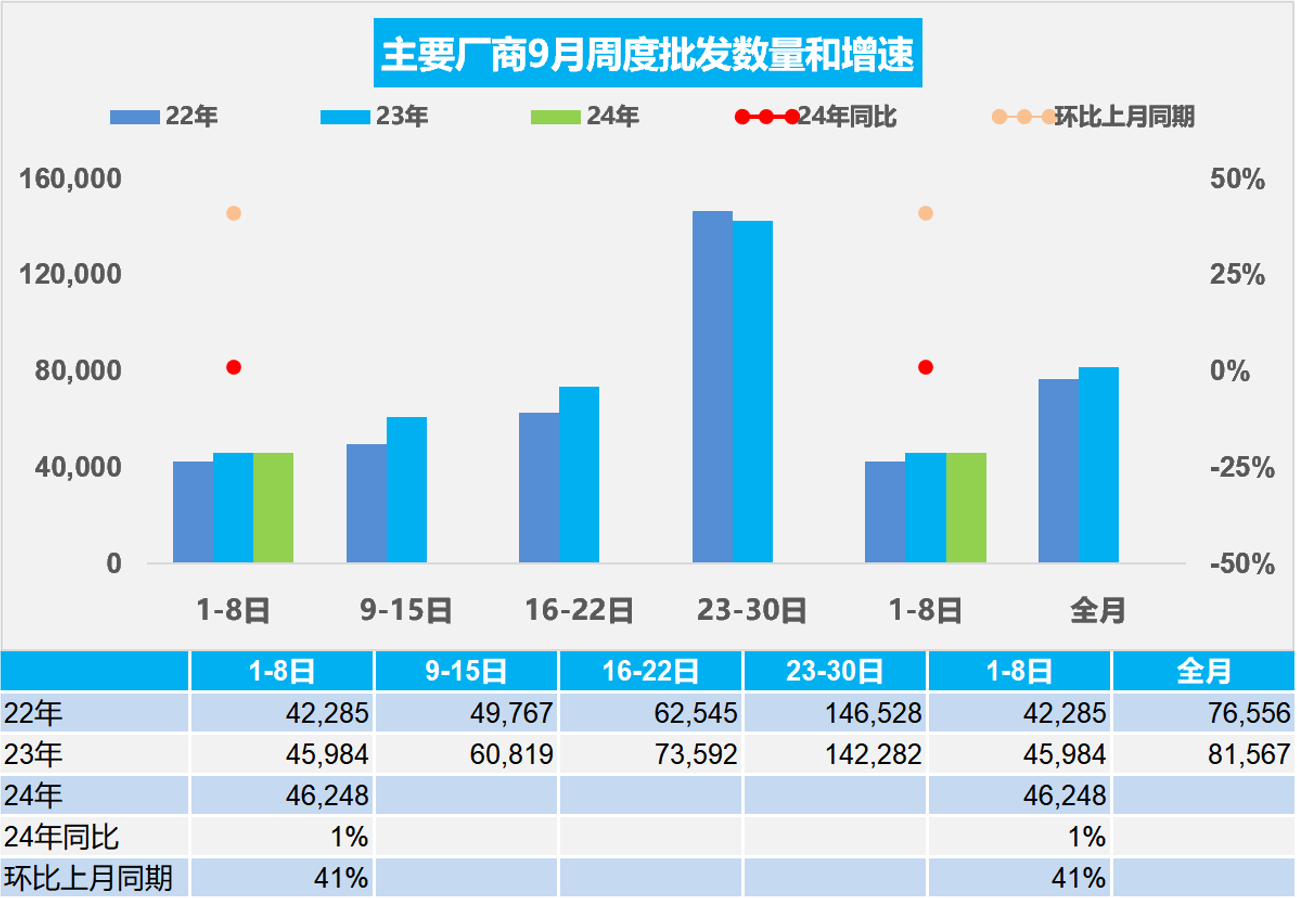

2.2024年9月全國乘用車廠商銷量相對平穩

9月第一周乘用車廠商批發日均4.6萬輛,同比去年9月同期增長1%,環比上月同期增41%。

9月1-8日,全國乘用車廠商批發37.0萬輛,同比去年9月同期增長1%,較上月同期增長41%;今年以來累計批發1,631萬輛,同比增長4%。

9月共有21個工作日,相對去年多一天,由于今年中秋節在9月17日,9月月末沒有提早休假,因此9月的有效銷售時間較長。"金九銀十"是車市的美好日子,今年的"金九"效果將更加突出,有利于銷量提升。

國家推出報廢更新政策,并進一步承擔九成左右的報廢更新補貼資金,這是很好的促消費的示范效應,引導各地推進相應的以舊換新鼓勵政策并及時出臺實施細則。隨著各地以舊換新政策的陸續出臺,預計地方補貼政策初期的效果肯定都是很好的,這也為“金九銀十”的銷量帶來更好的促進。

3.汽車整車上市公司上半年業績表現分化

汽車上市公司的表現分化,國內上市的公司相對偏傳統車較多,今年收入總體增長2%,港股上市公司增長21%,美股上市的部分國際汽車公司增長6%。這其中沒有做貨幣換算,帶上了幾家美國公司做參照,主要總體看汽車公司的銷售收入表現較好。

從汽車上市公司總體統計來看,海外上市公司的表現相對較差,從去年上半年的157億元到了現在的79億元,總體下降了50%。而國內上市的汽車公司下降了28%,表現來看相對好一些。而港股上市的公司的業績增長47%,表現相對較強的情況。

2024年汽車板塊整車上市公司目前測算利潤率為4%,其中,港股上市公司的利潤率達到6%的水平,而吉利汽車表現相對較強,達到10%的利潤率水平,小米集團達到6%,比亞迪達到5%,都是相對較強的表現,而長城汽車也能達到8%的利潤率,北京汽車達到7%的利潤率,表現總體來看都是不錯的情況。而海外上市公司,應該說目前來看上市的表現相對是比較一般的情況,像理想汽車利潤率是3%,而其它公司在美股上市都是相對虧損的狀態,所以在海外上市公司的業績相對總體是表現一般的。

4.2024年秋季價格戰降溫、市場回歸促銷增量

前幾年的全國乘用車市場價格戰,一般在每年年末比上年末高4個點左右的促銷增長水平,但2024年全國乘用車市場價格戰持續激烈,新能源車的促銷峰值已經上升7個點,并固化成降價。2024年1-8月國內市場總體降價品牌車型數173個,超過2023年全年150款車型水平,也超過2022年以前降價品牌總和。

其中2024年1-8月的常規燃油車型降價61款,平均降價3.2萬元,平均降價幅度11%。2024年1-8月的混合動力車型降價10款,平均降價1.3萬元,平均降價幅度11%。2024年1-8月的插電混動車型降價26款,平均降價2.15萬元,平均降價幅度13%。2024年1-8月的純電動車型降價63款,平均降價3.2萬元,平均降價幅度15%。2024年1-8月的增程式車型降價12款,平均降價1.7萬元,平均降價幅度7%。隨著秋季降價潮逐步平穩,市場逐步重回促銷增量的常態化競爭局面。

隨著國家報廢更新的促銷補貼的力度強化,市場回暖,對車市的拉動效果很明顯,因此價格戰的壓力相對減緩,年末車市進入持續走強的良好狀態。

5.新能源電池產業鏈的利潤從上下游向中游電池集中

在2024年上半年,測算的鋰電池產業鏈的整體毛利率為23%,同比下降了1個百分點,利潤總體較好。具體到各個細分領域,上游鋰資源利潤暴跌,從2022年600億暴跌到到幾乎為零、正極材料、電解液及材料等領域的毛利率較好,其中上游鋰資源的營業收入同比下降了50%左右,天齊鋰業暴跌后仍有52%毛利率,顯示出鋰電產業鏈上游領域的成本差異巨大。

在2024年,盡管新能源電池產業鏈整體營收和利潤同比下降,但鋰電池環節更體現為鋰電行業最盈利的環節,分走了產業鏈六成的利潤。具體到企業層面,寧德時代和億緯鋰能等企業在2024年上半年的凈利潤同比增長,顯示出行業內的分化。寧德時代上半年毛利率27%,凈利潤的顯著增長。相對于整車企業的慘烈競爭和礦端的劇烈價格波動,電池企業的產業高利潤優勢明顯。

近幾年的產業利潤從礦業向電池生產轉移,不造電池的新能源整車企業相對較困難,因此未來國際化的大型自主品牌整車企業一定要造鋰電池。