乘用車:11月1-26日,乘用車市場零售138.9萬輛,同比去年同期增長17%,較上月同期增長下降12%,今年以來累計零售1,865.6萬輛,同比增長4%;全國乘用車廠商批發159.6萬輛,同比去年同期增長19%,較上月同期下降9%,今年以來累計批發2,186.7萬輛,同比增長8%。

新能源:11月1-26日,新能源車市場零售56.3萬輛,同比去年同期增長33%,較上月同期下降7%,今年以來累計零售651.7萬輛,同比增長34%;全國乘用車廠商新能源批發67.9萬輛,同比去年同期增長42%,較上月同期增長0%,今年以來累計批發747.9萬輛,同比增長36%。

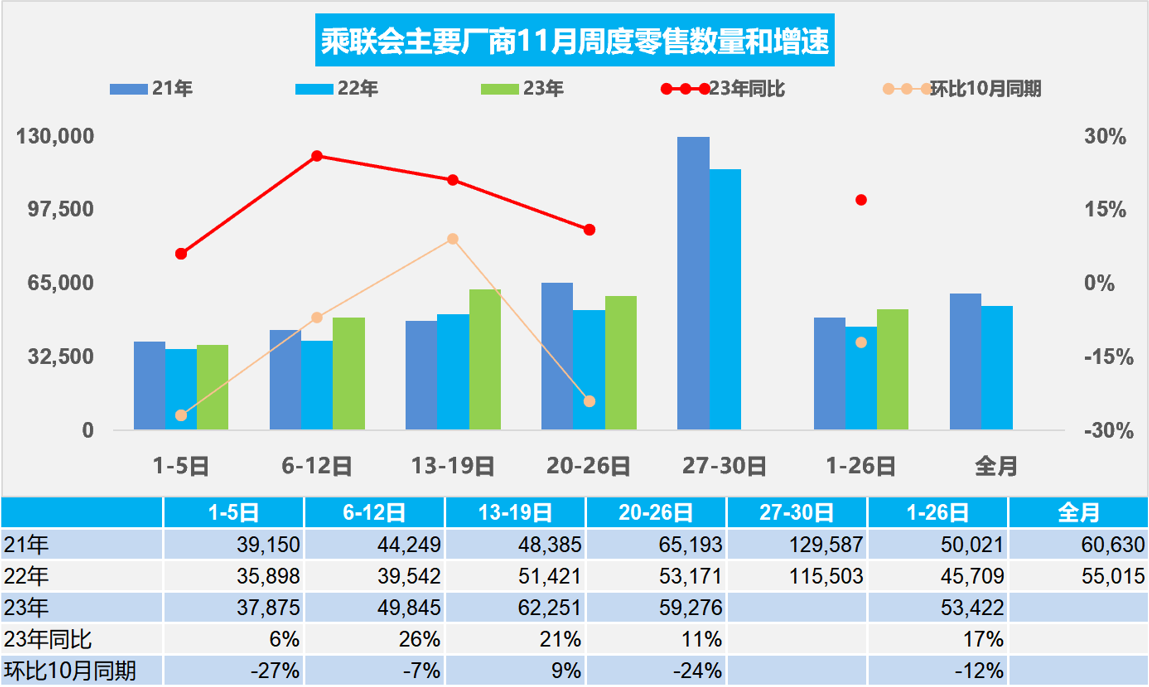

1.2023年11月全國乘用車市場零售較平穩

11月第一周全國乘用車市場日均零售3.8萬輛,同比去年11月同期增長6%,環比上月同期下降27%。

11月第二周全國乘用車市場日均零售5.0萬輛,同比去年11月同期增長26%,環比上月同期下降7%。

11月第三周全國乘用車市場日均零售6.2萬輛,同比去年11月同期增長21%,環比上月同期增長9%。

11月第四周全國乘用車市場日均零售5.9萬輛,同比去年11月同期增長11%,環比上月同期下降24%。

11月1-26日,乘用車市場零售138.9萬輛,同比去年同期增長17%,較上月同期下降12%,今年以來累計零售1,865.6萬輛,同比增長4%。

由于10月氣溫異常偏高,不利于冬季購車需求爆發。11月冷空氣逐步加力,借助“雙11”電商大促浪潮,未來幾周的購車需求會逐步釋放。隨著進入冬季天氣轉冷和秋收完成,農村地區的購車熱情會逐步釋放,新能源車和中低端燃油車市場也會逐步升溫。隨著共同富裕的政策推動,縣鄉市場出行需求規模潛力巨大,推動年末車市逐步走強。

近期車市淡季不淡和旺季不旺的現象稍有體現,換購需求相對較強,但近期看首購需求的增長相對平緩。

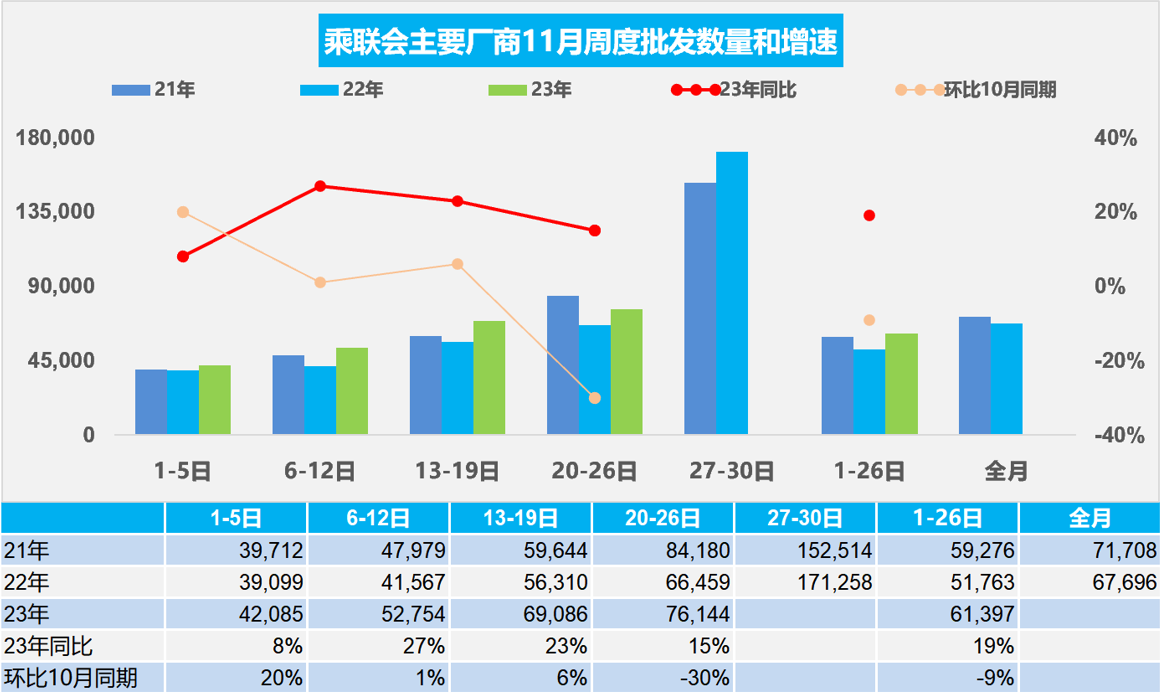

2.2023年11月全國乘用車廠商批發逐步走強

11月第一周批發日均4.2萬輛,同比去年11月同期增長8%,環比上月同期增長20%。

11月第二周批發日均5.3萬輛,同比去年11月同期增長27%,環比上月同期增長1%。

11月第三周批發日均6.9萬輛,同比去年11月同期增長23%,環比上月同期增長6%。

11月第四周批發日均7.6萬輛,同比去年11月同期增長15%,環比上月同期下降30%。

11月1-26日,全國乘用車廠商批發159.6萬輛,同比去年同期增長19%,較上月同期下降9%,今年以來累計批發2,186.7萬輛,同比增長8%。

本周零售和批發偏低有周度的節奏干擾因素,10月最后一周是22-31日,11月是27-30日,而月末最后一周有大量的海外銷量匯入總量,因此本周波動稍大,實際狀態好于數據表現。

11月經濟形勢依舊復雜嚴峻,10月末的統計局制造業PMI指數從9月的50.2%回落至49.5%。近期政策防風險、補短板、穩增長力度顯著加大,地方政府特殊再融債券大規模發行,加發1萬億國債措施出臺,這會鞏固當前仍處偏高水平的市場預期,有助于在四季度保持經濟復蘇轉強勢頭。

尤其利好車市的是近兩年樓市高位理性回落,存量利率下調使得原本購房消費擠壓家庭可支配收入的壓力有所緩解,居民購樓投資收益波動較大,作為可選消費品的購車消費開始理性復蘇,因此近幾個月的車市零售走勢始終超預期。隨著車市的持續走強,車企年度任務完成相對較好,預估11月車市同比會增20%左右。

3.10月汽車行業收入增10%、利潤增3%、利潤率5.2%

2023年1-10月汽車行業收入80,538億元,同比增長10%;成本70,119億元,增長11%;利潤3,946億元,同比增長1%;汽車行業利潤率4.9%,相對于整個工業企業利潤率5.7%的平均水平,汽車行業仍偏低。

隨著宏觀政策“組合拳”效果不斷顯現,近期乘用車市場需求持續改善,工業生產平穩增長,工業企業營收利潤持續恢復向好。10月汽車營業行業銷售收入9,388億元,增長10%;成本8,164億元,增長12%;利潤487億元,同比增長3%;汽車行業利潤率5.2%。

工業企業單位成本下降,邊際改善,需求恢復向好,積極因素累積增多,汽車等營業收入利潤率提高。石油業是利潤最大的,2023年達到34%。近期碳酸鋰的價格下降到15萬對上游電池的價格降低是行業利好,有利于四季度車企的成本改善。

4.全國乘用車市場總體庫存進入去庫存周期

根據乘聯會的全國乘用車行業庫存的變化,10月的全國乘用車行業總體庫存同比下降1%,因此判斷目前總體行業處于去庫存周期。其中:10月的全國主流燃油乘用車行業庫存同比下降6%,因此判斷目前總體主流燃油乘用車行業處于去庫存周期。10月的全國新能源乘用車行業庫存同比增長81%,因此判斷目前總體新能源乘用車行業處于加庫存周期。

庫存周期也稱為基欽周期。基欽周期屬于經濟周期中的短周期,因此也被稱為短波周期。乘用車市場的庫存周期也是值得關注的行業健康度影響因素,庫存周期如果沒有與消費周期匹配,其帶來的行業風險也就加大。因此分析行業庫存周期的意義也是較大的。乘用車行業的庫存持續回落也是轉型新能源趨勢所向。銷量高增長必然帶來庫存的合理增長,新能源庫存增速放緩也是值得關注的。

5.10月中國汽車出口52.6萬

自2021年以來,隨著世界新冠疫情的爆發,中國汽車產業鏈韌性較強的優勢充分體現,中國汽車出口市場近三年表現超強增長。2021年出口市場銷量219萬輛,同比增長102%。2022年汽車出口市場銷量340萬輛,同比增長55%。2023年10月中國汽車實現出口52.6萬輛,出口增速47%的持續強增長。2023年1-10月中國汽車實現出口424萬輛,出口增速58%的持續強增長。 2023年汽車出口均價2.0萬美元,同比2022年的1.8萬美元,均價小幅提升。

2020年新能源車出口22.4萬,表現較好;2021年新能源車出口59萬輛,繼續持續走強;2022年累計出口新能源車112萬輛;2023年1-10月中國新能源車出口144.5萬輛,同比增長69%;其中2023年新能源乘用車出口140萬輛,同比增長77%,占比新能源汽車出口97%。