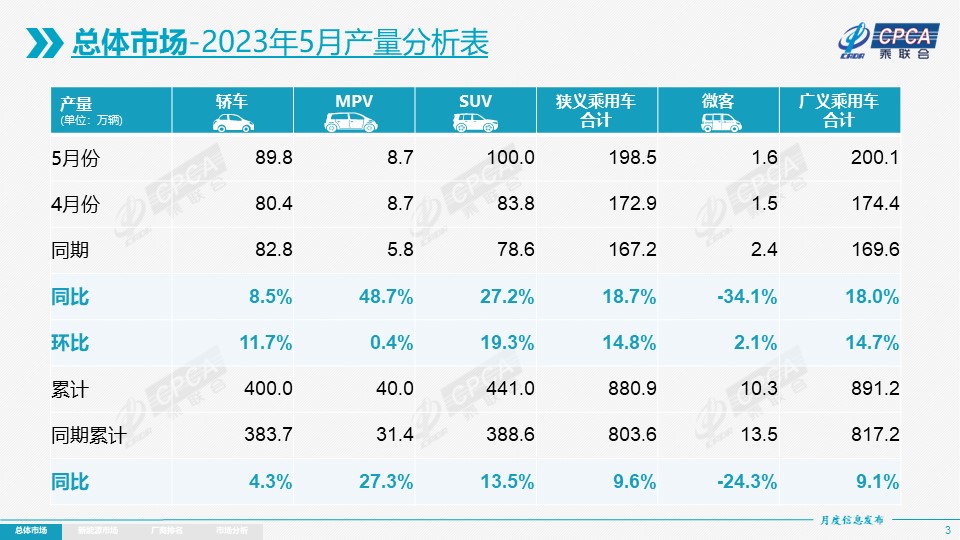

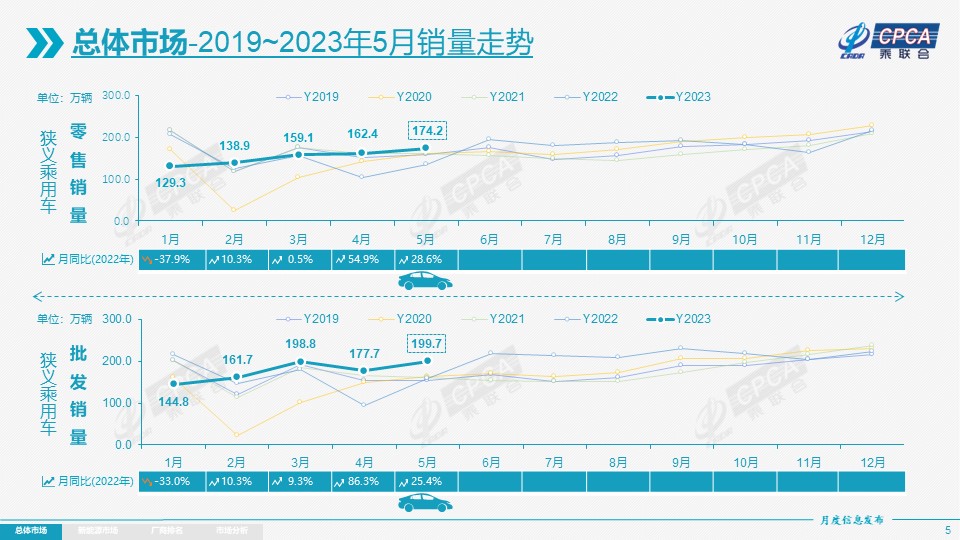

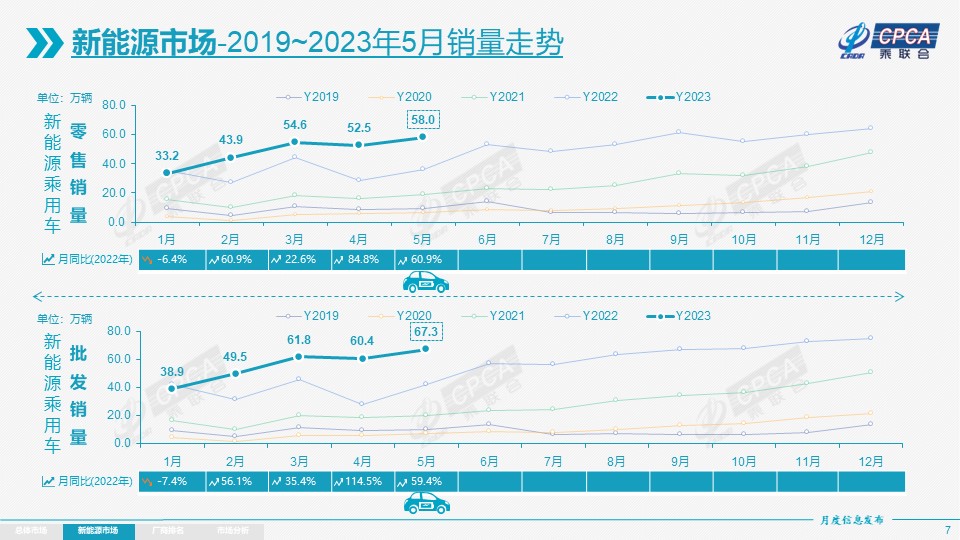

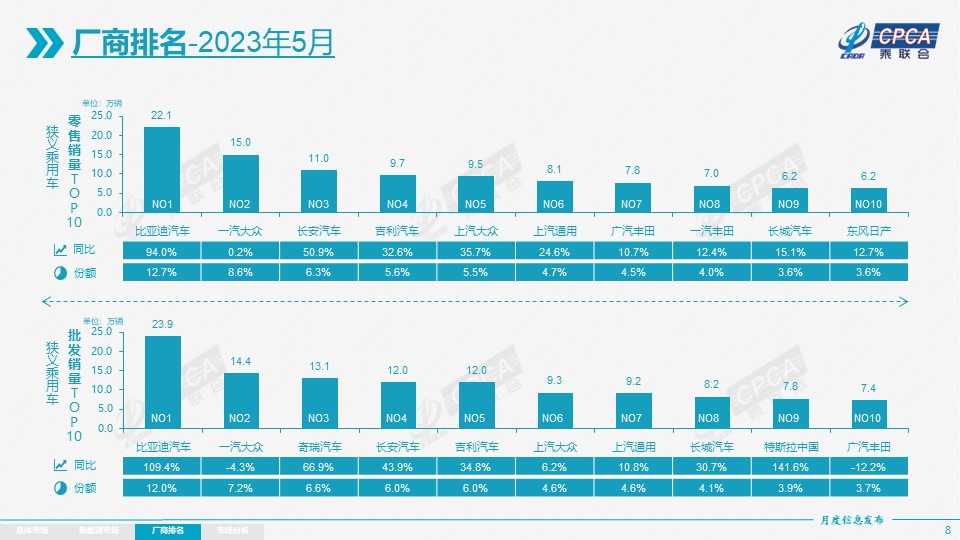

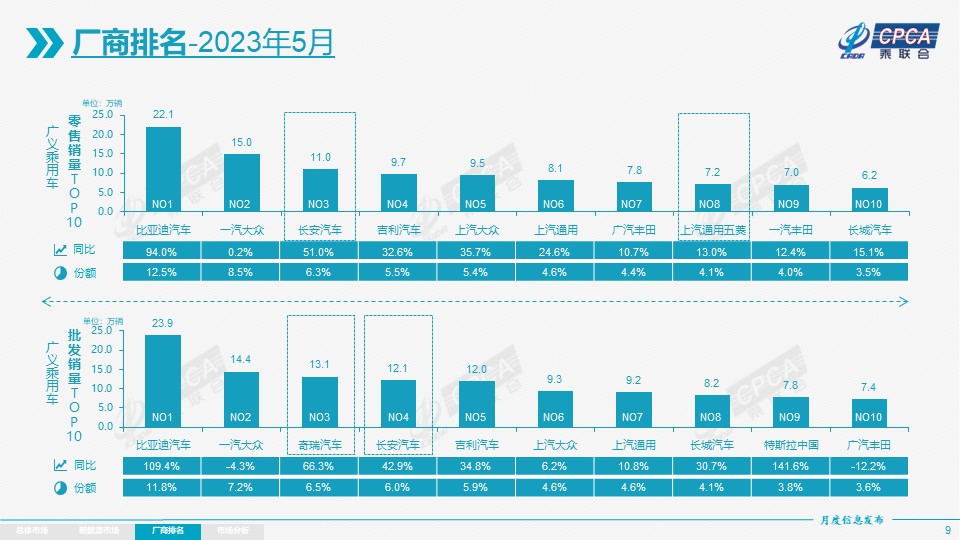

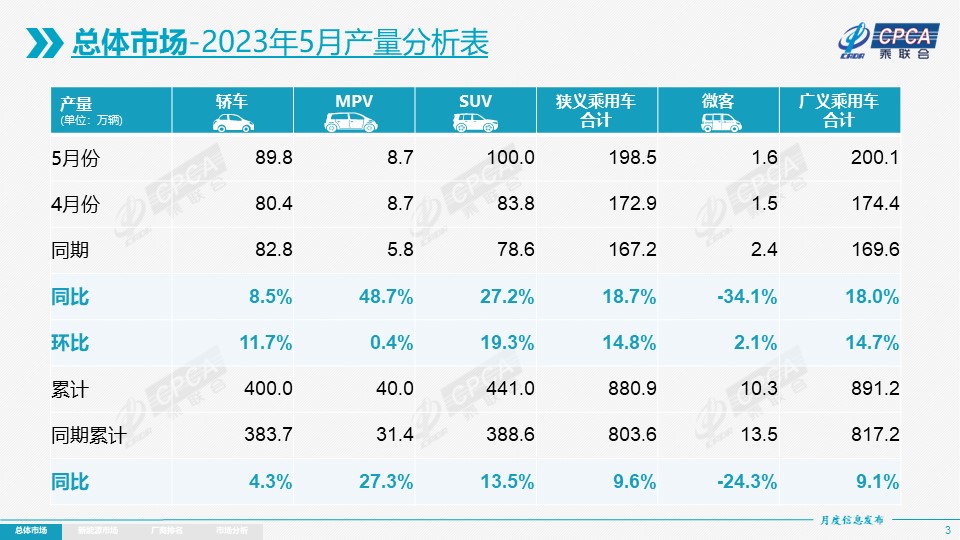

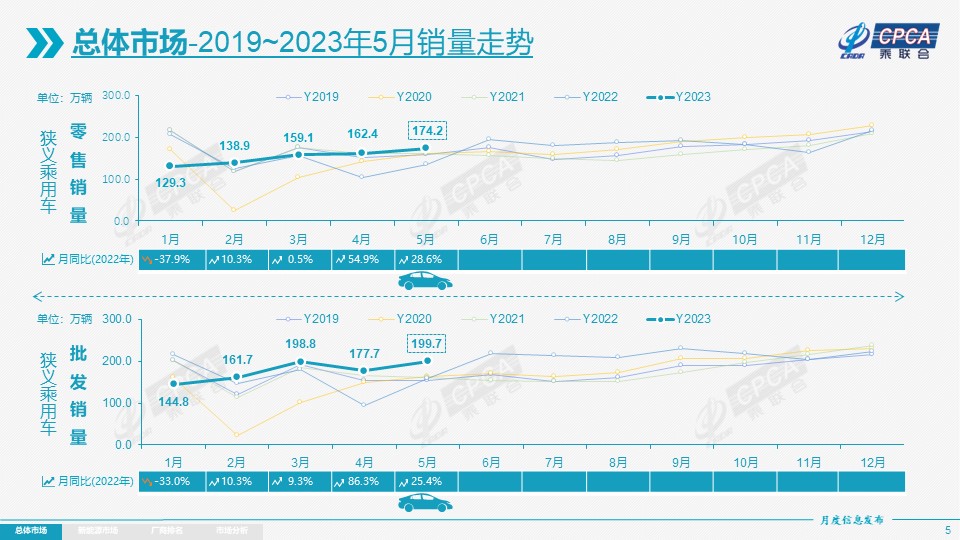

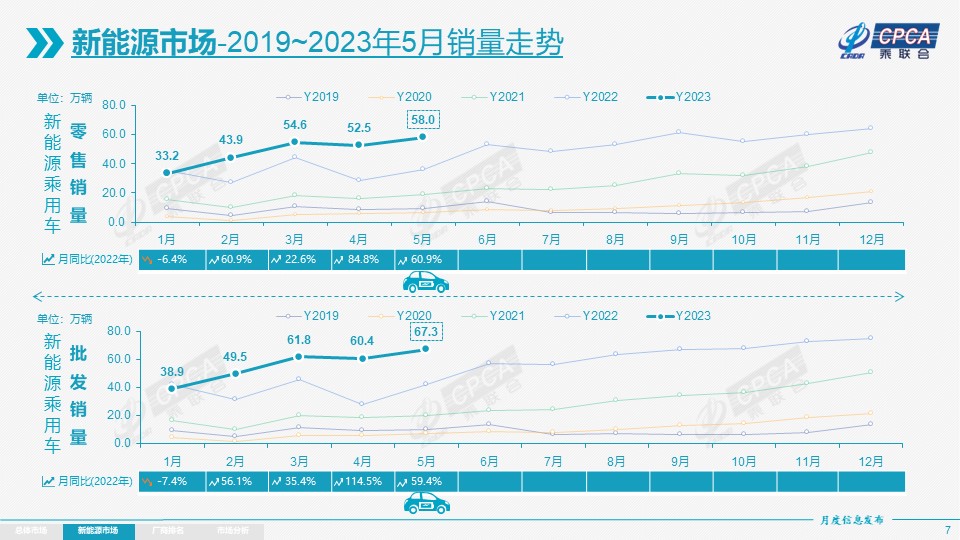

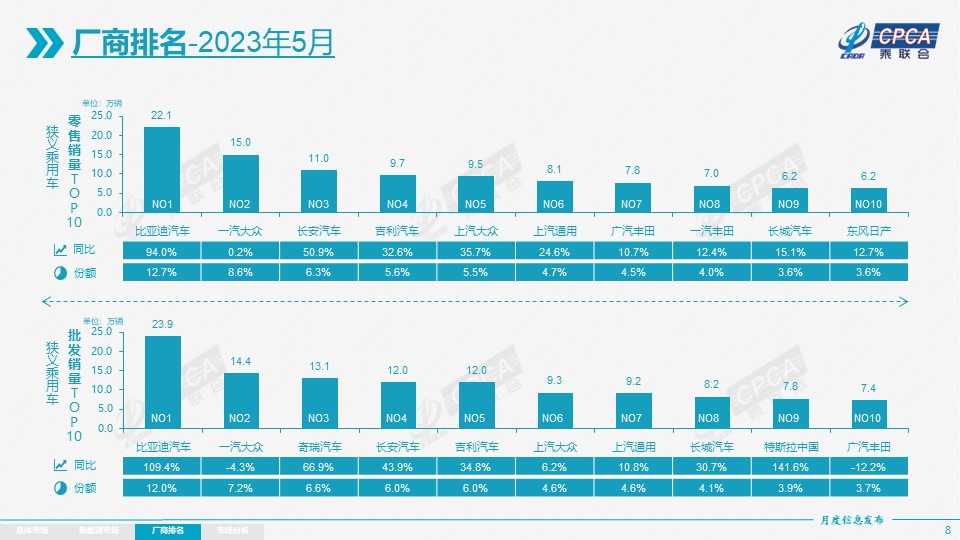

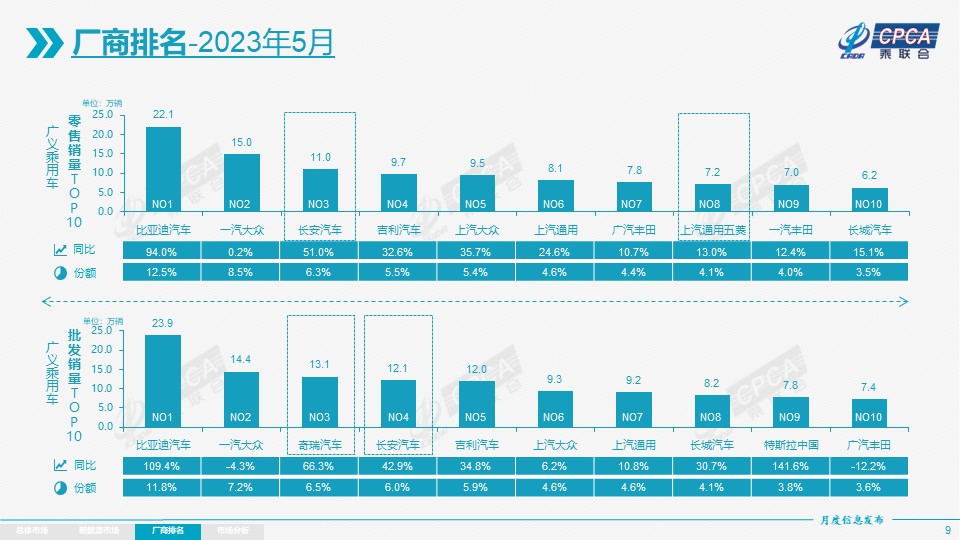

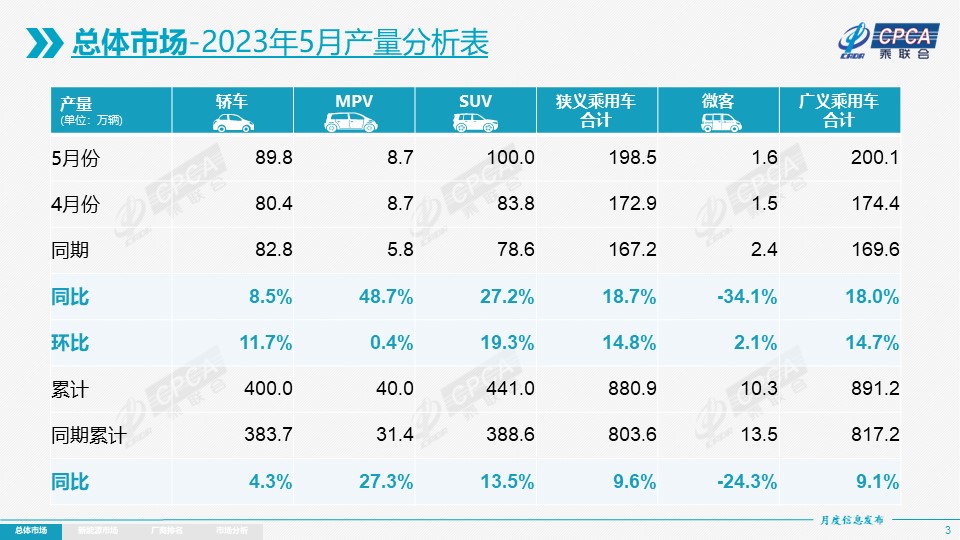

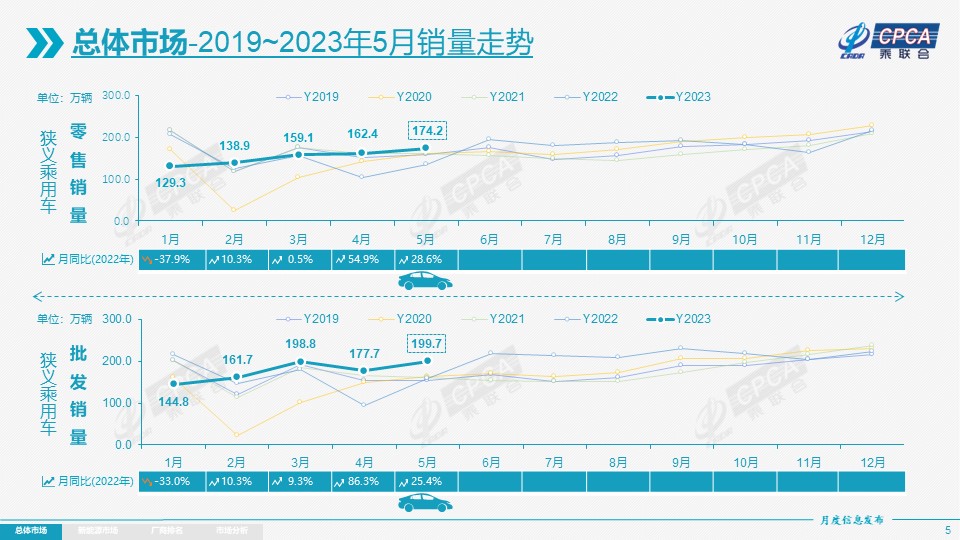

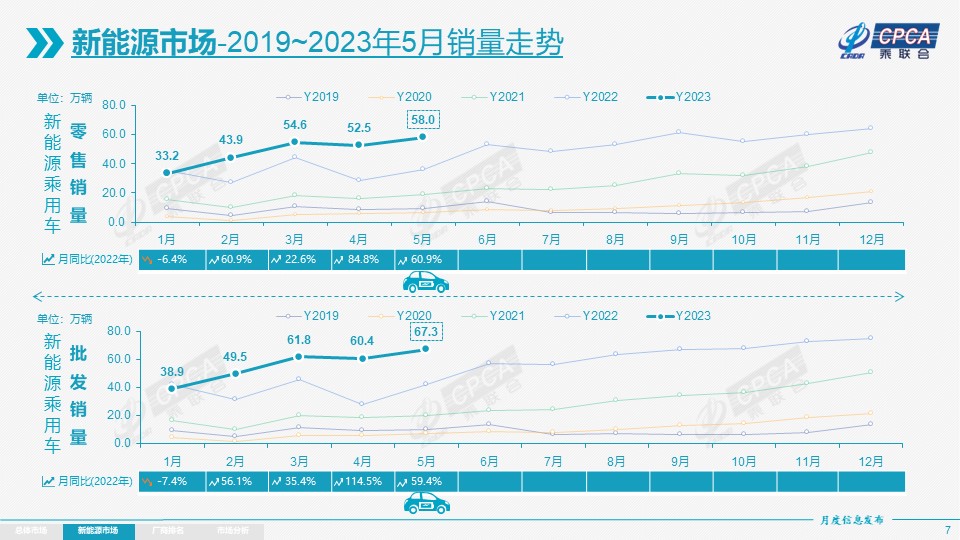

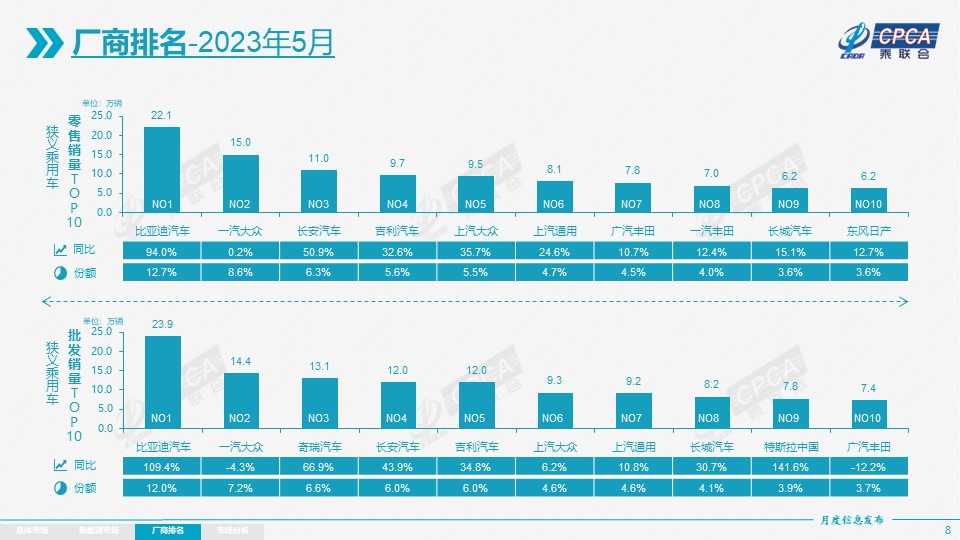

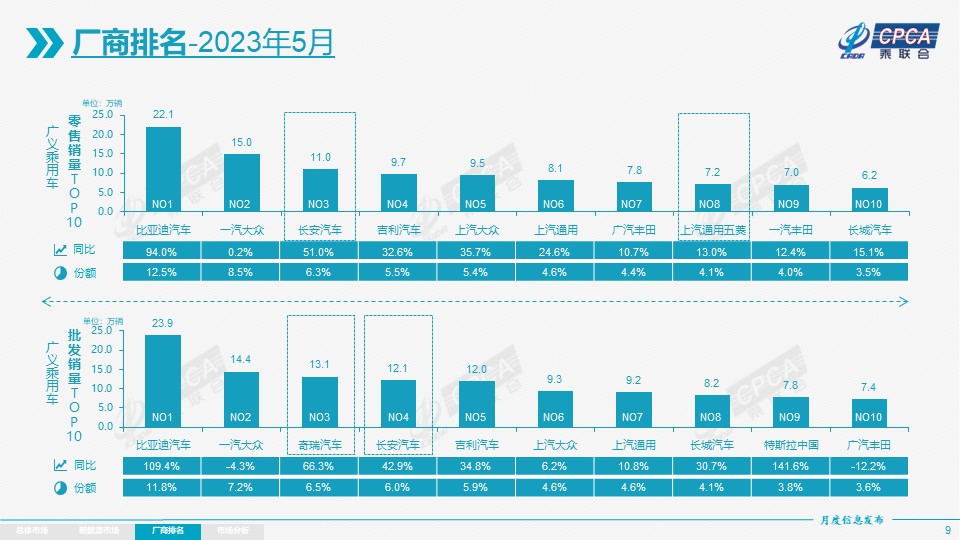

零售:2023年5月乘用車市場零售達到174.2萬輛,同比增長28.6%,環比增長7.3%。今年以來累計零售763.2萬輛,同比增長4.2%。今年1-5月車市零售呈現逐月環比持續上漲的良好態勢。3月以來的促銷價格熱度逐漸消退,但促銷仍處高位,消費者觀望情緒得以緩解,加之近期大量新品和低價新款推出,消費需求有所釋放。今年的上海車展成為推動國內汽車科技進步交流和汽車消費的強大平臺,新品的加入和各地車展及發放消費券等豐富多彩的促消活動,對提振消費信心有較好的增進效果。隨著國六B庫存延期銷售的信息明確,市場情緒進一步穩定,零售保持較旺局面。從今年春節過早、預期刺激政策出臺反復未果、國六老庫存促銷戰風起云涌、期待中的老國六車延期半年和去年基數較低等綜合因素的影響下,1-5月累計零售763.2萬輛,同比增長4.2%。5月自主品牌零售87.0萬輛,同比增長41.0%,環比增長11.0%。2023年5月自主品牌國內零售份額為50.3%,同比增長4個百分點;2023年自主品牌累計份額50.0%,相對于2022年同期增加3.5個百分點。5月自主品牌批發市場份額55.0%,較去年同期增5.2個百分點;自主品牌在新能源市場和出口市場獲得明顯增量,頭部傳統車企轉型升級表現優異,比亞迪汽車、奇瑞汽車、長安汽車、吉利汽車等傳統車企品牌份額提升明顯。5月主流合資品牌零售62.0萬輛,同比增長12.0%,環比增長2.0%。5月的德系品牌零售份額20.6%,同比下降2.4個百分點,日系品牌零售份額18.0%,同比下降2.9個百分點。美系品牌市場零售份額達到8.1%,同比增長1.2個百分點。5月豪華車零售25.0萬輛,同比增長39.0%,環比增長8.0%。去年受芯片供給短缺的豪車缺貨問題逐步改善,市場走強。出口:今年總體汽車出口延續去年年末強勢增長特征。乘聯會統計口徑下的5月乘用車出口(含整車與CKD)30.2萬輛,同比增長64.0%,環比增長1.0%。1-5月乘用車出口138.1萬輛,同比增長102.0%。5月新能源車占出口總量的30%。隨著出口運力的提升,5月自主品牌出口達到24.6萬輛,同比增長75.0%,環比增長1.0%;合資與豪華品牌出口5.6萬輛,同比增30%。 生產:5月乘用車生產198.5萬輛,同比增長18.7%,環比增14.8%。由于國六排放升級的老庫存風險,企業生產極其謹慎。其中豪華品牌生產同比增長23.0%,環比增18.0%;合資品牌生產同比增3.0%,環比增20.0%;自主品牌生產同比增長28.0%,環比增10.0%。批發:5月全國乘用車廠商批發199.7萬輛,同比去年增長25.4%,環比增長12.4%。今年以來累計批發882.7萬輛,同比增長10.4%。受新能源市場拉動的促進,部分車企表現分化明顯。5月自主車企批發109.6萬輛,同比增長40.0%,環比增10.0%。主流合資車企批發62.1萬輛,同比增長4.0%,環比增長16.0%。豪華車批發28.0萬輛,同比增長32.0%,環比增長15.0%。5月乘用車主力廠商總體表現較強。萬輛以上銷量的乘用車企業廠商共30家(環比增3家),其中同比增速超100%的有7家,同比增速超10%的有22家。庫存:5月廠商生產增產,且零售回暖,推動渠道庫存改善,形成了廠商產量低于批發1.2萬輛,而廠商國內批發又低于零售4.7萬輛的去庫存走勢。廠商與渠道從去年12月到今年5月持續去庫存53萬輛,從而減緩了渠道庫存壓力。新能源:5月新能源乘用車批發銷量達到67.3輛,同比增長59.4%,環比增長11.5%。今年以來累計批發277.8萬輛,同比增長46.5%。5月新能源車市場零售58.0萬輛,同比增長60.9%,環比增長10.5%。今年以來累計零售242.1萬輛,同比增長41.1%。1) 批發:5月新能源車廠商批發滲透率33.7%,較去年同期26.5%的滲透率提升了7.2個百分點。5月,自主品牌新能源車滲透率50.4%;豪華車中的新能源車滲透率33.6%;而主流合資品牌新能源車滲透率僅有4.3%。5月純電動批發銷量48.0萬輛,同比增長48.0%,環比增長10.0%;插電混動銷量19.4萬輛,同比增長98.0%,環比增長16.0%,在新能源車中占比29.0%,較同期增加6個點占比。5月B級電動車銷量13.7萬輛,同比增長80.0%,環比增長5.0%,占純電動份額29.0%。純電動市場的A00+A0級經濟型電動車市場崛起,其中A00級批發銷量7.3萬輛,同比下降31.0%,環比增長30.0%,占純電動的15.0%份額,同比下降18個百分點;A0級批發銷量15.5萬輛,占純電動的32.0%份額,同比增加16個百分點;A級電動車10.0萬,占純電動份額21.0%;各級別電動車銷量相對分化。2) 零售:5月新能源車國內零售滲透率33.3%,較去年同期26.6%的滲透率提升了6.7個百分點。5月,自主品牌中的新能源車滲透率57.1%;豪華車中的新能源車滲透率23.0%;而主流合資品牌中的新能源車滲透率僅有4.0%。從月度國內零售份額看,5月主流自主品牌新能源車零售份額72.8%,同比下降2.6個百分點;合資品牌新能源車份額4.6%,同比下降1個百分點;新勢力份額12.8%,同比下降3.9個百分點。3) 出口:5月新能源乘用車出口9.2萬輛,同比增長135.7%,環比增長1.2%,占乘用車出口30.5%;其中純電動占新能源出口的92.6%,A0+A00級純電動出口占新能源出口的50%。伴隨著中國新能源的規模優勢和市場擴張需求,中國制造新能源產品品牌越來越多地走出國門,在海外的認可度持續提升,以及服務網絡的不斷完善,新能源出口市場仍然向好,前景可期。從自主出口的海外市場零售數據監控看,A0級電動車占比達60%,是出口絕對主力,上汽等自主品牌在歐洲表現較強,比亞迪在東南亞崛起。除了傳統出口車企的靚麗表現,近期新勢力出口也逐步啟動,海外市場已有數據開始顯現。4) 車企:5月新能源乘用車企業總體走勢較強,比亞迪純電動與插混雙驅動夯實自主品牌新能源領先地位;以長安、上汽、廣汽、吉利等為代表的傳統車企在新能源板塊表現尤為頑強。在產品投放方面,隨著自主車企在新能源路線上的多線并舉,市場基盤持續擴大,廠商批發銷量突破萬輛的企業達到12家(環比增1家,同比少1家),占新能源乘用車總量82.7%(上月81.1%,去年同期78.8%)。其中:比亞迪239,092輛、特斯拉中國77,695輛、廣汽埃安45,003輛、上汽乘用車29,126輛、理想汽車28,277輛、吉利汽車27,036輛、長安汽車26,914輛、上汽通用五菱24,373輛、長城汽車23,755輛、哪吒汽車13,029輛、零跑汽車12,058輛、東風易捷特10,569輛。5) 新勢力:5月新勢力零售份額12.8%,同比下降3.9個百分點;理想、零跑等新勢力車企銷量同比和環比表現總體仍較強。主流合資品牌中,南北大眾強勢領先,新能源車批發17,478輛,占據主流合資純電動58%強的份額,大眾堅定的電動化轉型戰略初見成效。其他合資與豪華品牌仍待發力。6) 普混:5月普通混合動力乘用車批發62,373輛,同比增7%,環比增長0%。其中廣汽豐田24,700輛、一汽豐田16,573輛、廣汽本田8,652輛、廣汽傳祺5,642輛、東風本田2,842輛、長安福特1,315輛、東風風神1,233輛,混合動力的自主品牌銷量逐步提升。

零售:2023年5月乘用車市場零售達到174.2萬輛,同比增長28.6%,環比增長7.3%。今年以來累計零售763.2萬輛,同比增長4.2%。今年1-5月車市零售呈現逐月環比持續上漲的良好態勢。3月以來的促銷價格熱度逐漸消退,但促銷仍處高位,消費者觀望情緒得以緩解,加之近期大量新品和低價新款推出,消費需求有所釋放。今年的上海車展成為推動國內汽車科技進步交流和汽車消費的強大平臺,新品的加入和各地車展及發放消費券等豐富多彩的促消活動,對提振消費信心有較好的增進效果。隨著國六B庫存延期銷售的信息明確,市場情緒進一步穩定,零售保持較旺局面。從今年春節過早、預期刺激政策出臺反復未果、國六老庫存促銷戰風起云涌、期待中的老國六車延期半年和去年基數較低等綜合因素的影響下,1-5月累計零售763.2萬輛,同比增長4.2%。5月自主品牌零售87.0萬輛,同比增長41.0%,環比增長11.0%。2023年5月自主品牌國內零售份額為50.3%,同比增長4個百分點;2023年自主品牌累計份額50.0%,相對于2022年同期增加3.5個百分點。5月自主品牌批發市場份額55.0%,較去年同期增5.2個百分點;自主品牌在新能源市場和出口市場獲得明顯增量,頭部傳統車企轉型升級表現優異,比亞迪汽車、奇瑞汽車、長安汽車、吉利汽車等傳統車企品牌份額提升明顯。5月主流合資品牌零售62.0萬輛,同比增長12.0%,環比增長2.0%。5月的德系品牌零售份額20.6%,同比下降2.4個百分點,日系品牌零售份額18.0%,同比下降2.9個百分點。美系品牌市場零售份額達到8.1%,同比增長1.2個百分點。5月豪華車零售25.0萬輛,同比增長39.0%,環比增長8.0%。去年受芯片供給短缺的豪車缺貨問題逐步改善,市場走強。出口:今年總體汽車出口延續去年年末強勢增長特征。乘聯會統計口徑下的5月乘用車出口(含整車與CKD)30.2萬輛,同比增長64.0%,環比增長1.0%。1-5月乘用車出口138.1萬輛,同比增長102.0%。5月新能源車占出口總量的30%。隨著出口運力的提升,5月自主品牌出口達到24.6萬輛,同比增長75.0%,環比增長1.0%;合資與豪華品牌出口5.6萬輛,同比增30%。 生產:5月乘用車生產198.5萬輛,同比增長18.7%,環比增14.8%。由于國六排放升級的老庫存風險,企業生產極其謹慎。其中豪華品牌生產同比增長23.0%,環比增18.0%;合資品牌生產同比增3.0%,環比增20.0%;自主品牌生產同比增長28.0%,環比增10.0%。批發:5月全國乘用車廠商批發199.7萬輛,同比去年增長25.4%,環比增長12.4%。今年以來累計批發882.7萬輛,同比增長10.4%。受新能源市場拉動的促進,部分車企表現分化明顯。5月自主車企批發109.6萬輛,同比增長40.0%,環比增10.0%。主流合資車企批發62.1萬輛,同比增長4.0%,環比增長16.0%。豪華車批發28.0萬輛,同比增長32.0%,環比增長15.0%。5月乘用車主力廠商總體表現較強。萬輛以上銷量的乘用車企業廠商共30家(環比增3家),其中同比增速超100%的有7家,同比增速超10%的有22家。庫存:5月廠商生產增產,且零售回暖,推動渠道庫存改善,形成了廠商產量低于批發1.2萬輛,而廠商國內批發又低于零售4.7萬輛的去庫存走勢。廠商與渠道從去年12月到今年5月持續去庫存53萬輛,從而減緩了渠道庫存壓力。新能源:5月新能源乘用車批發銷量達到67.3輛,同比增長59.4%,環比增長11.5%。今年以來累計批發277.8萬輛,同比增長46.5%。5月新能源車市場零售58.0萬輛,同比增長60.9%,環比增長10.5%。今年以來累計零售242.1萬輛,同比增長41.1%。1) 批發:5月新能源車廠商批發滲透率33.7%,較去年同期26.5%的滲透率提升了7.2個百分點。5月,自主品牌新能源車滲透率50.4%;豪華車中的新能源車滲透率33.6%;而主流合資品牌新能源車滲透率僅有4.3%。5月純電動批發銷量48.0萬輛,同比增長48.0%,環比增長10.0%;插電混動銷量19.4萬輛,同比增長98.0%,環比增長16.0%,在新能源車中占比29.0%,較同期增加6個點占比。5月B級電動車銷量13.7萬輛,同比增長80.0%,環比增長5.0%,占純電動份額29.0%。純電動市場的A00+A0級經濟型電動車市場崛起,其中A00級批發銷量7.3萬輛,同比下降31.0%,環比增長30.0%,占純電動的15.0%份額,同比下降18個百分點;A0級批發銷量15.5萬輛,占純電動的32.0%份額,同比增加16個百分點;A級電動車10.0萬,占純電動份額21.0%;各級別電動車銷量相對分化。2) 零售:5月新能源車國內零售滲透率33.3%,較去年同期26.6%的滲透率提升了6.7個百分點。5月,自主品牌中的新能源車滲透率57.1%;豪華車中的新能源車滲透率23.0%;而主流合資品牌中的新能源車滲透率僅有4.0%。從月度國內零售份額看,5月主流自主品牌新能源車零售份額72.8%,同比下降2.6個百分點;合資品牌新能源車份額4.6%,同比下降1個百分點;新勢力份額12.8%,同比下降3.9個百分點。3) 出口:5月新能源乘用車出口9.2萬輛,同比增長135.7%,環比增長1.2%,占乘用車出口30.5%;其中純電動占新能源出口的92.6%,A0+A00級純電動出口占新能源出口的50%。伴隨著中國新能源的規模優勢和市場擴張需求,中國制造新能源產品品牌越來越多地走出國門,在海外的認可度持續提升,以及服務網絡的不斷完善,新能源出口市場仍然向好,前景可期。從自主出口的海外市場零售數據監控看,A0級電動車占比達60%,是出口絕對主力,上汽等自主品牌在歐洲表現較強,比亞迪在東南亞崛起。除了傳統出口車企的靚麗表現,近期新勢力出口也逐步啟動,海外市場已有數據開始顯現。4) 車企:5月新能源乘用車企業總體走勢較強,比亞迪純電動與插混雙驅動夯實自主品牌新能源領先地位;以長安、上汽、廣汽、吉利等為代表的傳統車企在新能源板塊表現尤為頑強。在產品投放方面,隨著自主車企在新能源路線上的多線并舉,市場基盤持續擴大,廠商批發銷量突破萬輛的企業達到12家(環比增1家,同比少1家),占新能源乘用車總量82.7%(上月81.1%,去年同期78.8%)。其中:比亞迪239,092輛、特斯拉中國77,695輛、廣汽埃安45,003輛、上汽乘用車29,126輛、理想汽車28,277輛、吉利汽車27,036輛、長安汽車26,914輛、上汽通用五菱24,373輛、長城汽車23,755輛、哪吒汽車13,029輛、零跑汽車12,058輛、東風易捷特10,569輛。5) 新勢力:5月新勢力零售份額12.8%,同比下降3.9個百分點;理想、零跑等新勢力車企銷量同比和環比表現總體仍較強。主流合資品牌中,南北大眾強勢領先,新能源車批發17,478輛,占據主流合資純電動58%強的份額,大眾堅定的電動化轉型戰略初見成效。其他合資與豪華品牌仍待發力。6) 普混:5月普通混合動力乘用車批發62,373輛,同比增7%,環比增長0%。其中廣汽豐田24,700輛、一汽豐田16,573輛、廣汽本田8,652輛、廣汽傳祺5,642輛、東風本田2,842輛、長安福特1,315輛、東風風神1,233輛,混合動力的自主品牌銷量逐步提升。

2、2023年6月全國乘用車市場展望

6月共有21個工作日,相對去年持平,但端午節從去年6月3日變為今年6月22日,今年端午節在高考后,有利于休假出游。去年6月1日開始實施車購稅減半政策,因此政策啟動期疊加去年3-5月的購買延遲因素共振,導致去年6月的超高基數,不利于今年6月車市同比增速的表現,今年6月如出現負增長應該是正常現象。由于國六B車型的延期銷售政策明朗,因此6月的市場心態相對穩定。隨著有競爭力的新品持續推出,車市的結構性增長仍較明顯。乘用車市場進入半年收官期,各地方和車企努力沖刺銷量的意愿仍較強,因此6月仍是產銷環比走勢較好的月份。隨著新能源的強勢增長,市場競爭更加充分,近期上市車型產品力穩步提升,銷量分化現象更為明顯,車企半年市場表現或加速分化。從乘聯會監控的2023年1-4月份中國自主品牌車出口在當地市場零售同比增長45%,其中4月自主車出口的海外零售同比增長42%,繼續保持強勢良好增長的態勢。由此判斷中國乘用車的6月出口仍會保持強勢增長,推動6月總體乘用車的國內外總量繼續環比較好增長。6月2日,國務院常務會議審議通過:要延續和優化新能源汽車車輛購置稅減免政策。由于車購稅減免政策是直接讓購車消費者降低購車后的繳稅負擔,相對于補貼政策的感受更清晰,因此鼓勵消費、引導消費的效果更為突出。車購稅減免政策對車市促進效果始終是最佳的。去年6月-12月,隨著國家鼓勵車市發展對車購稅減稅政策實施,車市實現了爆發式的增長。入門級燃油車是民生車型,去年價格30萬以下的燃油車減稅讓更多百姓獲益,也使市場銷量獲得一定的修復。未來隨著車購稅的減免政策逐步調整,新能源車近期仍將因獲得千億級的巨大政策支持而強勢增長。在國家總體稅收中,除了車購稅外,其他主力稅收都是穩定增長的。2022年全國車購稅總額為2,398億元,車購稅在國家總稅收的占比在1.2%左右,相對于2017年峰值狀態2.3%的占比,稍有下降。目前汽車消費占社會消費總額12%左右,車購稅減免政策是促成和拉動車市消費進而穩定社會總消費的穩定力量。車購稅減免政策穩定新能源發展的技術線路。車購稅減免政策推動更多燃油車轉向各類新能源車。由于車購稅減免政策是各類新能源支持政策的核心,因此其他新能源的路權等含金量高的政策也會相對穩定且留有余力,進一步推動新能源車“穩預期、強增長、可持久”。

6月2日,國務院總理李強主持召開國務院常務會議,研究促進新能源汽車產業高質量發展的政策措施,會議指出,要“構建‘車能路云’融合發展的產業生態”。車能路云的產業生態使車輛成為能源的一個組成部分,有助于促進儲能與新能源汽車協同發展,形成完整化、系統化的產業體系,對行業發展會帶來更廣闊空間和更大機遇。風電和光伏電池組件效率的不斷提高和成本的不斷下降,未來將遠遠低于0.30元的坑口煤炭發電成本,迎來二次能源大發展。由于光伏風電的電力輸出波動大,儲能成本高。而電動汽車的發展能有效的實現即時儲能,實現有效的調峰,降低電網壓力。未來龐大的電動車保有量將成為巨大的儲能系統。未來電動車產品需要實現有效的儲能和電力輸出,實現靈活的電網反送電,并實現家庭微電網小環境下的低成本用電,把電動車成為儲能體系的重要載體,進一步挖掘電動車的社會價值。

新能源發展和燃油車發展不應簡單的對立。穩定燃油車消費是穩定車市增長,尤其是穩定新能源發展的重要基礎保障。當前我國新能源車產業仍處于發展初期關鍵階段,多數新能源車型尚未形成規模效應,新能源業務處于普遍虧損狀態。發展新能源車要考慮穩定行業經濟效益,實現可持續發展。燃油車是民生車,穩步提升其產品競爭力和前期廠商巨大的開發投入,都需要有效保障車企發展燃油車的穩定信心。燃油車產業鏈的穩定、巨大的規模體量和財政貢獻,是發展新能源的重要資源保障。因此要促進新能源車產業的合理布局,也要防止部分城市和集團的傳統產品需求劇烈萎縮,這也是行業穩定發展的重要考慮。中國市場南北差異、城鄉差異、行業群體差異大,對車型需求是多元化的。尤其是北方地區的氣候溫差大,燃油車自帶發動機熱源,提供冬季良好的駕駛體驗,在新能源滲透率逐步提升的背后不能簡單的推動全面純電動化。燃油車是民生車。普通入門級消費者,尤其是個體戶、小業主、自由職業者等用戶的用車場景復雜,購買力差異大,需要物美價廉省心耐用的燃油車產品,因此燃油車是民生車,需要穩定發展。從出口結構看,近兩年汽車出口暴增的是乘用車、卡車和客車的全面強增長,也是傳統燃油車與新能源車同步的全面增長,國際市場對傳統燃油車和純電動車均有較好的需求。由于世界各國的國情不同,中國的混動線路政策支持環境在海外并不具備,而中國制造的傳統燃油車和純電動車在出口市場會有較長久的生命力。

6、乘用車入門級價格段消費不足

根據乘聯會數據測算,近幾年全國乘用車市場價格段走勢持續上行,高端車型銷售占比提升明顯,中低價車型銷量減少。前期2015-2018年燃油車的換購需求推動消費升級車型占比增加。

今年1-5月5萬元以下車型占比下降到3.5%。主要是微型電動車的銷量回落。今年1-5月5-10萬元車型銷量份額僅有17.9%,5-10萬元傳統車型的銷量下滑與新能源車的增長抵消后,仍較2017年占比下降18個百分點。30萬元以上高端車型占比從2017年的5.7%大幅上升到14.0%。從總量分析看,近幾年中國乘用車市場在2000-2100萬輛上下徘徊,市場消費缺乏動力。近幾年大部分普通消費者的收入和購買力并沒有大幅躍升,且短期內仍處于修復家庭資產負債表階段。目前普通消費群體主要是購買入門級車消費,因此增強消費信心,改善普通群體購買力,實現車市價格段結構相對均衡,才能實現讓更多人購買乘用車,提升社會總體消費規模。