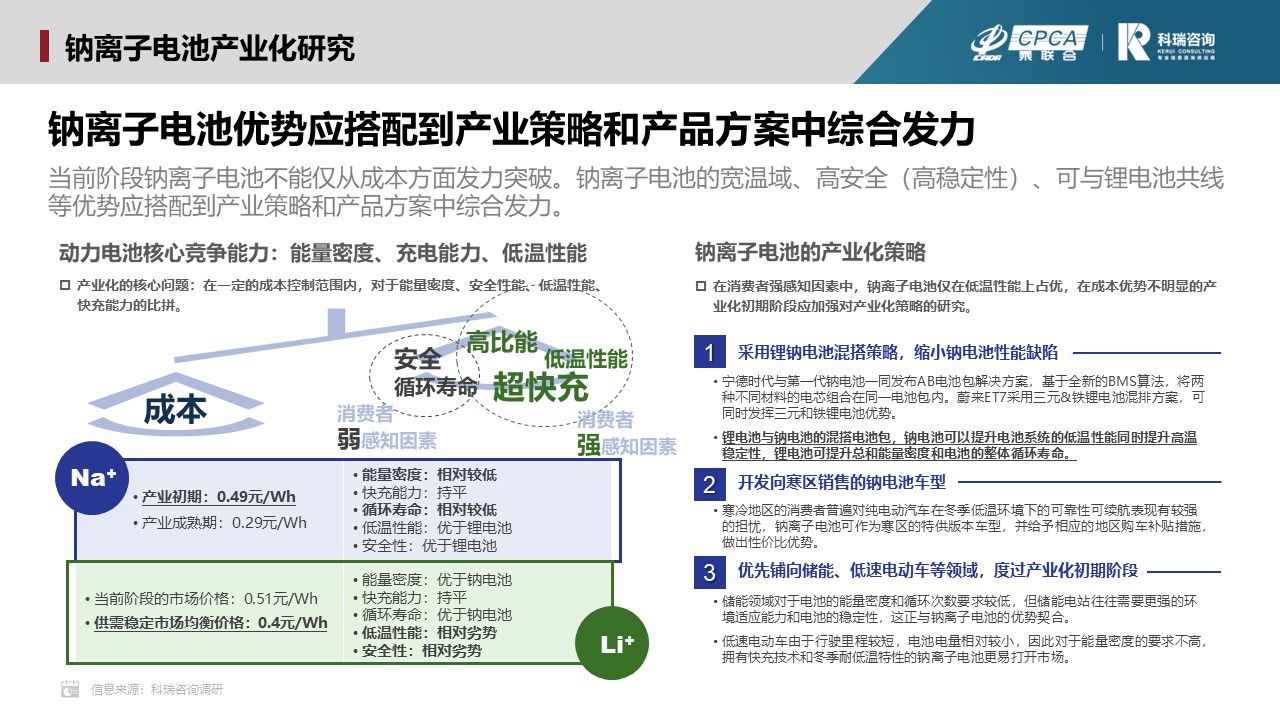

中國新能源汽車市場走勢

-

2023年1-4月,中國新能源汽車產(chǎn)量217.5萬輛,同比增長32.8%,平均滲透率達提升至27.1%。受3月汽車市場非理性促銷潮和新老車型切換影響,2023年4月新能源汽車產(chǎn)量環(huán)比下降12.3%,但同期因受疫情影響產(chǎn)量較低,本月同比增幅高漲。

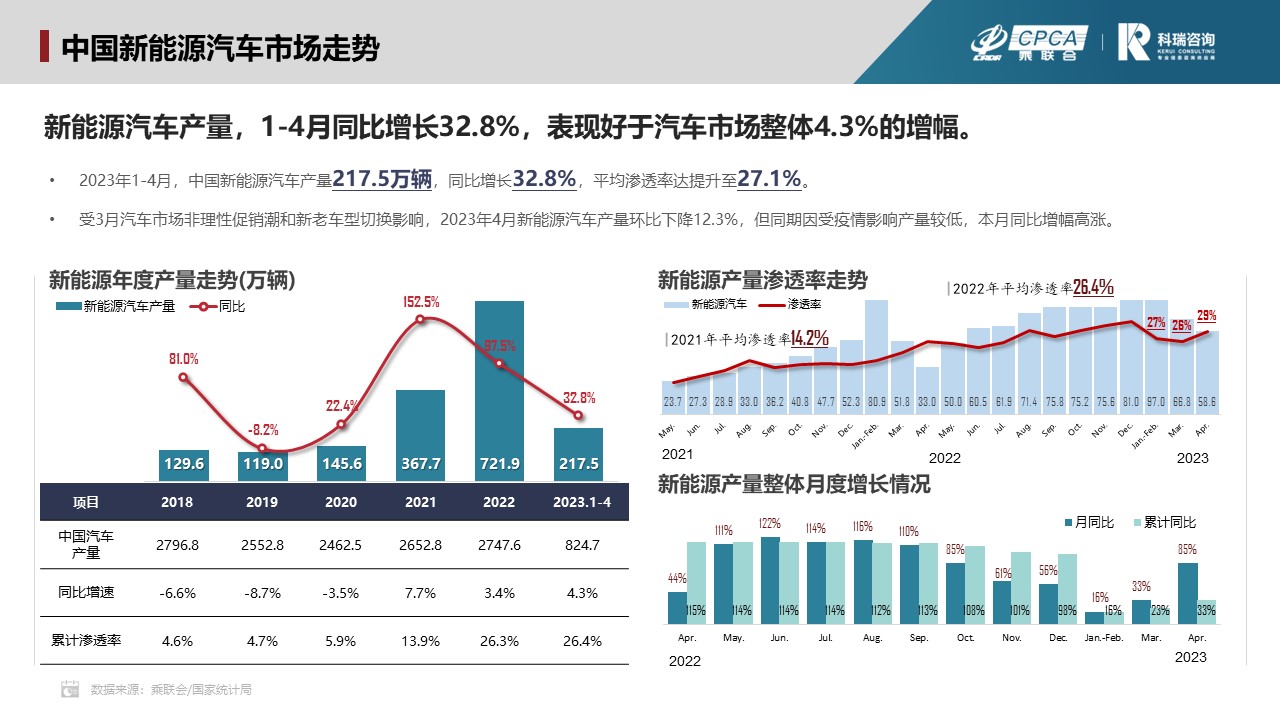

中國新能源汽車市場結(jié)構(gòu)

-

2023年4月,轎車占比51.7%,比去年同期低3.8個百分點;SUV、MPV份額達41.0%和3.1%,相比同期均有提升;客車、卡車份額分別為0.6%和3.7%。

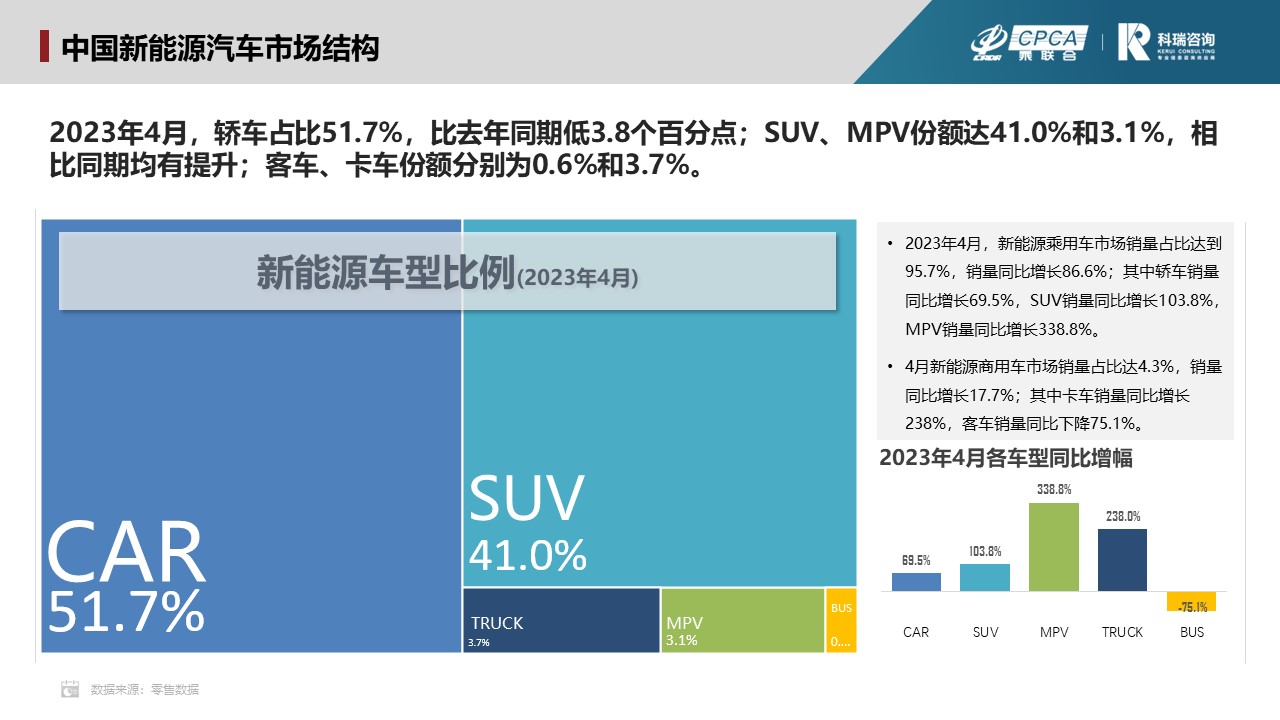

動力電池-裝機量整體走勢

-

2023年3月,新能源汽車動力電池裝機量28.2GWh,同比增長34.2%。2023年2、3月連續(xù)兩個月裝機量保持高幅增長,3月環(huán)比增幅27.9%,一季度裝機量累計達66.3GWh。

-

2023年1-3月,新能源汽車單車平均電量為47.7kWh,同比增長8.5%。

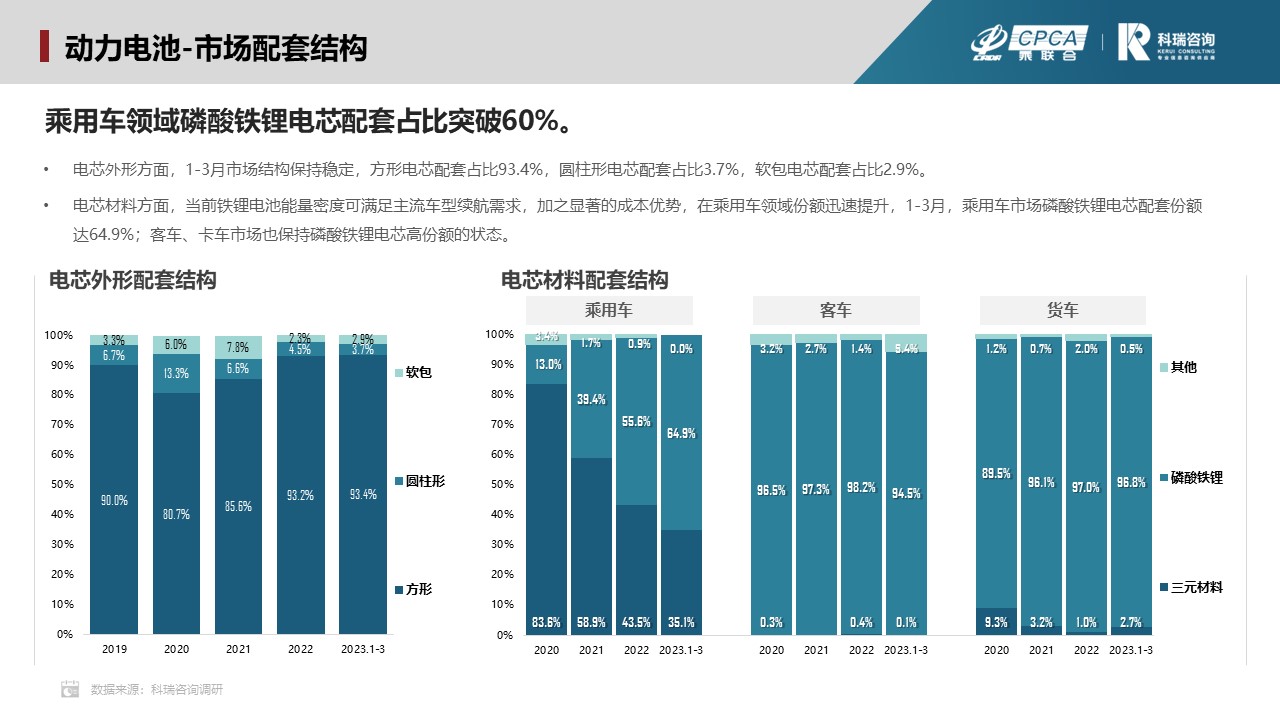

動力電池-市場配套結(jié)構(gòu)

電芯外形方面,1-3月市場結(jié)構(gòu)保持穩(wěn)定,方形電芯配套占比93.4%,圓柱形電芯配套占比3.7%,軟包電芯配套占比2.9%。

電芯材料方面,當(dāng)前鐵鋰電池能量密度可滿足主流車型續(xù)航需求,加之顯著的成本優(yōu)勢,在乘用車領(lǐng)域份額迅速提升,1-3月,乘用車市場磷酸鐵鋰電芯配套份額達64.9%;客車、卡車市場也保持磷酸鐵鋰電芯高份額的狀態(tài)。

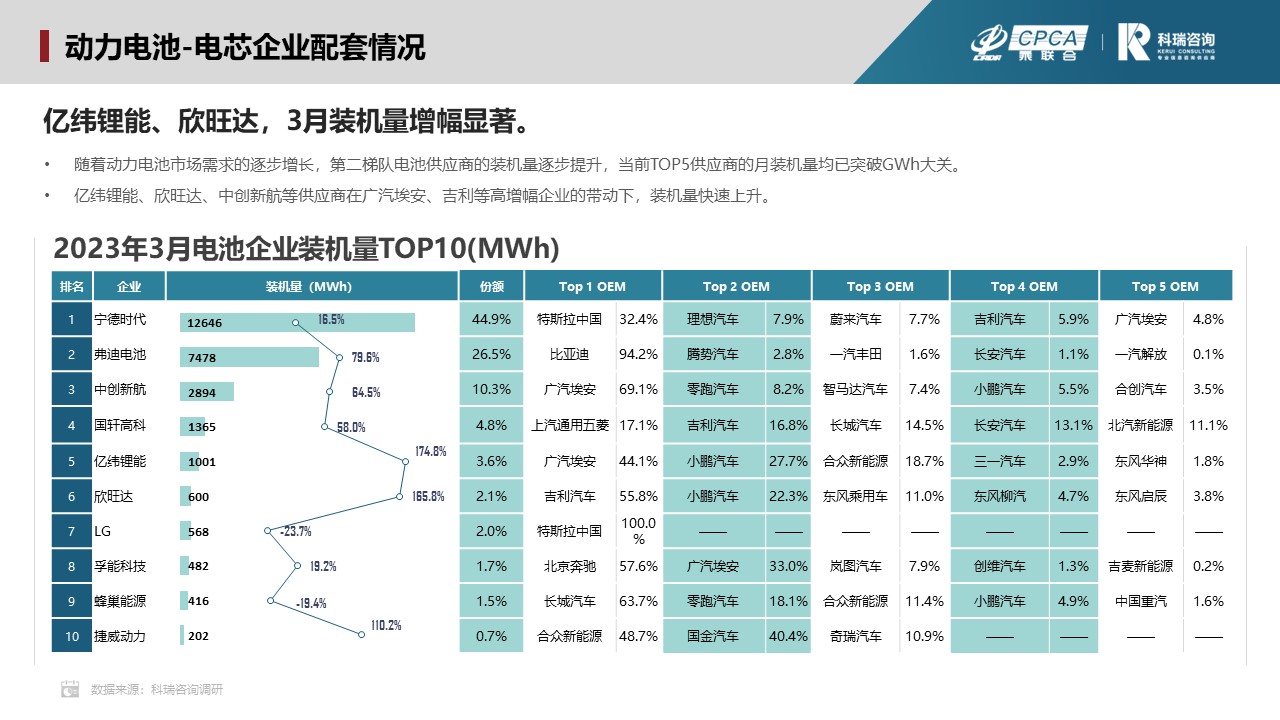

動力電池-電芯企業(yè)配套情況

-

隨著動力電池市場需求的逐步增長,第二梯隊電池供應(yīng)商的裝機量逐步提升,當(dāng)前TOP5供應(yīng)商的月裝機量均已突破GWh大關(guān)。

-

億緯鋰能、欣旺達、中創(chuàng)新航等供應(yīng)商在廣汽埃安、吉利等高增幅企業(yè)的帶動下,裝機量快速上升。

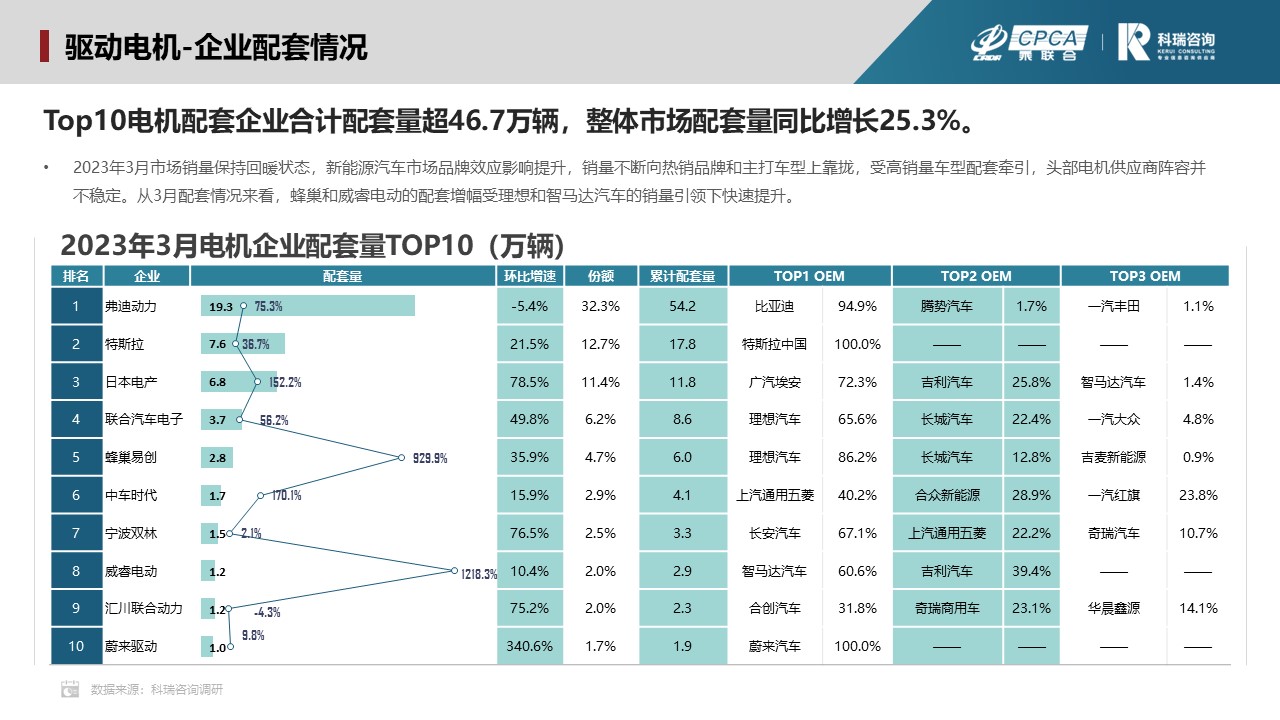

驅(qū)動電機-企業(yè)配套情況

2023年3月市場銷量保持回暖狀態(tài),新能源汽車市場品牌效應(yīng)影響提升,銷量不斷向熱銷品牌和主打車型上靠攏,受高銷量車型配套牽引,頭部電機供應(yīng)商陣容并不穩(wěn)定。從3月配套情況來看,蜂巢和威睿電動的配套增幅受理想和智馬達汽車的銷量引領(lǐng)下快速提升。

-

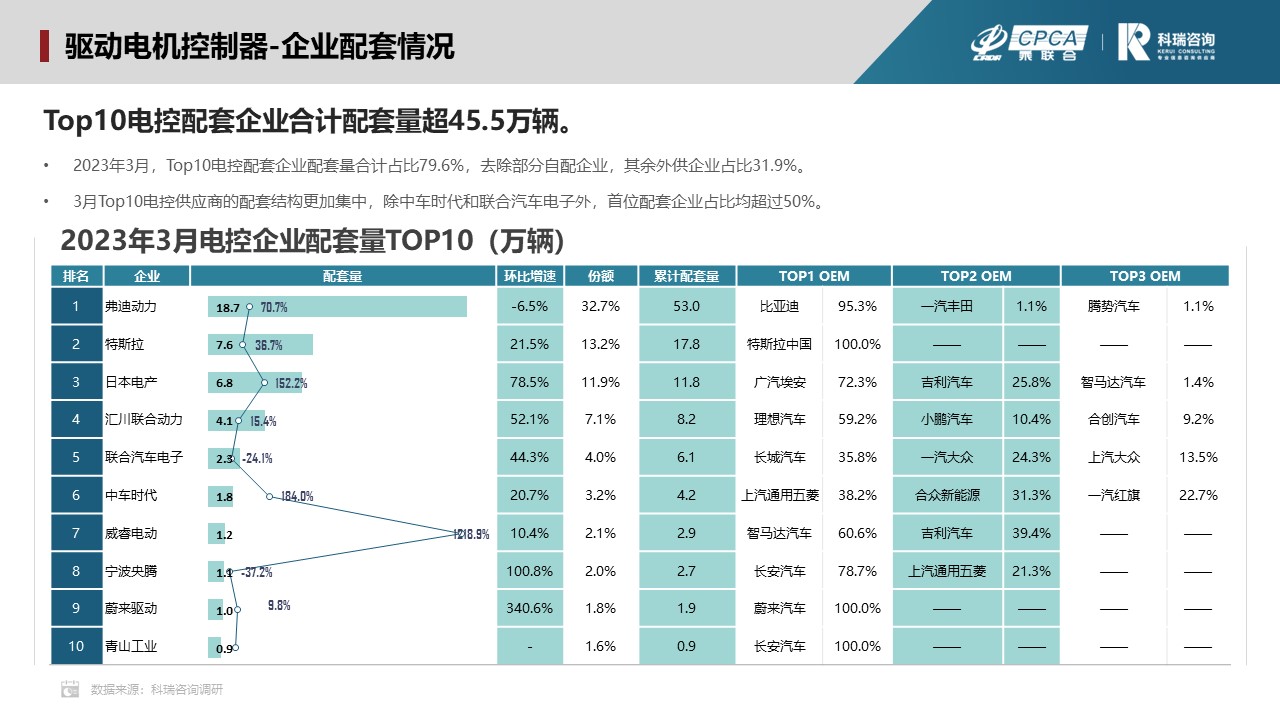

2023年3月,Top10電控配套企業(yè)配套量合計占比79.6%,去除部分自配企業(yè),其余外供企業(yè)占比31.9%。

-

3月Top10電控供應(yīng)商的配套結(jié)構(gòu)更加集中,除中車時代和聯(lián)合汽車電子外,首位配套企業(yè)占比均超過50%。

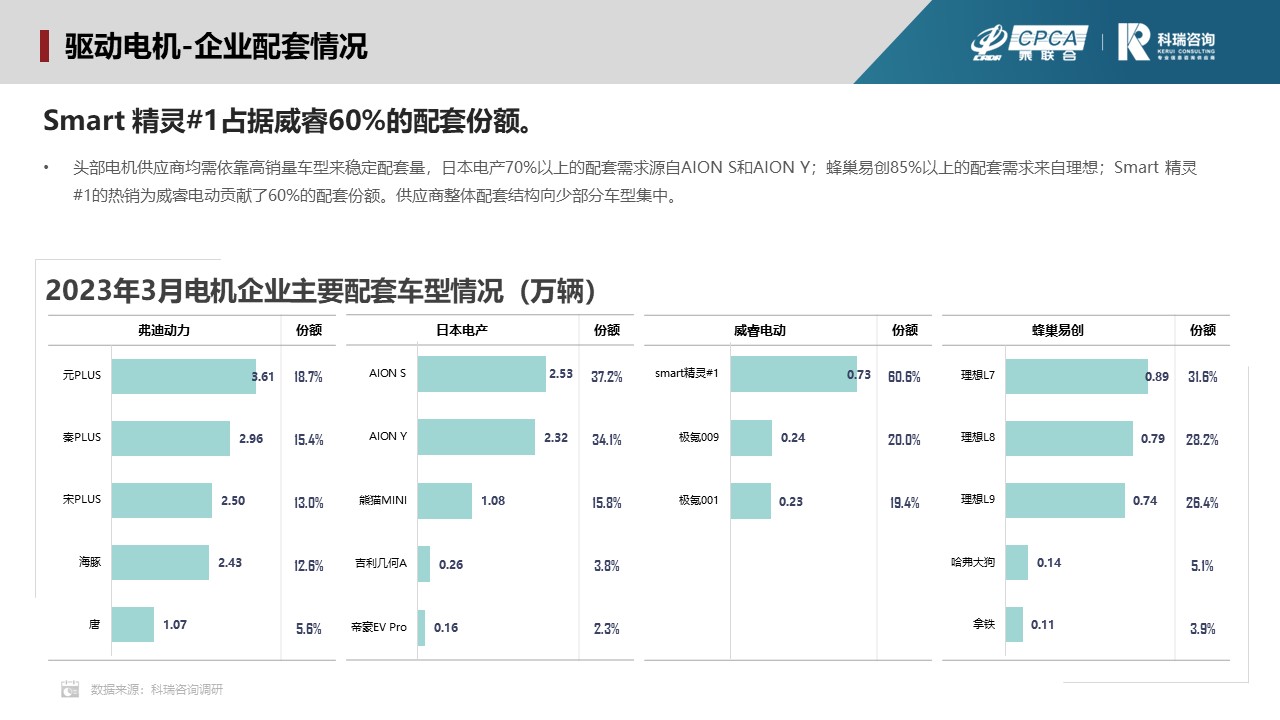

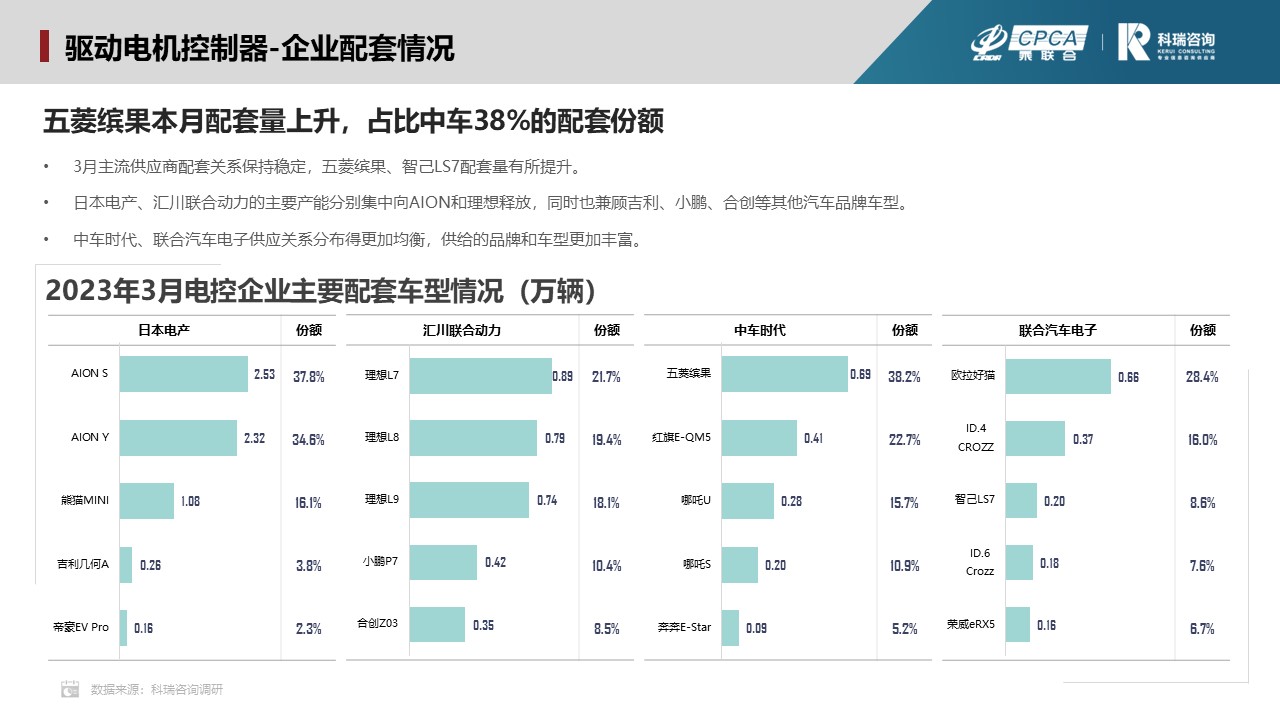

3月主流供應(yīng)商配套關(guān)系保持穩(wěn)定,五菱繽果、智己LS7配套量有所提升。

日本電產(chǎn)、匯川聯(lián)合動力的主要產(chǎn)能分別集中向AION和理想釋放,同時也兼顧吉利、小鵬、合創(chuàng)等其他汽車品牌車型。 中車時代、聯(lián)合汽車電子供應(yīng)關(guān)系分布得更加均衡,供給的品牌和車型更加豐富。

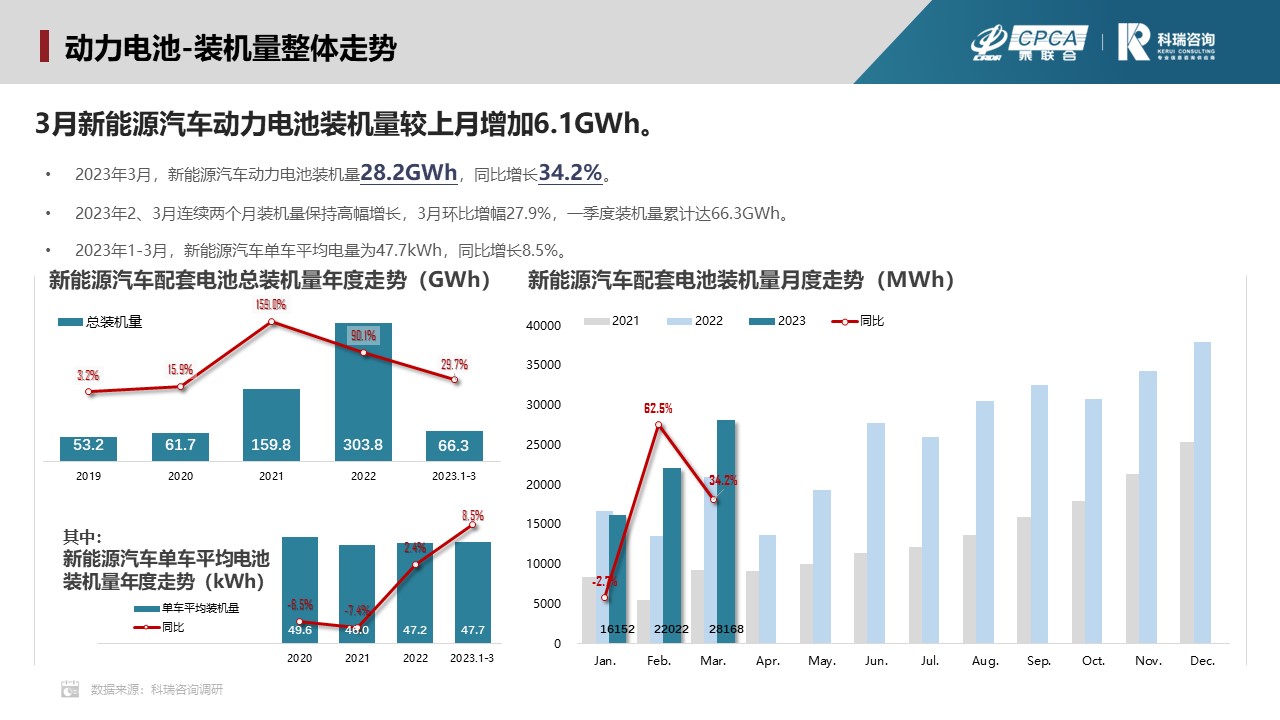

鈉離子電池產(chǎn)業(yè)化研究

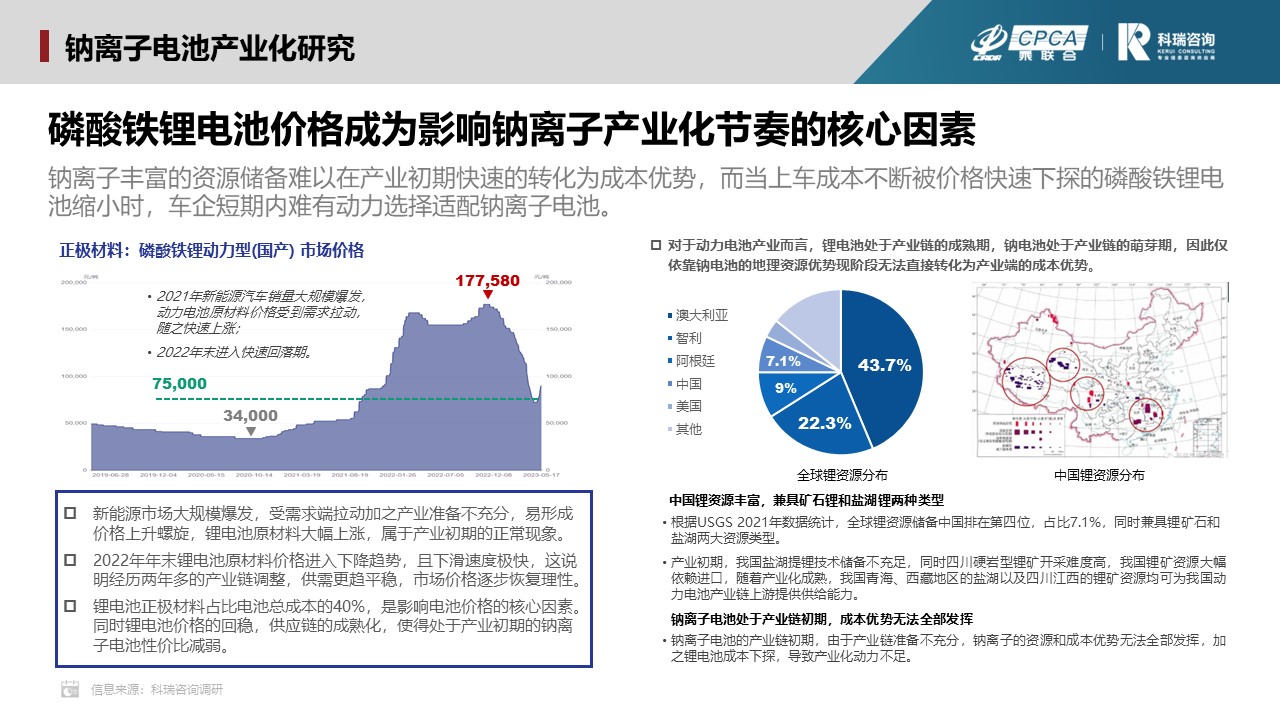

近年來動力電池產(chǎn)業(yè)鏈一直對鈉離子電池的量產(chǎn)化進行積極布局,當(dāng)前已具備量產(chǎn)能力,但產(chǎn)業(yè)鏈需求端對鈉離子的反饋并不積極。

鈉離子電池尚處產(chǎn)業(yè)化初期階段,在核心技術(shù)路線存爭議、供應(yīng)鏈準備不充分、生產(chǎn)工藝不成熟等因素的影響下,鈉離子電池的成本優(yōu)勢當(dāng)前不能完全發(fā)揮。

鈉離子豐富的資源儲備難以在產(chǎn)業(yè)初期快速的轉(zhuǎn)化為成本優(yōu)勢,而當(dāng)上車成本不斷被價格快速下探的磷酸鐵鋰電池縮小時,車企短期內(nèi)難有動力選擇適配鈉離子電池。

-

當(dāng)前階段鈉離子電池不能僅從成本方面發(fā)力突破。鈉離子電池的寬溫域、高安全(高穩(wěn)定性)、可與鋰電池共線等優(yōu)勢應(yīng)搭配到產(chǎn)業(yè)策略和產(chǎn)品方案中綜合發(fā)力。