2月21 -28日,乘用車零售64.4萬(wàn)輛,同比增長(zhǎng)31%,環(huán)比上周增長(zhǎng)81%,較上月同期增長(zhǎng)8%。乘用車批發(fā)71.0萬(wàn)輛,同比增長(zhǎng)37%,環(huán)比上周增長(zhǎng)54%,較上月同期增長(zhǎng)2%。

1.2月車市零售快速恢復(fù)

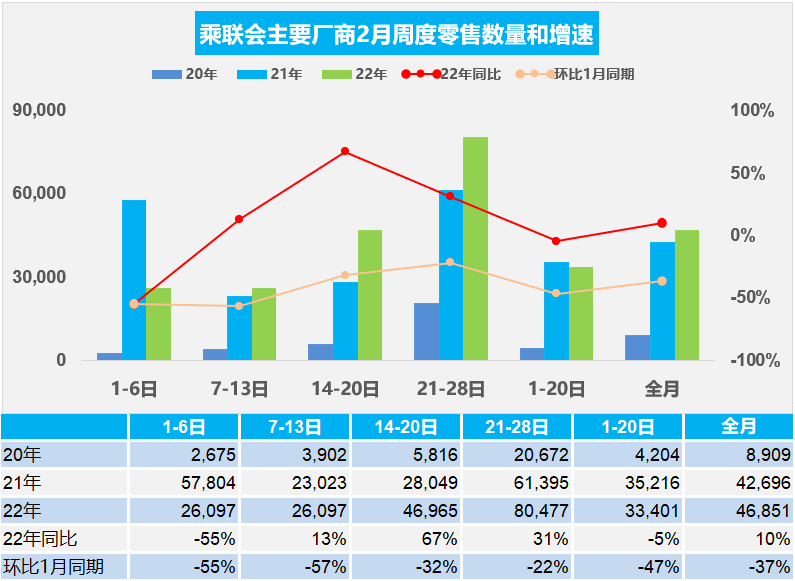

目前初步統(tǒng)計(jì)的2月全月的國(guó)內(nèi)終端零售銷量131.2萬(wàn)輛,日均4.7萬(wàn)輛,同比去年2月增長(zhǎng)10%,環(huán)比1月下降37%,總體表現(xiàn)較好。

由于春節(jié)因素,2月第一周的量難以準(zhǔn)確統(tǒng)計(jì),因此取了平均值。2月一至二周的總體狹義乘用車市場(chǎng)零售達(dá)到日均2.6萬(wàn)輛,同比下降33%,表現(xiàn)相對(duì)偏低,這也是受節(jié)日因素影響的正常調(diào)整,2月一至二周相對(duì)1月同期下降55%。

2月第三周進(jìn)入開學(xué)季前的購(gòu)車期,日均零售4.7萬(wàn)輛,較去年2月春節(jié)期間的同期零售增長(zhǎng)67%,環(huán)比1月同期零售下降32%,相對(duì)節(jié)前火爆期的零售回升到七成水平,春節(jié)后市場(chǎng)零售回暖較好。

2月第四周進(jìn)入相對(duì)正常消費(fèi)階段,日均零售8.0萬(wàn)輛,較去年2月春節(jié)期間的同期零售增長(zhǎng)31%,環(huán)比1月同期零售下降22%,相對(duì)節(jié)前火爆期的零售回升到八成水平,春節(jié)后市場(chǎng)零售回暖較好。

2022年的經(jīng)濟(jì)形勢(shì)日益復(fù)雜嚴(yán)峻,房地產(chǎn)市場(chǎng)見頂回落趨勢(shì)明顯。短期看,對(duì)于房地產(chǎn)行業(yè)的調(diào)控將處于趨向緊平衡走勢(shì),部分相關(guān)行業(yè)增長(zhǎng)壓力較大、市場(chǎng)預(yù)期偏弱。疫情散發(fā)影響下的節(jié)后生產(chǎn)生活、服務(wù)業(yè)恢復(fù)較謹(jǐn)慎,加之冬奧會(huì)等重大賽事保障防控力度,2月車市回暖較慢。但隨著中年外出務(wù)工群體的回流,車市的結(jié)構(gòu)性回暖面臨較好機(jī)遇。

歷年春節(jié)后都有一定的開學(xué)前購(gòu)車潮,大城市交通擁堵基本是以學(xué)校開學(xué)放假為分界。疫情反復(fù)持續(xù)發(fā)生,各地疫情散發(fā)的風(fēng)險(xiǎn)猶存,顧客購(gòu)車仍是剛性需求,今年開學(xué)購(gòu)車潮仍相對(duì)較強(qiáng)。

2.22年2月車市廠商批發(fā)強(qiáng)勢(shì)增長(zhǎng)

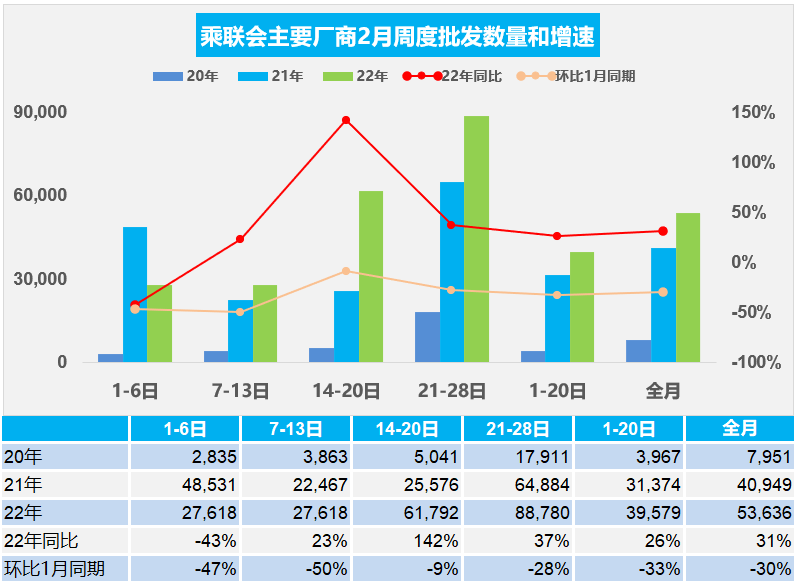

目前初步統(tǒng)計(jì)的2月全月的廠商批發(fā)銷量150.2萬(wàn)輛,日均5.4萬(wàn)輛,同比去年2月增長(zhǎng)31%,環(huán)比1月下降30%,總體表現(xiàn)很好。

由于春節(jié)因素,2月第一周的廠商批發(fā)量幾乎為零,也難以準(zhǔn)確統(tǒng)計(jì),因此一至二周取了平均值。2月第一至二周的總體狹義乘用車廠商批發(fā)達(dá)到日均2.8萬(wàn)輛,同比2021年2月同期下降20%,表現(xiàn)相對(duì)偏低,這是節(jié)日因素影響下的正常調(diào)整。

2月第三周廠商批發(fā)6.2萬(wàn)輛,由于同期的春節(jié)因素,因此缺乏有效的上年同期比較,相對(duì)歷年的節(jié)后走勢(shì)較正常。環(huán)比1月同期的廠商銷量下降9%,節(jié)后表現(xiàn)較強(qiáng)。

2月第四周廠商批發(fā)8.9萬(wàn)輛,同比去年同期銷量增長(zhǎng)37%,環(huán)比1月同期的廠商銷量下降28%,相對(duì)歷年的節(jié)后走勢(shì)較強(qiáng)。

由于1月節(jié)前生產(chǎn)提早停工,1月車市旺銷后的渠道庫(kù)存仍處較低水平,隨著節(jié)后車企快速恢復(fù)正常產(chǎn)銷狀態(tài),2月的經(jīng)銷商仍有較好補(bǔ)庫(kù)需求。

由于今年春節(jié)早,1月最后一周進(jìn)入車市的春節(jié)休眠期,相對(duì)2021年2月少了11天的節(jié)前熱銷期,但也減少了春節(jié)前幾天的提早休眠期。廠商仍有延續(xù)增長(zhǎng)的意愿、春節(jié)后都在抓緊復(fù)工搶交訂單,產(chǎn)能持續(xù)恢復(fù)、供給更貼合市場(chǎng)需求,因此2月節(jié)后復(fù)蘇較早,車市同比增長(zhǎng)有很好體現(xiàn)。

3.2021年全國(guó)換電市場(chǎng)規(guī)模10萬(wàn)輛

近期國(guó)內(nèi)換電車型加速推進(jìn)。在國(guó)家補(bǔ)貼政策大力支持下,新能源汽車行業(yè)快速發(fā)展,新能車?yán)m(xù)航能力逐漸增強(qiáng),補(bǔ)能價(jià)格及時(shí)間成本逐漸降低。雖然我們認(rèn)為慢充是目前最佳的補(bǔ)能方式,但換電在重卡和出租網(wǎng)約車等領(lǐng)域是很好的發(fā)展機(jī)遇。換電模式在部分場(chǎng)景有很好的優(yōu)勢(shì),但私家市場(chǎng)應(yīng)該短期難以有效發(fā)展,長(zhǎng)期也要看超級(jí)充電技術(shù)的突破。

從車型型號(hào)看,換電車型主要是專用車為主,2021年有174款換電專用車車型推出,三季度以來(lái)呈現(xiàn)加速推出換電車型的趨勢(shì);商務(wù)車的換電模式主要是,鄭州宇通和江淮華凌,以及徐工集團(tuán)。

乘用車的換電車型總體保持穩(wěn)定結(jié)構(gòu),2021年共有乘用車換電車型54款,季度間的走勢(shì)相對(duì)平穩(wěn)。在乘車?yán)镏饕俏祦?lái)汽車和吉利汽車推進(jìn)相對(duì)比較快,環(huán)衛(wèi)類的車型增長(zhǎng)平穩(wěn),2021年共有23款車型,主要是專用車的換電車型爆發(fā)增長(zhǎng)。

2021年換電乘用車10.2萬(wàn)輛,專用車0.26萬(wàn)輛。由于型號(hào)的規(guī)范從2020年開始,因此目前換電統(tǒng)計(jì)數(shù)據(jù)因?yàn)榍皫啄暧袚Q電型號(hào)申報(bào),但難于區(qū)分,因此可能相對(duì)來(lái)說(shuō)有所遺漏。

從銷量數(shù)據(jù)結(jié)構(gòu)看,換電模式在乘用車中的占比逐步下降。總體的市場(chǎng)份額占比在2020年的四季度達(dá)到了3%的比例,在2021年的一季度達(dá)到4.5%的比例,隨后逐步的下降,也就是說(shuō),在2021年從一季度4.6%到二季度4%,到三季度的3.7%,到四季度的2.7%,逐步的呈現(xiàn)加速下降的態(tài)勢(shì),主要也因?yàn)榉菗Q電內(nèi)車型獲得強(qiáng)勢(shì)增長(zhǎng)的良好表現(xiàn)。

專用車的換電模式增長(zhǎng)相對(duì)較快,在2021年開始一季度的0.26%比例,二季度是達(dá)到了0.89%的比例,三季度達(dá)到了2.51%的比例,四季度達(dá)到2.82%的比例,呈現(xiàn)了專用車換電模式強(qiáng)勢(shì)增長(zhǎng)的態(tài)勢(shì)。

4.2021年1-12月新能源車鋰電池1.5億度

根據(jù)車輛代碼測(cè)算,按照汽車生產(chǎn)數(shù)據(jù)2021年1-12月的電池需求15542萬(wàn)度,同比增長(zhǎng)143%。雖然磷酸鐵鋰發(fā)展很快,但提升能量密度是趨勢(shì),2021年12月的三元電池占比仍是主力地位。由于國(guó)內(nèi)電池技術(shù)提升緩慢,產(chǎn)能決定銷量,磷酸鐵鋰恢復(fù)增長(zhǎng)過(guò)快。

從電池配套特征看,市場(chǎng)競(jìng)爭(zhēng)格局劇烈變化,寧德時(shí)代、比亞迪、LG的總體優(yōu)勢(shì)地位明顯。二線企業(yè)的表現(xiàn)巨變,中航鋰電、合肥國(guó)軒、蜂巢能源等隨著配套企業(yè)的高增長(zhǎng)而表現(xiàn)很好。

從車企的電池配套選擇看,更加多元化的選擇是較好的趨勢(shì),防止出現(xiàn)類似重卡的核心配套被卡脖子現(xiàn)象出現(xiàn)。

5.2021年全年乘用車新能源積分843萬(wàn)分增300萬(wàn)分

2020年6月底工業(yè)和信息化部發(fā)布關(guān)于《乘用車企業(yè)平均燃料消耗量與新能源汽車積分并行管理辦法》修正,對(duì)今年的企業(yè)新能源積分的計(jì)算帶來(lái)巨大的變化。新一輪新能源積分政策引導(dǎo)企業(yè)加速新能源轉(zhuǎn)型升級(jí)速度,年末會(huì)取得更好的刺激促進(jìn)效果。

根據(jù)測(cè)算,雖然2021年1-12月新能源乘用車銷量同比增長(zhǎng)兩倍,但新能源積分總量843萬(wàn)分僅同比增長(zhǎng)56%,較2019年僅增長(zhǎng)68%,這也導(dǎo)致個(gè)別新能源積分的需求仍較大,供大于求的現(xiàn)象不是特別嚴(yán)重。未來(lái)很多車企仍會(huì)大幅增加新能源投入,尤其是傳統(tǒng)車企會(huì)在新能源乘用車采取更大力度,獲得更好表現(xiàn)。